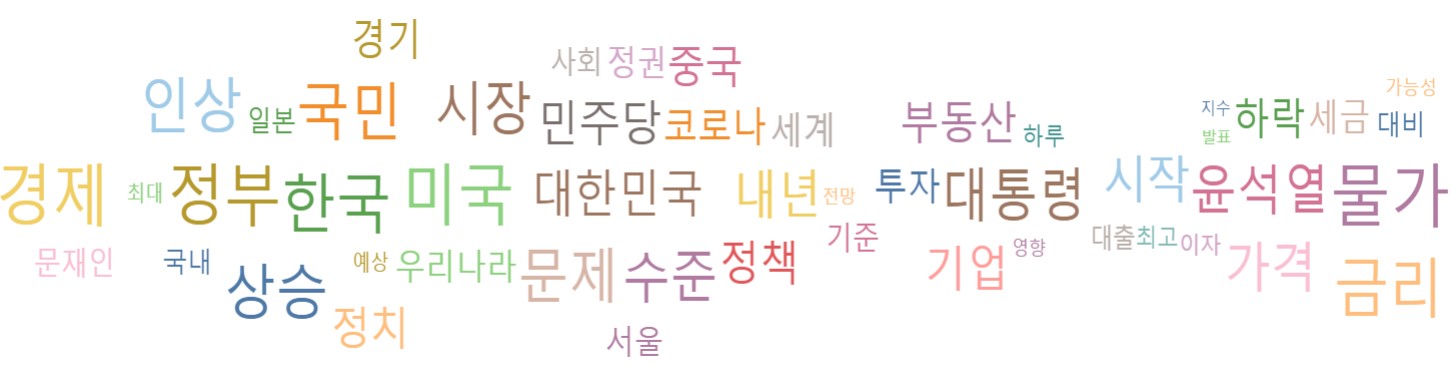

[빅데이터] 미국 11월 CPI 7.1%, 내년 6%대 진입 전망에 금리 인상도 끝날 듯

미 11월 CPI 기대치보다 낮은 7.1%, 12월부터 6%대로 떨어질 것이라는 전망 강해 인플레 잡혔다는 기대감에 5% 이상의 금리 인상은 없을 것이라는 기대도 나와 한국은행도 내년 초 1차례 0.25%p 인상으로 금리 추격 끝날 것이라는 기대감

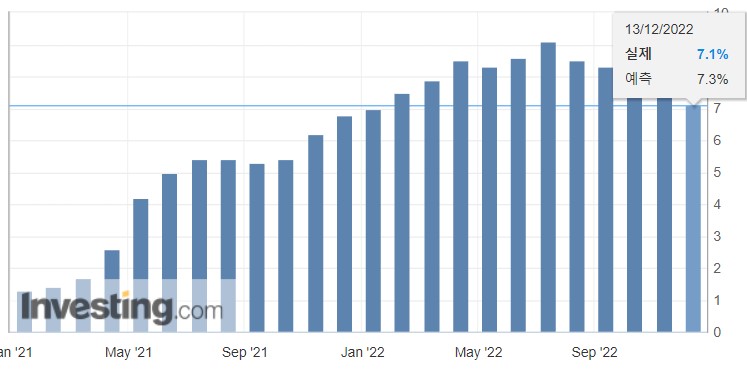

13일(현지시각) 미국 소비자 물가 상승률(CPI)이 11월간 당초 예상했던 7.3%보다 낮은 7.1%로 보도됨에 따라 금리 인상을 바라보는 기대치도 빠르게 바뀌는 중이다.

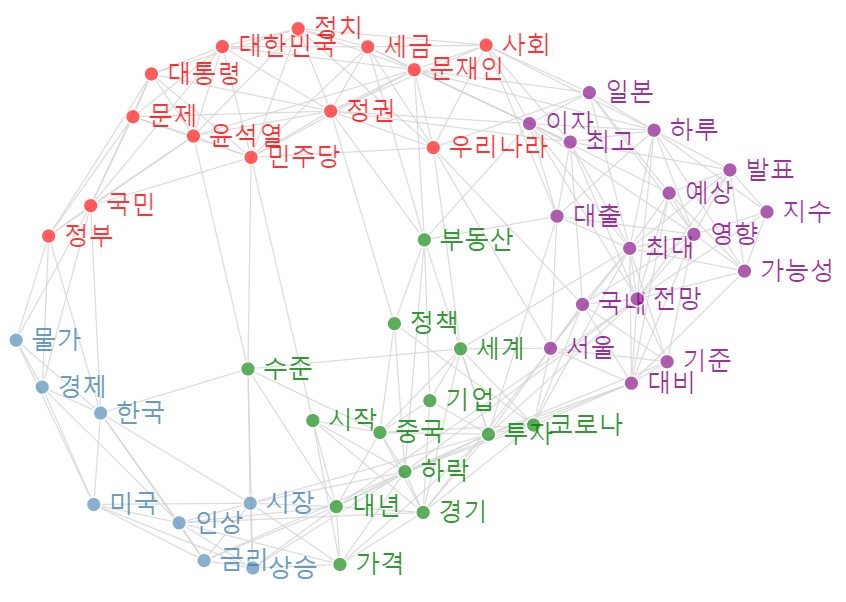

지난 6월 9.1%까지 치솟았던 미국 CPI가 반 년이 채 안 되어 7.1%까지 내려오면서 미 연방준비제도이사회(Fed, 이하 ‘연준’)가 금리 인상 속도를 크게 조정할 것이라는 시각이 강해졌다. 이미 지난달 발표에 10월 CPI가 7%대로 내려오면서 금리 상승 폭을 조절할 것이라는 전망이 우세했던데다, 예측치보다 더 낮은 7.1%가 나오면서 시장 분위기는 밝아졌다. 이어 유가 등의 원자재와 식료품 등의 일시 충격에 민감한 상품을 제외한 근원물가는 전월 대비 0.2% 상승한 것으로 밝혀져, 에너지 대란을 제외하면 사실상 인플레이션이 잡힌 것이 아니냐는 반응도 나오고 있다.

내년 최종 금리도 5% 넘지 않을 것이라는 전망 대두

빠르면 올 12월부터 인플레이션 1차 타겟이었던 ‘6%대 상승률’ 구간에 접어들 것이 확실시 되는만큼, 미 연준이 14일(현지시간) 예정대로 ‘빅 스텝(금리 0.5%p 인상)’을 결정하더라도 시장에서는 연 5%를 최종금리로 볼 가능성이 높아졌다는 기대가 커지고 있다. 일각에서는 내년 1차례 0.25%p 인상을 끝으로 추이를 지켜보다 내년 연말께는 다시 금리 인하세로 돌아설 수도 있다는 전망까지 나온다.

기준 금리 예측 모델인 시카고상품거래소 ‘페드워치툴’은, 연준이 내년 1분기에 연 4.75~5%로 금리를 인상하더라도, 빠르면 9월부터 인하해 연말에 연 4.25~4.5%가 될 가능성이 가장 높다고 예측했다.

반면, 여전히 에너지 대란에 따른 인플레이션이 완전히 사라지지 않은만큼, 연준이 연 5% 정도의 고금리를 장기간 유지할 것이라는 전망도 나온다. 올해 초부터 대두된 물가상승의 주 원인이 러시아-우크라이나 전쟁으로 인한 에너지 대란이었고, 아직 전쟁이 종결되지 않았기 때문이다. 이른바 ‘매파'(금리 인상 선호) 측에서 원자재 가격 상승 충격으로 일시적인 물가 상승이 있었던 부분으로 그칠지, 시장 전체에 흡수되는데 아직 시간이 더 걸릴지는 좀 더 지켜봐야 한다는 주장을 내놓을 것으로 전망했다.

한국은행은? 연 3.5%에서 쉬어가나?

미국 금리 인상을 초조하게 지켜보던 국내 투자자들은 미국 CPI 발표를 보고 대부분 안도하는 모습이다. 미국이 올 12월에 예정된대로 빅 스텝을 밟더라도 추가 인상 여지가 크게 꺾인 만큼, 한국은행도 추세를 보며 안정적으로 대응할 것이라는 전망이 나온다. 지난 11월 한은은 연 3.25%로 기준 금리를 인상하면서 시장 충격을 최소화하면서 단계적인 금리 조절을 지속할 것이라는 의견을 내놓았다.

거시경제 전문가들은 한은이 한 차례 더 금리 인상을 시도할 가능성은 있으나, 미국이 5% 미만으로 금리를 유지하는 한 한국도 굳이 3.75% 이상의 금리 추격을 선택할 필요는 없다는 전망이다. 미국 CPI가 발표되고 14일 서울 외환시장에서 원-달러 환율은 1,293.35원으로 마감했다. 2달 전인 10월 15일에 1,441.69원이었던 환율이 무려 148.34원이나 떨어진 것이다. 금리 추격에 대한 기대감이 떨어지는 또 하나의 이유다.

증권업계 관계자는 올 여름부터 관망세로 돌아섰던 투자자들이 주식 ETF를 비롯한 위험자산에 다시 주목하고 있는 것을 지적했다. 인플레이션이 잡히고 나면 굳이 중앙은행들이 지난 1년 간처럼 적극적인 긴축 통화정책을 쓸 가능성이 낮은만큼, 검증이 된 자산들에 조심스레 투자 기대가 일어나고 있다는 것이다.