[빅데이터] 1월 미국 CPI 6.4%, 예상치보다 0.2%↑ 금리 하락 연기?

미 1월 CPI, 기대보다 0.2% 높은 6.4%로 발표 동아시아 주식시장 동반 하락세, 미 연준 금리 상승 기조 이어갈듯 한국도 동반 상승 가능성, 23일 예정된 국내 금융통화위원회 결정에 주목

14일(현지 시각) 발표된 미국 1월간 소비자물가지수(CPI)가 6.4%를 기록했다. 시장 예측치였던 6.2%보다 0.2% 높은 수치다.

예상보다 높은 물가 상승률에도 불구하고 미국 시장은 혼조세로 마감했으나 한국을 비롯한 동아시아 시장은 15일 개장부터 줄곧 하락세를 이어가, 코스피는 전장보다 37.74포인트(1.53%) 내린 2427.90에 마감했다. 일본 닛케이 225지수도 전날 대비 0.40% 하락세를 보이며 오전장을 마쳤고, 중국의 상하이종합지수 0.44%, 홍콩 항셍지수 1.6%, 대만 자취안 지수도 1.17% 하락세를 나타냈다.

미 연준, 금리 인하 시기 늦출지도

2월 초 만해도 지난 12월 미국 CPI가 6.5%를 기록한 데 이어, 1월 예측치가 6.2%로 집계되면서 미 연방준비제도(Fed·연준)가 금리 상승세를 멈출 것이라는 예측이 주류를 이뤘다. 월스트리트저널은 중국의 리오프닝(경제활동 재개)에 따라 세계 경제가 회복될 것이라는 기대감이 점차 커지고 있고, 미국의 인플레이션이 하락세로 돌아섰다는 것이 확인되면 미 연준도 연이은 금리 상승에 부담감을 느낄 수밖에 없을 것이라는 의견을 내놨다.

그러나 1월 CPI가 전월 대비 0.5% 인상하며 작년 대비 6.4%로 발표되자 금리 상승세가 지속될 것이라는 쪽에 무게감이 실리는 모습이다. 현재 미 연준의 정책금리는 4.50%~4.75%이나, 시카고상품거래소(CME) 페드워치는 6월까지 정책금리가 5.25%~5.50%로 인상할 것이라는 의견에 전날 42.1%보다 높은 49.7%의 가중치를 뒀다. 물가 상승세가 확연히 억제되기 전까지는 미 연준이 금리 인하라는 선택지를 고르지 않을 것이라는 월스트리트 일대의 시선을 그대로 반영한 것이다. 전문가들은 5월까지 연준이 단계적으로 금리 인상을 단행해 최종적으로 5.25%~5.50%에 도달한 후 하반기 들어 금리 인하 카드를 만지작 거릴 것이라고 전망한다.

실제로 현재 미국의 국채금리는 일반적인 우상향 그래프가 아니라 단기 금리가 장기 금리보다 높은 상태가 지속되고 있다. 일시적인 고용 시장 호조에도 불구하고 장기적으로는 경기침체에 대한 두려움이 깔려있는 것이다. 미국 시장에서 장단기 금리 차이가 음수였던 적은 2000년과 2007년, 2018년으로 모두 경기 침체기였다.

이자율 상승 우려에 주가 폭락, 디스인플레이션 방향성 확인에 만족

연준은 인플레이션이 완화됐다는 확실한 지표를 기다리고 있다. 지난 8일 제롬 파월 미 연준 의장은 “올해 인플레이션을 낮추는 데 상당한 진척을 예상한다”면서도 “고용시장이 계속 강하거나 물가가 계속 오르면 금리를 더 인상해야 할 수도 있다”고 말했다. 디스인플레이션(물가 상승 폭이 축소되는 현상)이 일어나고 있으나 눈에 띄는 상황은 아니라는 것이다.

실제로 하락했던 상품 물가가 다시 오를 수 있다는 우려도 나온다. 블룸버그통신에 따르면 지난해 11월까지 6개월 연속 마이너스를 기록하던 만하임중고차지수(Manheim Used Vehicle Value Index)는 12월 상승 전환에 이어 1월에도 2.5% 올랐다. 물류비도 상승세도 악재다. 웨어하우스쿼트(Warehouse & Co)에 따르면 1월 미국 물품 보관비는 전월 대비 1.4%, 전년 대비 10.6% 상승했다. 크리스 휴월트 솔루션 담당 부사장은 “금리 인상으로 미국의 산업 건설 착공이 전년 대비 줄어들면서 전국의 창고 가용량이 여전히 높다”고 밝히기도 했다. 소비자 수요 또한 다시 증가세에 들었다는 관측이 나오고 있다.

투자자들은 이번 발표로 금리 인상이 늦춰지거나 금리 하락세로 돌아갈 가능성은 낮아졌으나, 물가 상승세가 멈췄다는 것을 확인할 수 있다는 점에서 긍정적이라고 해석하는 모습이다.

국내 반응도 부정적, 당분간 금리 인하 제한적일듯

지난 1일 미국 FOMC에서 추가 금리 인상이 나올 것은 이미 예견된 상황이었으나, 이번 CPI 발표로 국내 금융시장에서도 실망한 모습이다. 15일 코스피가 1.53% 하락한 것과 더불어 국채 금리도 소폭 상승한 모습이다. 1년물 국고채는 2월 내내 하락세였으나, 15일들어 전일 대비 0.015% 상승세로 돌아섰다.

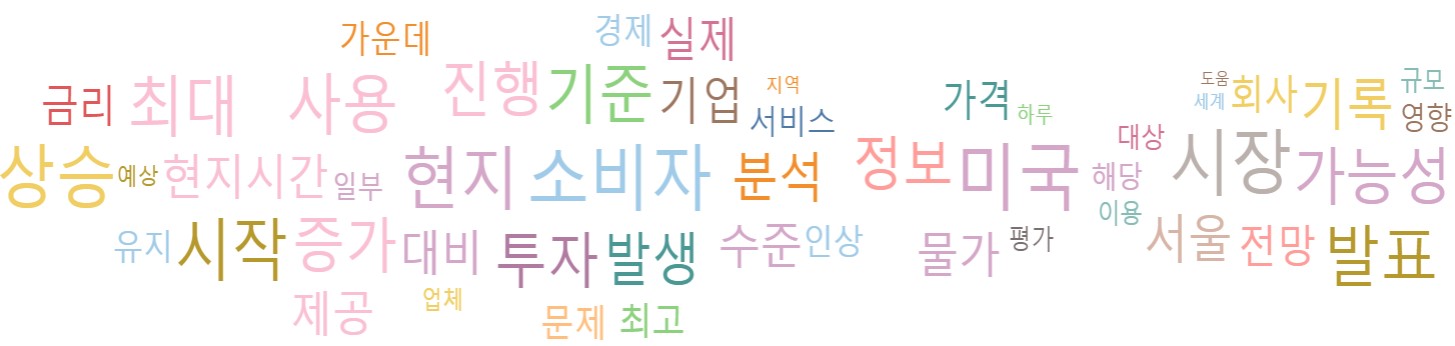

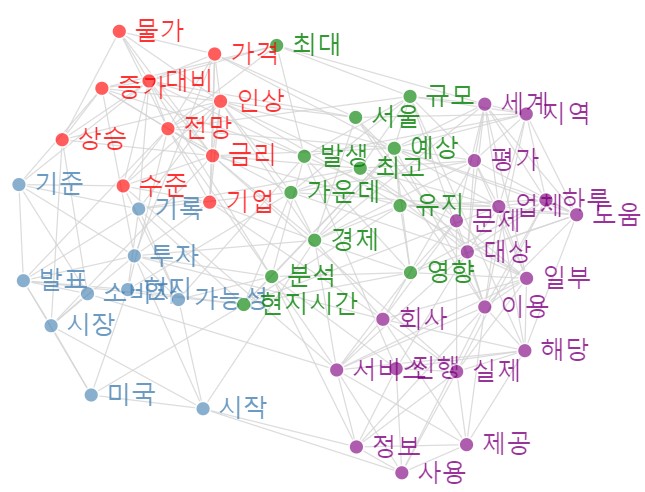

국내 뉴스, 커뮤니티, SNS 등을 통해 확인할 수 있는 빅데이터 여론에서도 부정적인 기류가 나타난다. ‘미국 소비자 물가지수’ 관련 키워드로 ‘금리’, ‘상승’, ‘인상’이 직접적인 관련 키워드로 나타나고 (이상 붉은색), 이어 ‘예상’, ‘최고’ 등 기대치보다 높은 수치가 나왔다는 점이 함께 언급되고 있다.

농협은행은 금리 하락세를 감안해 이달들어 5%에 육박하던 주택담보대출을 3.5% 수준으로 내리는 조치를 단행했다. 그러나 미 연준이 금리 인상 기조를 이어갈 것으로 보이는 가운데, 당분간 국내 금리 움직임도 예측하기 어려울 전망이다. 한국은행의 다음 금융통화위원회 일정은 2월 23일이다. 미 연준의 매파적 움직임이 예측되는 가운데, 전문가들은 한국은행도 한 차례 더 소폭 금리 인상을 단행할 수도 있다는 분석을 내놓고 있다.