VC 암흑기 속 의외의 호황기 맞이한 업계는 어디?

현금이 ‘왕’인 시대, 현금 부자 대기업들은 ‘여유’ 재무 리스크 확대중… 어깨 올라간 회계법인 스타트업 자체 재무 인력 확보 중요성 올라… 정 안되면 외주라도

전 세계가 자금난에 빠졌다. 22년은 세계 벤처투자시장이 4분기 연속으로 축소된 해였다. 시장 위축으로 인해 벤처 회사들이 성장을 포기하고 수익성에 초점을 맞추는 경우가 늘어났다. 상대적으로 자금에 여유가 있는 대기업들은 저평가된 스타트업들에게 투자할 의향이 있다.

회계법인, AC, VC 들에 대한 독특한 수요가 늘고 있다. 스타트업 입장에서는 비용 절감 차원에서, 또 상대적으로 벨류를 관리하기 위해서 재무관리 업무를 외주하는 경우가 늘고 있다. 대기업들 입장에서는 투자할 회사의 적정 가치 평가를 제공해주는 회계법인, AC, VC 들에 대한 수요가 있다.

요즘 시장 분위기, 대기업들은 스타트업 쇼핑 중

업계에 따르면 1월 31일 서울회생법원은 hy(한국야쿠르트)의 메쉬코리아 대상 DIP(Debtor In Possession) 긴급자금 지원을 허가했다. 메쉬코리아가 경영권 분쟁을 겪으면서 결국 hy에 팔려갔다. hy는 이번에 지원한 600억원을 추후 주식으로 출자전환하고, 제삼자 배정 유상증자에 참여하는 방식으로 200억원을 추가 투자한다는 계획이다. 이 경우 hy는 메쉬코리아 지분 약 67%를 보유한 최대 주주로 올라선다. 메쉬코리아는 21년에 5,000억 원의 기업가치를 인정받기도 했다. hy는 5,000억짜리 기업을 800억에 인수한 셈이다. 엄청나게 비용을 절감한 hy는 이제 야쿠르트 아줌마가 아닌 야쿠르트 퀵배송 사업에 도전할 수 있는 상황이 됐다.

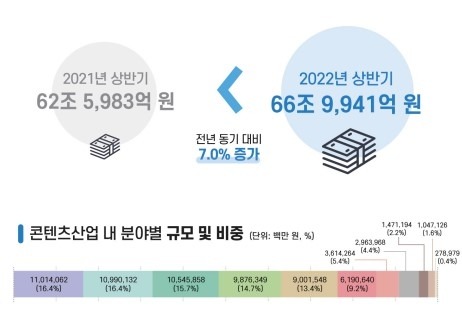

LG유플러스의 투자 행보도 냉각 중인 VC 투자 시장과 대조적이다. 다만 LG유플러스의 안정적인 재무구조는 VC 투자 암흑기를 이상적인 투자 시기로 볼 수 있게 해주었다. 국내 통신사 LG유플러스가 스타트업 투자로 비통신 사업 부문 경쟁력을 높이고 있다. 올해는 현재까지 투자한 전체 28개 기업 중 절반인 12개 스타트업에 투자했다. 이들 투자는 콘텐츠, B2B 등 LG유플러스의 비통신 사업 영역과 깊은 연관이 있다.

LG유플러스의 이번 투자 중 하나는 운영비 증가와 OTT 업체들과의 경쟁으로 투자난에 직면한 기업 왓챠다. 투자 포트폴리오에는 LG유플러스의 어린이 서비스인 ‘어린이나라’와 시너지 효과를 볼 수 있는 째깍악어, 에스에이엠지엔터테인먼트, 에누마, 호두랩스 등 교육 관련 기업이 포함돼 있으며, LG유플러스는 소상공인 관리 솔루션 한국신용데이터에도 투자했다. LG유플러스의 투자 유치로 한국신용데이터는 1조 1,000억 원의 기업가치를 인정받아 유니콘에 등극했다. 일련의 스타트업 투자는 비통신 사업 영역을 확대하고 재무 안정성을 유지하기 위한 전략적 조치다.

벤처 업계의 결정사들

이러한 인수전들의 숨은 공신은 각종 회계법인과 AC, VC 들이다. 회계법인들은 충실한 네트워크를 기반으로 투자기업과 스타트업을 매칭하는 일종의 결혼정보회사와 같은 역할을 하고 있다. 스타트업이 자금을 조달하고 성장할 수 있도록 돕는 데는 VC와 회계법인이 중요한 역할을 한다. 이들은 스타트업과 잠재적 투자자를 연결할 수 있는 지식과 인맥을 보유하고 있어 스타트업이 더 빠르고 효과적으로 투자를 확보할 수 있도록 돕는다.

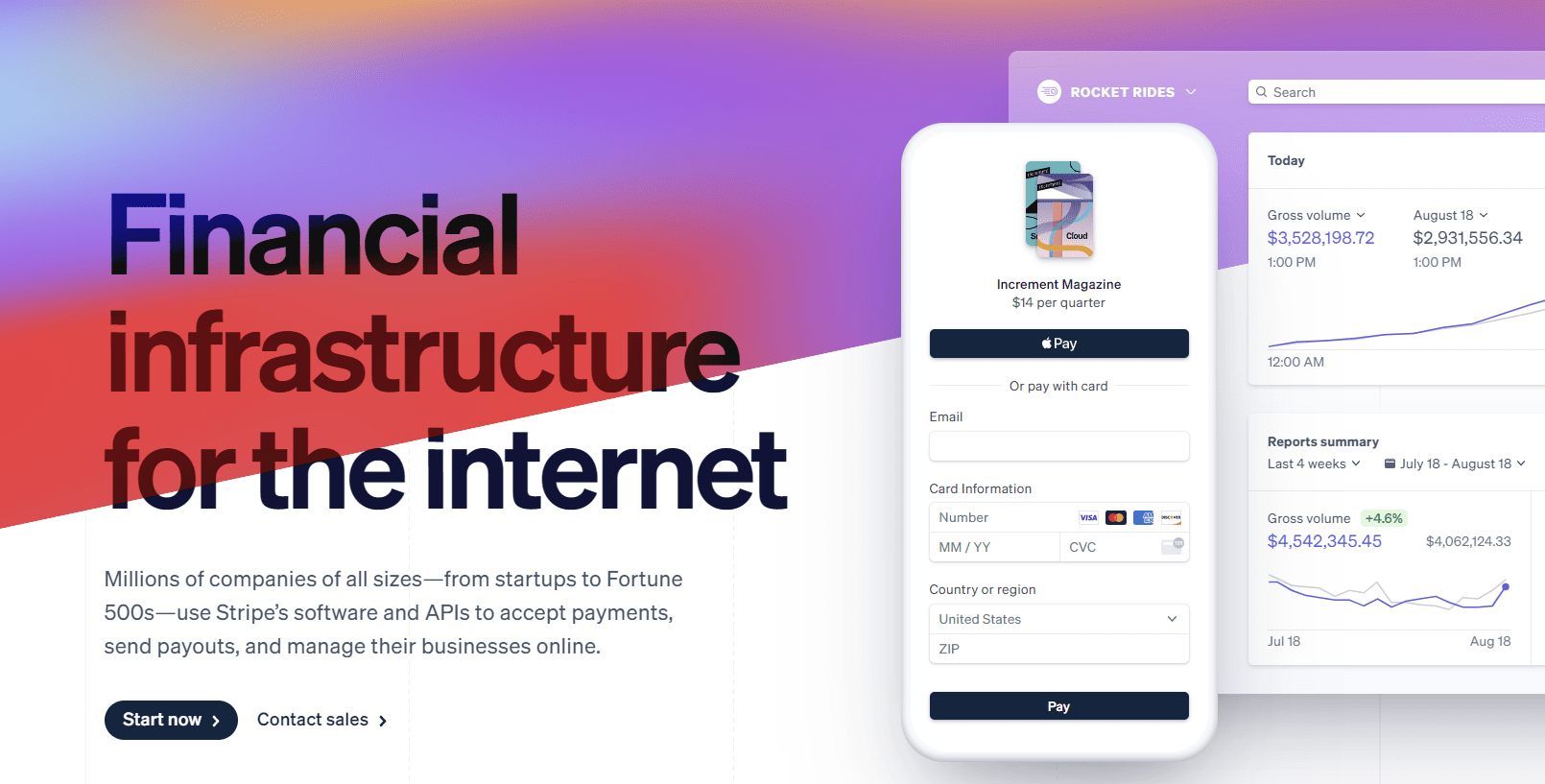

오늘날 스타트업들은 자금을 조달하고 사업을 성장시킬 수 있는 새롭고 혁신적인 방법을 찾고 있다. 이러한 요구를 충족시키기 위해 회계법인은 투자자와 스타트업 모두의 요구를 충족시키는 다양한 투자 솔루션을 제공하면서 스타트업 세계에서 의외의 핵심 플레이어로 떠오르고 있다. 오늘날 사용되고 있는 가장 인기 있는 투자 솔루션 중 하나는 실리콘 밸리 생태계의 필수 요소가 된 SAFE(Simple Agreement for Future Equity)다.

SAFE 계약은 투자 시점이 아닌 후속 투자 유치 시 기업가치나 투자자 지분율을 결정하도록 설계됐다. 이를 통해 스타트업은 손익분기점(BEP) 도달 등 일정한 경영 목표 달성을 통해 기업가치를 높일 수 있다. 회계법인이 구주와 신주를 혼합해 스타트업의 지분구조 조정을 돕는 일도 있다. 구주는 할인된 가격에 거래되는 반면 신주는 더 높은 가격에 거래돼 공식적인 기업가치 상승으로 이어진다. 이렇게 재무적으로 복잡한 거래가 이어지는 와중에 CFO(Chief Financial Officer 최고재무책임자)와 같은 핵심 인재를 찾는 데 어려움을 겪는 경우가 많은데 이런 경우 역시 회계법인의 도움이 있다. 회계법인들은 정규직 CFO의 높은 연봉을 감당하기 벅찬 스타트업들에게 전문적인 조언과 지원을 제공하는 방식으로 이러한 공백을 메우는 데 도움을 준다. 자문 수수료도 성공 보수 방식으로 받아 초기 스타트업의 부담이 덜하다.

어느 때보다 커진 스타트업 재무 리스크: CFO 외주, 해야 할까?

어느 때보다 스타트업의 재무 상황이 중요해졌다. 하지만 초기 스타트업에서 CFO를 선임하는 경우는 드물다. 초기 단계에서 CFO의 역할이 없기도 하거니와 CFO의 업무, 필요성을 잘 모르는 CEO들도 많다. 일정 규모 이상 되는 기업이 아니라면, 사실 풀타임 CFO가 필요하지는 않다. 실제로 많은 스타트업이 CFO를 선임하지 않는다. 보통 CEO, 재무팀장, 경영지원실 등에서 ‘재무 책임자’의 역할을 겸한다.

상장할 정도로 커진 스타트업이 상장 준비를 위해 급박하게 내부회계관리제도를 구축하려면 문제가 상당하리라는 건 자명하다. 상장을 앞두고 재무적 이슈 때문에 상장이 미뤄지는 경우도 꽤 있다. 시작부터 준비하는 게 장기적으로 비용, 시간 절감에 유리하다. 회사가 성장한 상황에서 전사적 자원 관리 체계(ERP)를 구축하고 기존 관행을 개선하려면 잘 되지도 않을뿐더러 비용이 많이 들어간다. 그렇게 되면 회사 규모에 따라 용역비만 몇천에서 억 수준으로 책정된다.

재무, 회계, 세무 지식은 회사 자체적으로 꼭 갖춰야 할 능력이다. 외주를 맡은 업체가 해당 스타트업의 모든 서비스와 산업을 완벽하게 이해하지 못해 회계처리 과정에서 실수가 발생할 수 있다. 실수가 발생했다고 하더라도 세무 업무를 대행한 업체의 실수일 뿐 아니라 스타트업 자신도 외부 인력에게 적절한 정보와 맥락을 제공하지 못한 책임이 있다. 스타트업이 재무관리 역량을 최대한 내실화하는 것이 중요한 이유다. 스타트업은 그 속성상 재무 상태와 현금흐름을 실시간으로 직접 파악하고 이에 따라 사업계획과 목표를 조정할 수 있어야 생존할 수 있다. 하지만 인력이 정말로 없다면 외주로라도 관리하는 게 방치보다는 낫다. 외주 인력의 전문성을 담보할 수 있다면 책임감 없는 인력을 뽑는 것보다 더 나을지도 모른다.