[논문이야기] 우리나라 제약업은 연구개발 중심일까 카피약 판매 중심일까? ②

리베이트 철폐 대책 이후 연구개발비, 설비투자비 큰 폭으로 상승

상위 30개사 시장 점유율도 연초대비 큰 폭으로 감소

시장 상황이 변화되고 있음은 가시적으로 나타나

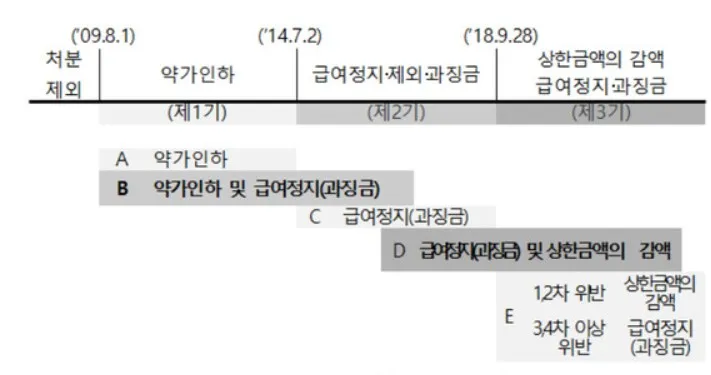

공정거래위원회는 2010년 11월에 리베이트를 제공한 제약사 뿐만 아니라 리베이트로 불법 이득을 수취한 의료진까지 양쪽을 모두 처벌하는 이른바 ‘리베이트 쌍벌제’로 처벌 수위를 올렸다. 리베이트를 받은 의료진은 1년 이내 자격정지, 2년 이하 징역 등의 처벌을 받게됐고, 이어 2011년 4월에는 정부합동 리베이트 전담수사반이 만들어진다.

실제로 2012년 7월에 자사 의약품을 써 주는 대가로 의사 400명에게 리베이트성 향응, 접대를 제공한 중견 제약사 대표는 총 16억 8,000만원 상당의 리베이트를 건넨 혐의를 받았다. 계속된 리베이트 논란은 2014년 7월 시행된 해당 약제에 대한 급여목록 삭제 탓에 정점에 치달았다. 특히 백혈병 약물 글리벡을 개발한 노바티스가 리베이트 투아웃제로 퇴출이 결정되면서 백혈병 환자들의 부담금이 130만원에서 260만원으로 크게 뛰어오른다. 환자 피해에도 불구하고 정부의 리베이트 근절의지가 얼마나 컸을지 짐작할 수 있는 대목이다.

리베이트 논란이 제약 시장의 경쟁 구도에 끼친 영향

서튼(Sutton 1991, 1997, 1998)[1],[2],[3]에서는 개발 산업별로 내재적인 매몰비용이 있는지 여부에 따라 상품의 품질 경쟁이 있었는지 여부를 판단할 수 있다는 논리를 내놨다. 특히 가격 경쟁의 강도와 산업별 내생매몰비용의 존재가 시장점유율로 나타날 수 있다는 게임이론 기반의 해석을 내놨는데, 한국 제약업계에 특수한 사정이었던 리베이트 유명무실화와 GMP 대비 설비 강화가 바로 여기에 해당한다. 리베이트 유명무실화는 가격 경쟁이 완전히 새로운 구도로 바뀌었음을 상징적으로 보여주고, GMP를 위한 설비 개선을 위해서는 막대한 설비 투자(CAPEX)가 필요했기 때문이다. 모든 산업이 아니라 한국의 특정 산업에서만 나타났던 현상이라는 점에서 서튼 교수의 논리를 실제 사례로 검증할 수 있는 최적의 사회 실험(Social Experiment) 기반이 갖춰진 셈이다.

유사 사례로는 영국의 1960, 70년대에 이어진 제조업 설비 개선을 들 수 있다. 1956년에 제정된 ‘제한적 거래법(Restrictive Trade Practice Act, 1956)’에 따르면 국내의 3개월, 6개월 등의 어음 할인을 비롯한 일방의 피해를 강요하는 계약을 체결하기 어렵게 됐다. 한국의 제약업계가 2009년 법 제정으로 단숨에 리베이트를 제거하지 못했던 것처럼, 영국의 제조업계도 불합리한 계약 관행을 깨는데 오랜 세월이 걸렸으나, 그 효과는 눈에 띄게 두드러졌다. 60년대부터 대형업체들의 불합리한 시장장악이 어려워지면서 경쟁이 치열해졌고, 이는 곧 가격 경쟁으로 나타났다. 가격 경쟁은 일시적으로는 판매 마진을 최소화하면서 진행되지만, 시간이 지나면서 제조 원가를 절감한 소수의 기업에게 시장의 중심 축이 옮겨가는데, 같은 사건이 영국에서 벌어진다. C5, HHI 등으로 표현되는 시장 집중도가 크게 올라가게 된다. 시장이 커지면 대형사가 나타날 것이라는 기존의 예측을 깨고, 경쟁 격화가 대형사를 만들어냈던 것이다. (Symeonidis, 2000) [4]

한국 제약업계 설비투자 비중 증가 현상

2009년 8월부터 2010년 말까지 불과 1년 반 사이에 매출액 기준으로 상위 30개 제약업체들의 연구개발비 대 매출액, 설비투자비 대 매출액 비중은 각각 4.0%에서 5.8%, 2.3%에서 3.5%로 증가했다. 글로벌 금융위기의 후폭풍을 채 벗어나지 못했던 시절이었음을 감안하면, 한국 제약업계에서 과거에 보지못했던 수준의 방향 전환이 있었음을 확인할 수 있다.

법 개정이 있기전인 2008년까지 한국의 상위 30개 제약사들 매출액 대비 영업이익율 및 리베이트 비율은 글로벌 상위 4개 제약사와 비교했을 때 크게 두드러진 차이를 보인다.

글로벌 4대 제약사의 영업이익율은 평균 40% 아래인 반면, 한국 상위 업체들은 51%를 나타냈는데, 원인의 대부분은 연구·개발에 도전하지 않고 카피약을 빠르게 생산하는데 초점을 맞췄기 때문인데다, 리베이트가 큰 부분을 차지했기 때문이다.

한국 제약사 상위 30개 기업의 평균 리베이트 대 매출액 비중은 무려 8%에 달했으나, 해외 선도 기업들은 전체 비중의 1% 남짓에 지나지 않았다. 한국 제약업계의 상황이 지나치게 영업 의존적이었음을 보여주는 것이다.

가격 경쟁 체제 변화에 따른 시장 집중도 완화

2009년 들어 리베이트 처벌이 강화되자, 서튼(Sutton 1991, 1997, 1998)[1],[2],[3]에서 예측했던대로 한국 제약업계의 시장 점유율도 빠르게 변화한다.

개정전 3월에 상위 5대, 10대 기업의 시장점유율이 각각 40%, 62%였던 것이 12월에는 32%, 55%로 큰 폭으로 조정된다. 당시 제약업체 숫자가 무려 600개가 넘었기 때문에 좀 더 정확한 지표라고 할 수 있는 HHI(Herfindahl-Hirschman Index, 시장점유율 제곱의 합에 10,000배를 곱해준 지표)를 기준으로 해도 520까지 치솟았던 시장 집중도가 12월에는 450 이하로 떨어지게 된다.

그간 리베이트 위주로 시장이 운영되면서 대형사들이 상대적으로 더 큰 이득을 누리는 시장으로 진행되다가, 리베이트 철폐로 가격 경쟁의 구도가 변경되면서 소형사들의 매출액이 크게 늘어난 것이다. 위의 데이터 만으로는 한국 제약업계의 경쟁 구도가 가격 경쟁 구도에서 품질 경쟁 구도로 완전히 이관되었음을 확인할 수 없으나, 법령 제정 이후 시장의 상황이 빠르게 변화하고 있음은 가시적으로 확인이 된 것이다.

[1]Sutton, John, 1991, Sunk Costs and Market Structure (M.I.T. Press, Cambridge, MA) −−[2](1997)−−, ‘Game-Theoretic Models of Market Structure’, in Kreps, D.M. and Wallis, K.F. (eds.), Advances in Economics and Econometrics: Theory and Applications (Cambridge University Press, Cambridge) −−[3](1998)−−, Technology and Market Structure (M.I.T. Press, Cambridge, MA)

[4]Symeonidis, George. 2000. Price competition and market structure: The impact of cartel policy on concentration in the UK, The Journal of Industrial Economics, Volume 48, Issue 1, pages 1-26