‘월급 가불도 모바일로’ 페이워치, 금융당국서 전자금융업 승인

급여 선지급 서비스 ‘페이워치’, 전자금융업 승인으로 한도 상향 일한 만큼 가불받는 시스템으로 고금리 대출상품 악순환 타파 BNPL 서비스 위험성 커지는 상황, 사업 확장에 주의 요구돼

급여 선지급 서비스를 운영하는 페이워치가 금융위원회·금융감독원으로부터 전자금융업 등록을 승인받았다고 15일 밝혔다. 최근 말레이시아 중앙은행에서도 승인받으며 해외 진출도 속도를 내고 있다.

페이워치의 EWA(Earned Wage Access) 서비스는 근로자들이 신용조회 없이 무이자로 사용할 수 있는 급여 선지급 서비스로, 고금리 상황에서 대출 대신 선택할 수 있는 사회적 금융 서비스로 주목받고 있다. 현재 아웃백, 매드포갈릭, 노티드, 맘스터치 등 100여 개 기업들이 해당 서비스를 도입했으며, 지난 6월부터는 말레이시아의 홍릉은행과 제휴해 피자헛·KFC를 보유한 F&B 대기업 QSR Brands, 프랜차이즈 대형마트 로투스(LOTUS) 등에 서비스를 제공하고 있다.

김휘준 페이워치 대표는 “필요할 때 급여를 미리 지급해 근로자의 현금흐름을 돕고 재정적 독립을 지원하는 것은 근로자가 원하는 금융복지”라며 “금융 취약계층을 포용하는 긍정적인 영향력을 확대하겠다”고 했다.

임금채권 설정으로 ‘일한 만큼’ 가불 가능

페이워치코리아는 근로자를 위한 금융 플랫폼 ‘페이워치’를 서비스하는 핀테크 스타트업이다. 급전이 필요한 근로자가 곧 받을 임금을 가불받고, 월급날에는 가불액을 제한 급여를 받는 방식이다. 근태 및 전자근로계약 관리 앱인 페이워치를 통해 근로자의 근무시간을 기록하고, 이를 기반으로 출퇴근 인증 및 마일리지를 적립해 해당 마일리지 한도 내에서 급여가 선지급된다.

페이워치의 가불은 ‘임금채권’이 설정된 것으로, 노동을 담보로 돈을 빌려주는 서비스라고 이해할 수 있다. 근로자들이 신용카드 리볼빙·현금 서비스 등 고금리 대출 상품의 악순환에 빠지지 않도록 돕기 위해 시작된 서비스인 만큼 제1금융권을 통해 원활한 서비스를 제공하고 있다.

고용주가 가불을 거절하는 대표적인 이유는 가불해준 직원의 도주, 현금 흐름 훼손 등이다. 페이워치는 이와 같은 고민을 해소하고, 급전이 필요한 직원에게 도움을 줄 수 있다. 직원이 선지급을 받기 위해서는 페이워치 앱으로 출퇴근을 인증해야 한다. ‘일한 만큼만 미리 받을 수 있는’ 시스템인 것이다. 직원이 요청한 선지급금은 하나은행에서 선제적으로 지급하고, 고용주는 월급날에 맞춰 직원 월급을 입금하면 되는 방식이다.

페이워치의 궁극적인 목표는 ‘사회 안전망’이다. 노동자들이 고금리 대출상품의 악순환에서 벗어나고, 일만 하고 있다면 최소한 의식주에 난항을 겪지 않도록 지원하는 것이다. 추후 무보증 주거 월세, 자동차 구독 관련 업체들과 협력해 사업을 확장할 예정이다.

전자금융업 승인이란?

전자금융업자 등록 대상은 전자채권관리기관과 비금융기관으로, 전자금융 업무를 수행하는 자다. 전자금융업자는 △전자화폐 발행 및 관리업체 △선불전자 지급수단 발행 및 관리업체 △직불전자 지급수단 발행 및 관리업체 △전자 지급 결제대행업체 △전자 자금 이체 업체 △전자고지 수납 업체 △전자채권 관리기관 △결제 대금 예치 업체 등으로 나뉜다.

지난 1년 사이 전자금융업 등록 기업은 178개 사로, 전년 동기 대비 약 10% 증가했다. 지난해 전자금융업에 등록한 기업은 모인, 지머니트랜스, 한국전자영수증, 더페이, 와이어바알리, 코엠페이먼츠, 루멘페이먼츠, 이후에프엔비, 페이스토리, 현대캐피탈, 야놀자, 당근페이, 다모아페이, 한국문화진흥, 패스고, 지엘엔인터내셔널, 홀빅, 골프존, 부국위너스, 스마트페이먼츠, 케이엘넷, 금융결제원, 커넥 등이다.

야놀자는 포인트, 결제, 쿠폰 등 다양한 서비스를 제공하고 있어 선불전자지급 수단발행업으로 등록했다. 마일리지와 통합멤버십 등을 운영하는 골프존은 선불전자지급 수단발행업과 전자지급결제 대행업(PG)을 등록했으며, 문화상품권 사업을 진행하는 한국문화진흥도 선불전자지급 수단발행업을 등록했다. 이외에도 2008년 전자금융업에 등록했다가 2020년 등록을 취소했던 인터파크가 올 4월 1일 다시 전자금융업에 등록했으며, 5월 9일에는 페이네스트가 전자금융업자 등록을 승인받았다.

페이워치와 같은 다양한 기업들이 핀테크 사업에 뛰어들며 전자금융업 등록은 차후 더 늘어날 것으로 예상된다. 금융권 관계자들은 매년 약 20개 기업들이 전자금융업에 신규 진입하고 있는 만큼, 올해 연말이나 내년 초 전자금융업 등록 기업이 200개를 돌파할 것이라는 전망도 제기된다.

후불결제 서비스의 곤혹, 사업 확장에 주의 필요

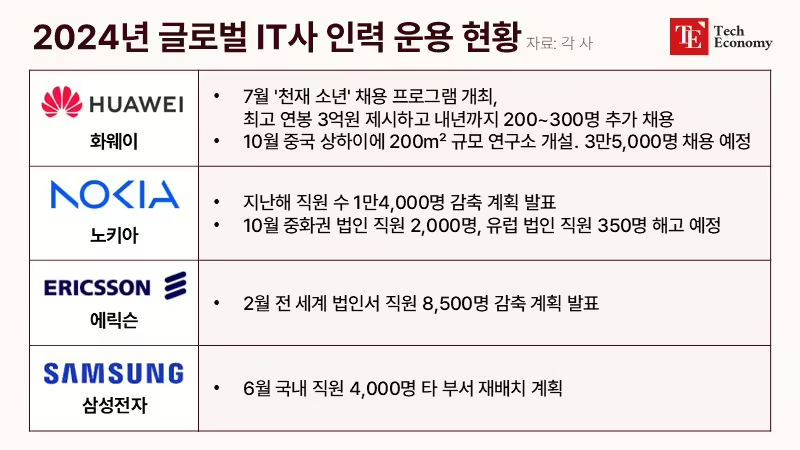

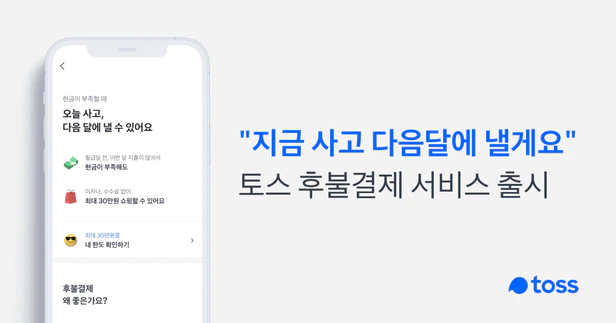

후불결제(BNPL) 서비스는 페이워치와 유사한 사업 모델로, 네이버파이낸셜, 카카오페이, 토스 등이 규제 샌드박스 지정을 통해 제공하고 있다. 8월 말 기준 토스의 후불결제 누적 가입자는 75만 2,824명으로 집계됐다. 같은 기간 네이버파이낸셜이 55만 1,186명, 카카오페이가 1만 2,901명을 기록했다. 하지만 이 서비스가 청년·주부 등 신용이 부족한 신파일러를 타깃으로 삼은 만큼 연체 위험이 높다는 지적이 나온다.

토스 후불결제의 연체 건수는 8월 말 기준 1,203건, 연체 채권은 1억 6,300만 원에 달한다. 연체율은 1.15%다. 네이버파이낸셜은 연체 건은 740건이지만, 연체율은 1.48%로 토스보다 높다. 두 서비스의 연체율은 카드사의 일반적인 연체율(0.37~0.96%)에 비해 크게 높은 수준이다. 특히 후불결제 이용자의 절반가량이 20대인 만큼, 청년층이 사회에 진출하기도 전에 후불결제 연체로 신용이 훼손될 수 있어 우려가 제기된다.

문제는 금융위가 후불결제 서비스에 별도의 정보 공유 의무를 두지 않았다는 점이다. 일반적인 금융사의 대출이나 신용카드 대금의 경우 5만원 이상을 3개월 이상 연체했을 시 한국신용정보원을 통해 연체 정보를 등록, 여신 사업자 간 정보를 공유할 수 있다. 하지만 한 기업에서 후불결제 대금을 연체한 사람이 타 기업에서 또 연체를 일으켜도 이들은 서로 연체자 정보를 공유할 의무가 없다.

금융위는 선불 전자지급 수단을 기반으로 하는 BNPL이 신용카드업에 해당하는지 여부를 결정하지 않고, 이들 사업자가 규제 샌드박스 속에서 후불결제 업무를 영위하도록 특례를 부여했다. 여기에 전자금융업법 개정을 통해 전자금융업자의 후불결제 겸영을 추가하는 방안까지 논의되고 있다. 현대카드, KB국민카드 등 카드사들은 물론 쿠팡까지 BNPL 사업에 뛰어들면서 그 위험성은 더욱 커지는 양상이다.

페이워치는 현재 ‘근로 범위 내’ 현금 서비스를 제공하고 있어 이와 같은 문제에서는 비교적 자유로운 편이다. 차후 서비스를 고도화한다고 해도, 위험성이 큰 BNPL 방식이 아닌 현재와 같은 임금채권 방식에 중점을 두어야 안정적인 사업 확장이 가능할 것으로 보인다.