‘주당 19만원’ 오스템임플란트 공개매입 선언한 MBK·유니슨

횡령으로 얼룩진 오스템임플란트, 경영진 교체로 살릴 수 있을까 공개매수 선언에 바로 ‘점상’ 20년 저점 대비 700% 상승 소액 주주들 간 눈치 싸움 시작… 모두에게 이로운 방법은?

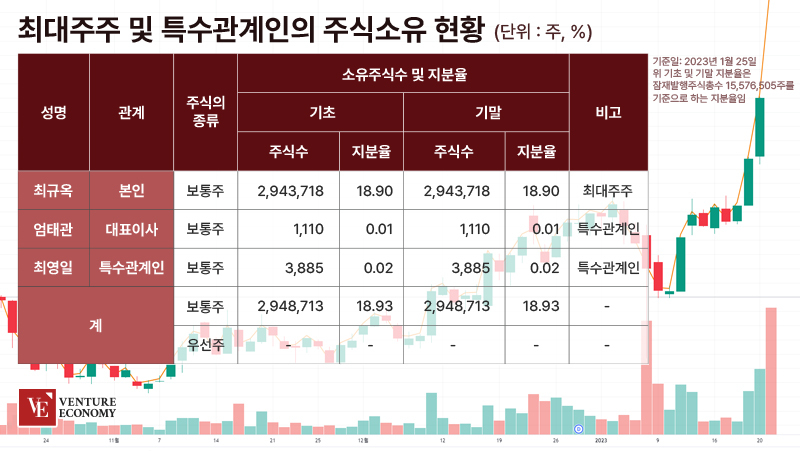

PEF(사모펀드) 운용사 유니슨캐피탈코리아(UCK)와 MBK파트너스가 컨소시엄을 구성해 오스템임플란트 지분을 매입하기로 했다. 경영권 인수가 목표다. 25일 오스템임플란트는 공시를 통해 UCK와 MBK 파트너스가 투자 목적을 위해 설립한 특수목적법인(SPC) ‘덴티스트리인베스트먼트 주식회사’가 오스템임플란트의 주식 공개매수를 진행한다고 밝혔다. 공개매수 대상은 오스템임플란트 잠재 발행주식총수(1,557만 6,505주) 가운데 15.4∼71.8% 범위이며, 매수가격은 주당 19만원이다. 공개매수 기간은 이날부터 내달 24일까지다. 공개매수에 응찰하려는 주주는 NH투자증권에 주식 매각을 신청하면 된다.

공개매수? 굳이 돈 더 쓰는 이유

공개매수는 기업이나 투자자 그룹이 주주들로부터 일반적으로 현재 시장 가격보다 높은 프리미엄으로 대상 기업의 주식을 매입하는 제안을 하는 일련의 과정이다. 목표는 대상 회사의 경영권 장악이나 상장 폐지 등 다양하다. 그 과정은 신문 등의 공고를 통해 이루어지며, 주식 매각 의사를 밝힌 주주들은 입찰 제안서에 제시된 매입 가격으로 주식을 매도할 수 있다. 또한 공개매수는 인수기업이 단기간에 원하는 지분을 확보할 수 있고, 시장에서 주식을 매입할 때 5%룰의 공시의무를 회피할 수 있는 장점이 있다.

25일 발표된 덴티스트리인베스트먼트 주식회사의 공개매수 설명서에 따르면 해당 공개매수의 목적은 M&A와 상장폐지다. 해당 컨소시엄은 주식 공개매수와 별도로 본 공개매수에 관한 공고 이전인 2023년 01월 21일에 최대 주주와 사이에, 공개매수자가 최대 주주 소유 대상회사 보통주식 2,943,718주(잠재발행주식총수의 약 18.9%) 중 1,442,421주(잠재발행주식총수의 약 9.3%)를 매수하기로 하는 내용 등의 주식매매계약 및 투자합의서를 체결했다. 이에 따라 내달까지 진행될 공개매수가 성공하면 컨소시엄은 오스템임플란트 1대 주주, 최규옥 회장은 2대 주주가 된다.

UCK 관계자는 “이번 공개매수에서 상장폐지가 궁극적인 목표는 아니다”라며 “공개매수에 15.4%만 응하면 경영권 인수를 할 수 있게 된다”라고 말했다.

응모주식수가 최소 매수예정수량 2,394,782주(잠재발행주식총수의 약 15.4%) 미만일 경우, 응모된 증권 전량을 매수하지 아니하고, 공개매수에 응모한 주식이 최소 매수예정수량 이상일 경우, 응모된 증권 전량을 매수할 예정이며 공개매수대금은 현금으로 지급할 예정이다. 복잡한 만큼 국내에서는 공개매수에 성공한 사례가 매우 적다. 일단 공개매수 자체가 이뤄지기 힘든 구조다. 필요한 지분의 마지막 0.3%를 충당하지 못해 딜이 엎어지기가 다반사다. 아버지의 유품이라며 주식을 팔지 않으려는 사례도 있다. 그런데도 공개매수를 추진하는 배경은 오스템임플란트의 거래정지 사건 덕분이다.

배보다 배꼽이 큰 횡령

오스템임플란트는 작년 1월 3일 자금관리 직원 이모씨를 업무상 횡령 혐의로 고소했다고 공시하면서 상장 적격성 실질 심사 사유가 발생했다. 횡령 추정 액수는 2,150억 원으로, 이 회사 자기자본 2,047억 원의 100%를 넘는다. 증권업계 등에서는 상장사에서 발생한 횡령 사건 중 역대 최고액으로 추정한다. 이날 한국거래소는 오스템임플란트에 상장 적격성 실질 심사 사유가 발생했다며 주식 매매 거래를 정지시켰다. 거래소는 자기자본의 5% 넘는 횡령 금액이 발생하면 매매 거래를 정지하고 상장폐지실질심사 대상에 포함할지를 결정한다. 심사 결과에 따라 ‘거래 재개’나 ‘상장폐지’, ‘개선기간 부여’ 중 하나의 조치를 받아야 한다.

거래정지 이후 약 4개월 만에 한국거래소는 기업심사위원회를 열었다. 거래소는 작년 4월 27일 기업심사위원회를 개최하여 오스템임플란트(주)에 대해 상장유지를 결정하였으며, 이에 따라 동사의 주권은 동년 동월 28일부터 거래가 재개됐다. 이에 따라 주식 거래도 재개됐다. 주가는 거래정지되기 전 가격을 유지하지 못하고 15% 이상 폭락하며 거래량도 메말랐다. 덴티스트리 측은 오스템임플란트의 거래가 사실상 정지됐고, 현재 경영진이 주주들의 신뢰를 잃었다는 배경에 착안하여 공개매수를 신청한 것으로 보인다.

주주들이 고려해야 할 경우의 수

덴티스트리가 인수에 성공한다는 가정 하에는 시쳇말로 존버가 유리하다. 19만원의 인수가를 제시했다는 의미는 사실상 주가를 19만원 이상으로 만들겠다는 계산이 전제돼 있다는 것이다. 25일 현재 오스템임플란트의 120일선은 10만원대를 밑돈다. 하지만 덴티스트리가 인수에 실패한다면 마지막 탈출 기회를 놓치는 셈이다. 거래정지가 풀리고 나서 주가는 최저 90,700원까지 하락했다. 산이 높으면 골이 깊은 법이니, 이번에도 9만원대로 하락할 가능성이 충분하다. 또 매도를 결정했다면 신속해야 한다. 덴티스트리 측이 매수를 24일까지 진행한다고 공시했지만, 충분한 지분이 모이면 도중에 매수를 그만둘 가능성도 있다. 소액 주주들의 눈치 싸움이 치열한 가운데, 세계적인 치의학 기업 오스템임플란트의 회생이 성공적으로 이루어질지 귀추가 주목된다.