에스엠 주가 122,600원으로 마감, 하이브 공개매수 가격 산정 실패

CJ ENM도 인수전 참여 소식 전해지며 SM 주가 12만원 돌파 하이브, 적정 공개매수가 선정 실패한 탓 복잡한 인수 전략 셈법 속 공개매수 가격 재조정에도 신중해야

하이브가 12만원에 공개매수를 선언한 에스엠(SM엔터테인먼트)의 주가가 장중 12만원을 넘어섰다.

하이브의 공개매수 가격보다 주가가 높아진 이상, 기존 주주들이 하이브에 주식을 매각할 유인 동기가 사라지게 된 셈이다. 15일 장중 10시 무렵부터 이어진 매수세에 주가가 큰 폭으로 상승해 4.97% 상승하며 122,600원으로 마감했다. 장중 한때 12만7,900원까지 뛰기도 했다.

CJ ENM까지 뛰어든 SM 인수전

불과 3개월 전까지 66,000원대에서 횡보하던 SM 주가가 큰 폭으로 뛰어오른 것은 지난 1월 들어 카카오엔터테인먼트가 중동과 싱가포르 국부펀드들로부터 1조2천억원의 유상증자를 받아들이면서 SM을 인수할 수 있는 자금을 확보했기 때문이다.

SM의 1대 주주였던 창업자 이수만 총괄은 2021년부터 회사 매각을 위해 CJ ENM, 카카오엔터테인먼트를 비롯한 국내 주요 연예 사업체들과 접촉했었던 것으로 알려졌다. 그러나 이수만 총괄이 제시한 매각가인 1조원에 향후 경영권 참여 등의 요건에 CJ 그룹과 카카오 그룹 모두 난색을 표명했다는 것이 SM 매각에 정통한 관계자의 설명이다.

1월 들어 카카오엔터테인먼트가 유상증자를 공시하며 인수전의 최종 승자가 카카오 그룹이 될 것이라는 예측이 지배적이었으나, 카카오 본사와 관련이 있는 것으로 보이는 SM의 신규 이사진이 9.05% 유상증자 지분을 전액 카카오에 배정하는 공시가 지난주에 나오면서 인수전이 과열되기 시작했다.

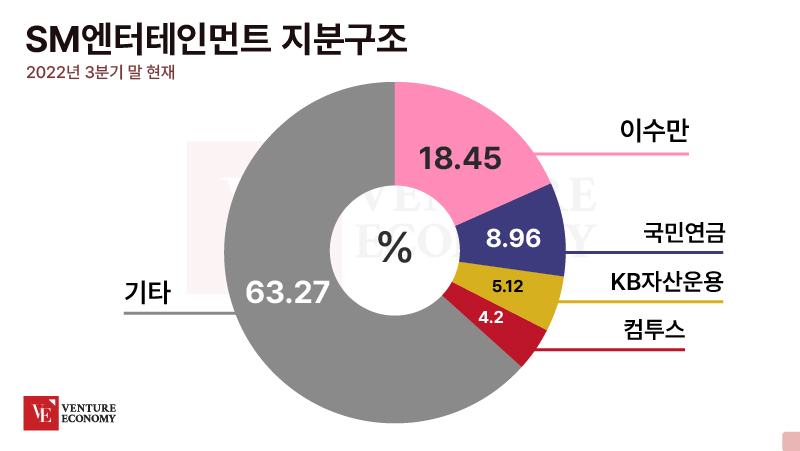

이수만 총괄은 카카오의 기습적인 유상증자에 급거 귀국, 소송 절차를 밟는 동시에 하이브에 매각을 제안하고 보유한 18.5%의 지분 중 약 14%를 하이브 측에 매도하겠다고 발표했다. 하이브는 추가로 25%의 지분을 공개매수로 시장 매입해 합계 40%의 지분을 확보한 1대 주주가 되겠다고 발표했다.

CJ ENM도 인수전에 뛰어든다?

인수전이 과열되며 공개매수 가격으로 제시된 12만원까지 주가가 상승하며 카카오 그룹이 손을 뗄 것이라는 관측도 나왔다.

그러나 14일 소식통들에 따르면 CJ ENM이 카카오와 손을 잡고 SM 인수전에 공동으로 뛰어들 수도 있다는 보도가 나왔다. 오전 개장 전에 이미 SM 주식 토론방에서는 소문의 사실관계를 확인하는 질문이 여러 차례 올라왔고, CJ ENM 측은 사실무근이라며 공식적으로 부인하는 보도를 냈다. 10시 들어 CJ ENM 내부적으로 검토 지시가 있었던 것으로 알려지자 양 그룹이 힘을 모아 하이브보다 더 높은 가격에 공개매수 제안을 내놓을지도 모른다는 시장 판단이 뒤따른 것이다.

실제로 CJ그룹은 SM 지분 인수에 참여하기 위해 카카오 그룹 측이 제안한 조건을 관련 계열사들과 논의하고 있는 것으로 알려졌다. 내부 사정에 정통한 관계자에 따르면, CJ와 카카오 측은 SM 지분을 최대 19.9%까지 유상증자나 공개 매수 방식으로 사들이는 한편, 자신들에 우호적인 KB자산운용 등 기관투자가 보유 지분을 시간 외 대량매매(블록딜)로 사들이는 방안을 구상하고 있다는 설명이다.

시장 가격 11만원인 주식을 12만원에 공개매수?

IB업계 관계자들은 시장 가격 11만원대였던 주식을 12만원에 공개매수하겠다는 선택이 합리적이었는지 되물어 볼 필요가 있다고 지적했다. 하이브가 SM 인수전에 뛰어든 것이 급작스러운 일이었던 것만큼 탄탄한 준비가 되지 않은 상태에서 정한 금액일 수 있다는 것이다.

실제로 공개매수는 목표한 주식 수량을 확보하는데 어려움이 많아 한 차례로 끝나지 않고 여러 차례 인수 가격을 계속 인상하며 진행하는 경우가 대부분이라는 것이 IB업계 관계자들의 설명이다. 지난 2005년까지 이어졌던 G마켓 공개매수의 경우, 목표했던 지분율 99.9% 달성을 위해 3년의 시간을 쓰며 인수가는 25,800원에서 121,000원까지 인상되기도 했다. G마켓의 영업이익이 4~5배 인상되지 않았던 만큼, 공개매수의 어려움을 직접적으로 보여주는 사례가 될 수 있다는 것이다.

일각에서는 CJ ENM이 설령 인수전에 뛰어들지 않더라도 카카오의 목적이 달성된 것이 아니냐는 해석도 나온다. CJ 그룹이 검토 중이라는 소문만으로 이미 주가가 12만원을 넘어섬에 따라 하이브는 공개매수 가격을 재조정할 수밖에 없게 됐다. 공개매수 가격이 인상될수록 재무적인 부담이 커질 것이 확실한 만큼, 기관투자자 보유지분을 먼저 블록딜을 통해 구입할 수만 있다면 ‘하이브-이수만 컨소시엄’보다 유리한 고지에 올라설 수 있다는 것이다.

여의도 증권가 한 관계자는 13만원으로 재조정하는 순간 다시 주가가 13만원으로 뛰어오를 것이 확실한 만큼, 이번에 공개매수 가격을 정할 때는 좀 더 신중한 접근을 해야 할 것이라는 충고를 내놓기도 했다.