올해 첫 대형 IPO ‘오아시스’, 수요예측 부진할 것으로 보이는 가운데 ‘철회 가능성’까지 제기돼

지난 7~8일 기관투자가 수요예측에서 희망 공모가 대비 ‘부진한 성적’ 거둬 오아시스 대주주 등 내부에선 “공모가를 낮춰서라도 상장해야” 반면, 대형 IPO와 달리 활기 띠는 중소형 공모 시장

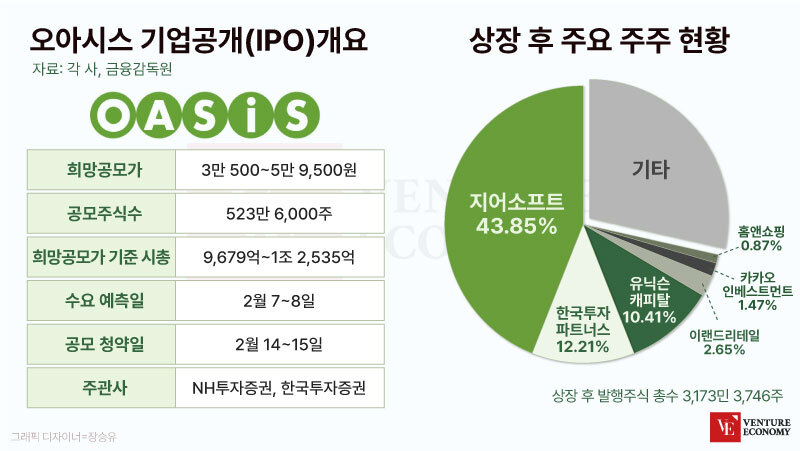

올해 첫 공모주 대어로 주목받던 신선식품 배송업체 오아시스가 수요예측 결과 발표 후 청약 절차에 들어갈 예정이다.

국내 ‘이커머스 1호’ 상장을 노리는 오아시스는 경쟁사인 ‘컬리’가 상장을 미루다 포기한 것과 달리, 코스닥시장 상장을 위한 강행을 선택했다. 최근 기관들로부터 수요예측에 부진한 성적표를 받으며 업계에선 오아시스가 상장을 철회할지 여부에 대한 관심이 쏠리고 있다.

오아시스는 이번 주 14일~15일 NH투자증권과 한국투자증권을 대표 주관사로 일반 청약을 진행한다. 희망 공모가는 3만500~3만9,500원으로 제시했으며, 상장 후 예상 시가총액은 9,679억~1조2,535억원이다.

수요예측 부진했던 오아시스, 상장 철회할까?

2011년 설립된 오아시스는 대부분의 이커머스 업체와 달리 오프라인 매장으로 매해 꾸준하게 성장해온 신선식품 새벽배송업체다. 유기농 식품을 저렴한 가격에 제공한다는 입소문을 타고 2018년 온라인 사업을 확대했고, 이후 온·오프라인 사업과 철저한 재고 관리 덕분에 시장에서 유일한 흑자 기업이 됐다. 지난해 3분기 매출 3,118억 원, 영업이익 77억 원을 기록하며 경쟁사 ‘컬리’와 달리 코스닥 상장 계획을 추진해왔다.

하지만 오아시스는 지난 7~8일 진행한 수요예측에서 부진한 성적으로 거둔 것으로 드러났다. 금융투자업계에 따르면 기관들의 이번 매수 주문 가격이 오아시스가 제시한 희망 공모가를 크게 하회했고, 이에 따라 업계에선 오아시스가 상장을 철회하거나 공모가를 낮출 가능성이 높을 것이라는 전망이 나오고 있다.

오아시스 측은 모든 가능성을 열어두고 상황을 살피는 중에 있으며, 13일 확정 공모가 등을 포함한 상장 여부에 대한 최종 입장을 내놓기로 했다. 오아시스는 이번 조달자금으로 물류센터 등 시설투자와 M&A에 각각 725억원, 369억원을 사용해 사업확장에 나설 계획이었다.

오아시스 IPO 수요예측 상황 “희망 공모가 대비 현저히 낮아”

10일 금융투자업계에 따르면 오아시스는 지난 7~8일 진행한 기관투자가 대상 수요예측에서 2만원 이하의 매수 주문가를 받았다. 이는 오아시스 희망 공모가 3만500~3만9,500원 대비 최대 절반에 이르는 낮은 가격으로, 최근 대형 IPO 시장의 어두운 분위기와 함께 기존의 장외시장에서 낮게 책정됐던 주가 탓으로 풀이된다.

오아시스 내부적으로는 시장 상황을 감안해 공모가를 낮춰서라도 상장을 진행할 것으로 보인다. 기존의 원하던 공모자금을 확보하지 못하더라도 상장사로서 가지는 이점들을 통해 브랜드 가치를 강화하는 편이 유리하다고 판단했기 때문이다. 아울러 한국투자파트너스와 카카오베스트먼트 등 공모가가 낮아져도 여전히 수익을 기대할 수 있는 초기 투자사들도 상장에 우호적인 입장이다.

다만 오아시스 지분 11.7%를 보유한 유니슨캐피탈은 공모가 하향 상장에 반대하는 입장이다. 2021년 7월 당시 오아시스의 기업가치를 약 7,500억원으로 평가하며 500억원을 투자한 유니슨캐피탈은 만일 오아시스가 2만원에 상장할 경우 약 16%에 가까운 손실을 보게 된다. 상장 이후 오아시스에 대한 보유 지분을 장부상 손실로 처리해야 하는 상황이 투자자로서 반가울 리 없다.

‘따상’ 활기 띠는 중소형 공모주 시장

IPO 시장 상황이 좋지 못한 것만은 아니다. 오아시스와 같은 올해 IPO 대어들과 달리 중소형 공모주는 활기를 띠고 있다. 실제로 지난달 이후 코스닥 시장에 상장한 ‘꿈비, 스튜디오미르, 삼기이브이, 오브젠, 미래반도체’ 등의 중소형주 모두 상장 첫날 ‘따상’(당일 시초가가 공모가 대비 두 배로 상승한 후 상한가에 달함)을 기록했다.

이처럼 IPO 시장 상황이 상반된 이유를 두고 벤처 투자사(VC)들을 원인으로 평가하는 목소리도 적지 않다. 한 투자은행(IB) 관계자는 “과거부터 오아시스를 비롯한 대형 IPO 공모주들은 VC들로부터 지속적으로 관심을 받아왔다”면서 “투자사들의 입에 자주 오르내리다 보니 본래 기업의 가치보다 고평가됐다”며 현재 대형 IPO 시장이 처한 상황을 지적했다. 아무래도 대형 비상장주일수록 투자에 참여한 VC들의 비중 높으니 공모가도 덩달아 높아질 수밖에 없다는 분석이다.

업계는 오아시스가 상장을 철회할 가능성은 낮을 것으로 보고 있다. 지속적인 성장을 위해 그동안 코스닥 상장을 강조해온 대주주 지분이 높고, 특히 상장에 반대하는 재무적투자자(FI)의 지분이 높지 않기 때문이다. 다만 기관투자자들이 이커머스 시장의 기대수익을 높이 평가하지 않는 상황에서 향후 오아시스가 어떤 경영 전략을 내놓을지 시장의 관심이 쏠리고 있다.