옥석 가리기 시즌, 2022 VC 실적 ‘반토막’

10년 만에 적자 기록한 한국투자파트너스 KB·LB인베스트먼트도 급감, 우리기술투자는 무려 4,300억 영업적자 DSC인베스트먼트, 스마일게이트인베스트먼트 등 일부 선방해

2022년 결산이 마무리되어 증권거래위원회에 공시됐다. 지난 5일 금융감독원 전자공시에 따르면 한국 벤처캐피탈(VC) 업계는 대부분의 상위 벤처캐피탈이 상당한 손실을 경험하는 등 어려운 한 해를 보냈다. 한 VC 업계 전문가는 “유동성 거품이 꺼지고 수영장의 물이 빠지면서 누가 수영복을 안 입었는지 그 적나라한 실태가 드러나고 있다”며 “살아남는 곳은 기업의 역량을 제대로 점검하고 도와줄 수 있는 VC일 것”이라고 말했다.

투자 동결로 벤처캐피탈 실적 급감

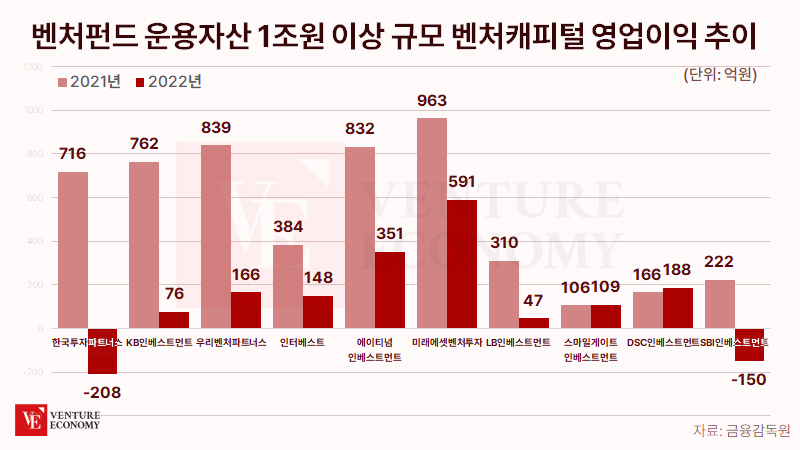

운용자산(AUM) 업계 1위인 한국투자파트너스(이하 한투파)가 10년 만에 처음으로 적자를 기록했다. 지난해 영업적자 208억원을 기록하며 당기순손실도 160억원 발생했다. 전년까지만 해도 각각 716억원, 576억원을 기록한 영업이익과 당기순이익이 큰 폭으로 감소한 것이다. 매출 역시 반토막으로, 한투파의 지난해 매출은 442억, 전년 1,095억원 대비 60% 줄어든 수치다.

한투파의 투자조합 지분법 이익은 477억원에서 56억원으로 무려 88% 감소했다. 파트너십 수수료도 전년 174억원에서 6억원으로 크게 줄었다. 지난해 유일하게 긍정적인 소식은 AUM 확대에 따른 관리보수 증가였다. 한편 한투파뿐만 아니라 업계 상위 벤처캐피탈 대부분 매출과 영업이익이 절반으로 줄어드는 등 벤처캐피탈 업계에서 최악의 실적을 기록했다. SBI인베스트먼트는 150억원, 우리기술투자는 무려 4,300억원의 영업손실이 발생했다.

다른 벤처캐피탈들도 비슷한 어려움을 겪었다. KB인베스트먼트는 영업이익이 90% 감소했고, LB인베스트먼트는 85%의 영업이익 감소를 경험했다. 이 밖에 우리벤처파트너스(80%), 신한벤처투자(82%), 컴퍼니케이파트너스(71%), 스톤브릿지벤처스(72%), 키움인베스트먼트(79%) 등도 영업이익이 크게 감소한 것으로 집계됐다. 매출의 경우 적게는 20%에서 많게는 60%까지 감소했다. 운용자산 규모 1조원 이상의 상위 10대 VC 중 8개 사가 지난해 매출과 영업이익이 급감한 것으로 나타났다.

벤처투자 시장의 유동성 감소가 경기 침체의 주요 원인이었다. 또한 벤처 펀드가 투자한 스타트업의 기업가치가 급격히 하락한 것도 영향을 미쳤다. 투자한 스타트업의 기업가치가 하락하면서 벤처캐피탈 수익의 큰 비중을 차지하는 지분법 이익이 크게 감소한 것이다. 이뿐만 아니라 작년 하반기 기업공개(IPO) 시장이 위축되면서 투자 지분 처분에 따른 이익도 급감했다.

한국 벤처투자와 글로벌 트렌드 비교

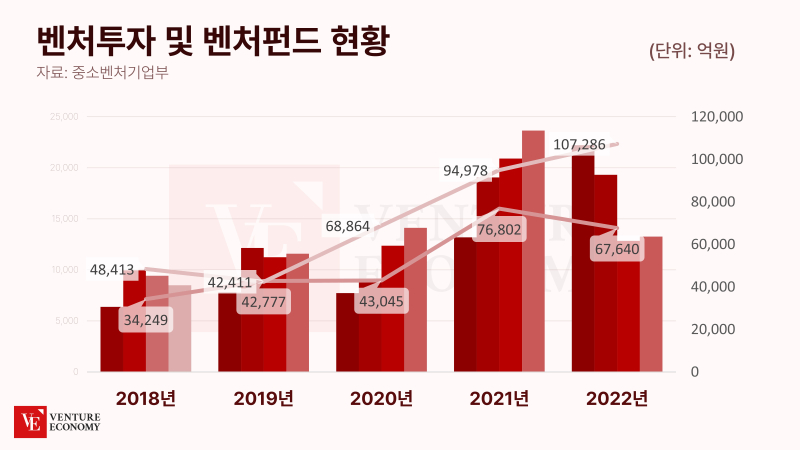

중소벤처기업부에 따르면 2022년 국내 벤처투자액은 전년 대비 11.9%(9,162억 달러) 감소한 6조7,600억 달러로 집계됐다. 이 같은 감소에도 불구하고 여전히 역대 두 번째로 큰 규모를 기록하며 한국 벤처캐피탈 생태계의 회복력과 적응력을 드러냈다. 고금리, 인플레이션, 환율 등의 복합적인 위기로 인해 40.7% 감소한 이스라엘과 30.9% 하락을 기록한 미국에 비춰봤을 때 상대적으로 양호한 수준이다.

반면 벤처펀드 결성 액수는 역대 최고치를 기록했다. 2022년 신규 벤처펀드 결성액은 전년 대비 13.0%(+1조 308억원) 증가한 10조7,288억원으로, 사상 처음 10조원을 돌파했다. 고환율, 고물가, 고금리라는 ‘3중고’에도 불구하고 역대 최대 실적을 달성한 것이다. 약정된 자금의 유입과 벤처캐피탈의 적극적인 투자자 모집이 이 같은 성과에 기여했다.

한투파의 AUM 확대에서도 알 수 있듯이 시장에 돈은 충분한 상황이다. 다만 2021년 동분기 대비 2022년 벤처펀드 결성액 증가율은 1분기 68.1%였으나 3분기에는 3.3%로 둔화됐다. 돈은 많지만 투자할 곳을 찾지 못한 탓에 출자자(LP)의 자산 가격이 급락한 것이다. 최근 유동성 거품이 꺼지면서 벤처캐피털이 어려움을 겪고 있다. VC가 살아남기 위해서는 벤처의 역량을 제대로 평가하고 실질적인 지원을 제공해야 한다. 거품이 꺼지고 실력의 시대가 찾아온 것이다.

거품이 꺼지고 시작된 VC ‘옥석 가리기’

전반적으로 부진한 VC 업계의 실적에도 불구하고 몇몇 VC는 성장세를 이어갔다. DSC인베스트먼트는 지난해 매출 338억원, 영업이익 188억원을 기록해 전년 대비 각각 9%, 13% 증가했다. 스마일게이트인베스트먼트는 지난해 매출 371억원, 영업이익 109억원을 기록해 전년 대비 각각 42%, 2.8% 상승했다. 이들 회사의 실적 선방 요인은 기업가치 하락이 본격화되기 시작한 지난해 하반기 직전에 투자금 회수를 시작했기 때문으로 풀이된다.

이처럼 벤처캐피탈 업계의 실적이 대부분 참담한 수준이지만 뚜렷한 해결책은 보이지 않는다. 일부 벤처캐피탈리스트들은 투자 시장의 침체가 장기화되지 않도록 정부가 투자 활성화를 위한 명확한 시그널을 줘야 한다고 주장한다. 정부가 인센티브를 제공하고 지원 환경을 조성하면 벤처캐피탈 업계가 반등하는 데 도움이 될 수 있다는 설명이다. 하지만 무분별한 지원을 통해 한계기업을 존속시켜서는 본말전도가 될 것이다.

2022년 한국 벤처캐피탈 생태계가 직면한 도전과제는 벤처투자에 대한 보다 지속 가능한 접근 방식을 채택하는 것이 얼마나 중요한지를 확실하게 보여준다. 벤처캐피탈 업계는 미국, 이스라엘 등에 비교하면 상대적으로 놀라운 회복력과 적응력을 보여줬지만, 많은 벤처캐피탈이 겪은 좌절은 스타트업 투자에 보다 신중하고 전략적인 접근이 필요하다는 점을 알려줬다. 비록 업계가 상당한 손실을 경험했지만, 기록적인 벤처펀드 결성과 몇몇 벤처캐피탈의 지속적인 성장은 회복의 가능성이 있음을 시사하는 만큼, 정부는 철저한 실사 수행, 포트폴리오 기업에 대한 지원 등 벤처캐피털 업계의 발전과 번영을 위해 지원을 아끼지 말아야 할 것이다.