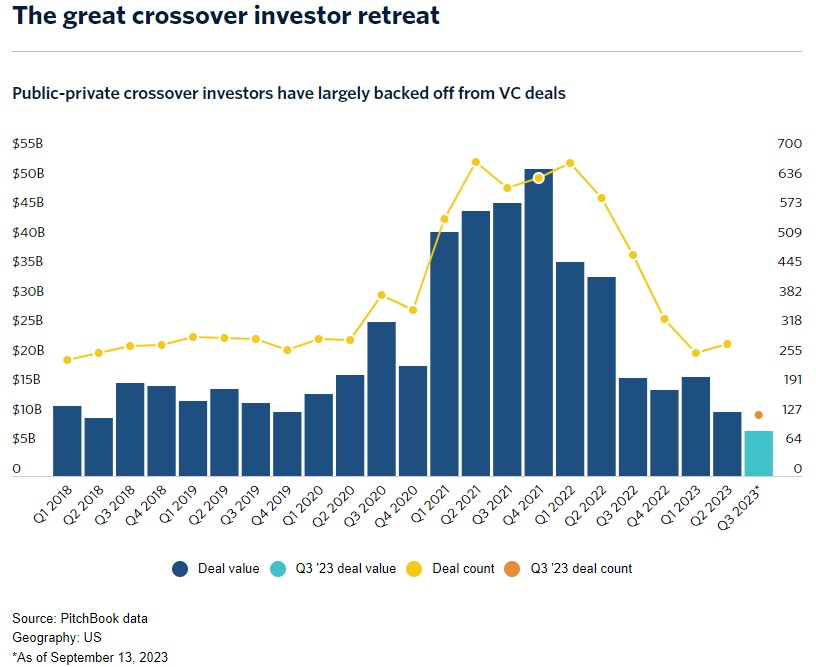

채권 시장 불안에 미국 사모펀드들도 주식으로 자금 마련

미국PE들, 이자율 상승에 따라 Add-on 인수전에 쓸 자금 부족 직면 DDTL 등의 전통적인 인수 자금 마련법 사라지고 금융기관들도 깐깐한 조건 내밀어 은행들 디-레버리징에 PE들도 인수 금융에 주식 비중 늘리는 상황

미국 사모펀드(Private Equity, PE)들이 채권 시장 경색 탓에 인수 금융에서 채권 비중을 낮추고 주식 비중을 높이는 모습이다. 특히 Add-on(이미 인수한 기업과의 시너지를 위해 추가 인수&합병하는 것) 인수전에 뛰어들 경우 이자율 상승 탓에 기존 부채 비용이 크게 증가해 투자자들도 주식 비중을 높여 위험률을 낮추라는 요청을 내는 것으로 알려졌다.

통상적으로 PE들은 최대한 많은 대출을 통해 고정된 금융 비용을 부담하면서 기업을 인수한 후, 기업 가치를 높여 매각함으로써 얻는 차익에 초점을 맞춰 투자 전략을 운영한다. 최근 변화된 부채 양상은 이자율 상승 탓에 PE들이 추가적인 이자 비용을 감당하기 어렵다는 시장 반응에 따른 것이다.

이자율 인상에 PE들 수익성 악화 중

과거 이자율이 낮았던 시기에는 PE들이 ‘갑’의 위치에서 은행들로부터 최대한 유리한 조건을 얻어낼 수 있었다. ‘지연인출조건부대출(Delayed Draw Term Loan, DDTL)’을 통해 대형 대출 조건을 미리 정해놓고 단계적으로 자금을 인출해 여러 기업들을 인수하는 데 쓰는 것이 미국 PE 업계에서 일반적인 인수금융조달 방식 중 하나였다. 대출로 인수 자금을 마련할 경우 이자만 지급하면 되지만, 주식으로 자금을 마련할 경우 매각 이후 수익을 배분해야 하는 만큼, PE들 입장에서는 DDTL로 쉽게 자금을 마련해 Add-on 인수전에 뛰어드는 것이 합리적인 투자 방식이었던 것이다.

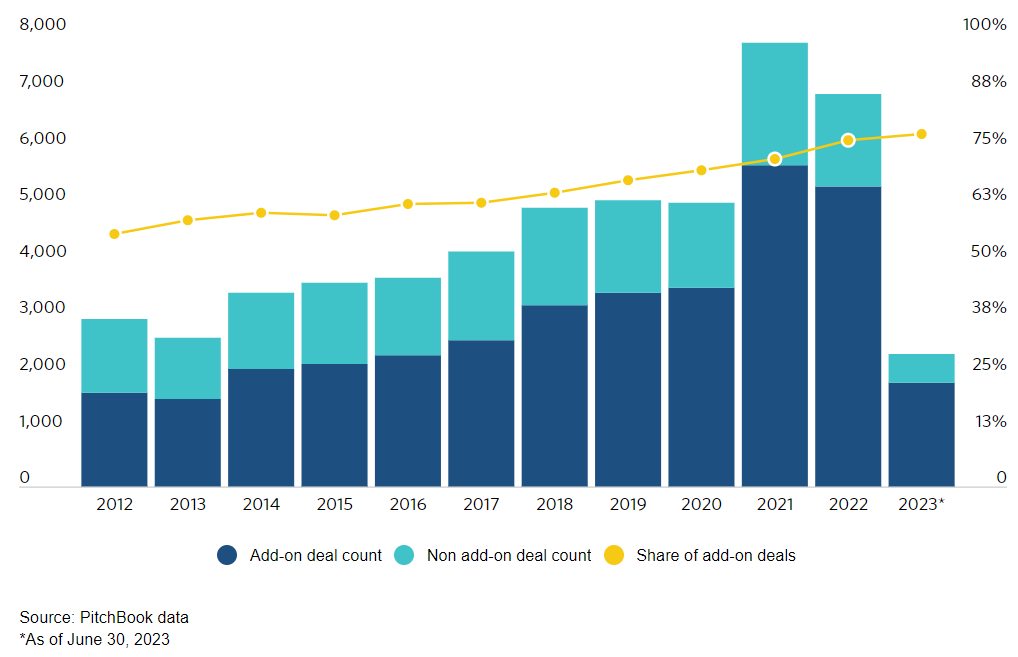

그러나 이자율이 인상되고 은행을 비롯한 주요 금융기관들이 위험 부담에 난색을 표하면서 DDTL 조건도 PE들에게 불리하게 돌아가게 됐다. 플랫폼 기업 인수 후 서비스 확장을 위해 각종 기업들에 Add-on 인수를 시도하던 PE들이 올해 들어 인수를 포기하는 경우가 급격하게 증가한 이유도 이 때문이다. 지난 2021년, 2022년에 각각 5,681건, 5,312건의 Add-on 인수가 이뤄졌으나 올해는 상반기 동안 불과 1,827건밖에 이뤄지지 않았다.

게다가 Add-on 인수도 대출보다 주식을 섞어 이뤄지는 경우가 늘어났다. 법무법인 리드 스미스(Reed Smith)의 데이비드 하예스(David Hayes) 파트너 변호사에 따르면 인수전에 뛰어드는 PE들이 대출에 의존하던 과거와 달리 보유 현금을 이용하거나 PE 자체에 대한 지분, 공동 투자자들의 지분, 심지어는 주식과 대출을 섞는 방식으로 인수 자금을 마련하고 있다고 밝혔다.

기업 인수 자금 마련에 대출보다 주식 발행 의존도 심해져

일부 PE 관계자들에 따르면 금융기관들이 과다한 부채로 인해 위험 노출이 심해질 것을 우려해 일부러 주식 발행 자금을 인수전에 활용하는 경우도 나타난 것으로 알려졌다. 과거 2021년 이전까지만 해도 DDTL 등의 금융 상품을 이용해 부담 없이 은행 자금을 끌어 쓰던 것과는 완전히 달라진 모습이다.

플렉스톤 파트너스(Flexstone Partners)의 니틴 굽타(Nitin Gupta) 전무 이사는 경기 침체기의 불확실성에 대비하기 위해 여유 자금을 마련해 놓는 것이 합리적인 시장 상황인 만큼, 인수 금융을 준비할 때도 주식 비중을 높여 대출 여력을 남기는 것이 최근의 트렌드라고 밝혔다. 과거 PE들이 Add-on 인수전에 뛰어들 경우 ‘영업현금흐름(EBITDA)’의 6배에서 8배의 가격을 지불한다는 판단 아래 주식 자금을 1.5배에서 2배, 대출을 6배에서 6.5배 정도 투입했으나, 최근 들어서는 대출 비중을 서너 배 정도로 낮췄다는 것이다.

굽타 전무 이사는 “PE들은 기본 보유 포트폴리오와 시너지가 보이는 Add-on이라면 주식 비중을 높이는 것에 거리낄 것이 없다는 반응”이라며 “금융시장 상황이 나아지면 추가 대출을 통해 주식을 대출로 바꿀 예정”이라고 밝혔다. 그러나 금융시장에서 속칭 ‘최혜국 대우(Most favored nation, MFN)’로 불리는 보장을 추가 대출 조건에 포함시켜야 한다는 것이 PE들에게는 불편한 상황이다. 자금 부족으로 추가 대출이 필요할 시 이자율이 인상될 경우 기존 대출자들도 이자율을 인상할 수 있다는 조건이 MFN에 포함되기 때문이다.

시장 상황 악화 시 수익률이 더 떨어지는 것도 문제

이자율이 빠르게 상승하면서 소액이라도 추가 대출을 받는 순간 전체 이자 부담이 급증하게 되는 것이 최근 PE들이 직면한 부담이다. 과거 DDTL로 쉽게 추가 자금을 끌어 쓰던 것과는 판이하게 다른 금융 시장에서 기업 인수전을 진행해야 하는 상황이 된 것이다.

법무법인 화이트&케이스(White & Case)의 저스틴 와그스태프(Justin Wagstaff) 파트너 변호사는 “PE들은 추가 대출을 결정하는 순간 기존 대출에 붙은 MFN 조건 때문에 발생하는 추가적인 금융 비용을 고려해야 한다”며 최근 들어 Add-on 인수가 급격하게 줄어든 원인이 MFN 조건 때문이라는 점을 지적했다.

금융기관들은 MFN에 따라 이자율 인상 여지가 있음에도 불구하고 추가 대출을 꺼리는 분위기다. 피치북은 지난 2022년 ‘부채 대 영업현금흐름(Debt to EBITDA)’ 비율이 평균 5.3배였으나 올해 1분기 들어서는 4.7배로 떨어졌다며 대출 규모가 축소되고 있다고 밝혔다. 은행 및 투자사들이 경기 상황에 맞춰 보수적인 태도로 대출 시장을 바라보고 있다는 뜻이다.

하예스 파트너 변호사는 최근 들어 부채 대 영업현금흐름 비율이 5배를 넘는 경우를 본 적이 없다는 점을 지적하며 금융 시장이 보수적인 기조로 유지되고 있다고 밝혔다.