물류혁신 위해 화물운송중개 뛰어든 ‘카카오모빌리티·티맵모빌리티’, 계속되는 적자에 ‘허덕’

중간물류 사업 본격화한 대기업들, 2019년 이후 영업손익 계속 늘어 ‘낮은 마진폭, 늘어나는 경쟁사’ 등 플랫폼 생존 위협 요소 다양 물류업계, ‘밸류체인’ 운영 역량까지 갖춰 시장 점유율 높여야

카카오모빌리티와 티맵모빌리티가 인수한 화물운송중개 플랫폼들이 연속 적자를 면치 못하고 있다. 이런 가운데 카카오모빌리티가 화물기사의 운송 업무 효율화를 돕는 ‘카카오T 트럭커’ 서비스 출시를 예고하며 수익성 개선에 나섰지만, 업계에선 부정적인 관측이 나오고 있다. 일각에선 대기업 플랫폼들이 화물운송 업계에서 살아남기 위해선 물류업계 시장의 밸류체인을 직접 다루는 등 보다 장기적인 관점에서 접근해야 한다는 지적이 나온다.

투자 규모 확대에 매출은 늘지만 영업손실은 매해 늘어

카카오모빌리티는 지난해 10월 주선사연합회가 운영하는 화물 중개 플랫폼 ‘전국화물마당(화물마당)’의 지분 49%를 인수했다. 화물마당은 화물 운송을 위탁하는 화주와 실제 운송을 책임지는 차주를 연결해 주는 화물정보 통합 주선망 서비스로, 플랫폼에 운송 정보를 올리면 차주들이 골라서 수락하는 방식으로 운영된다.

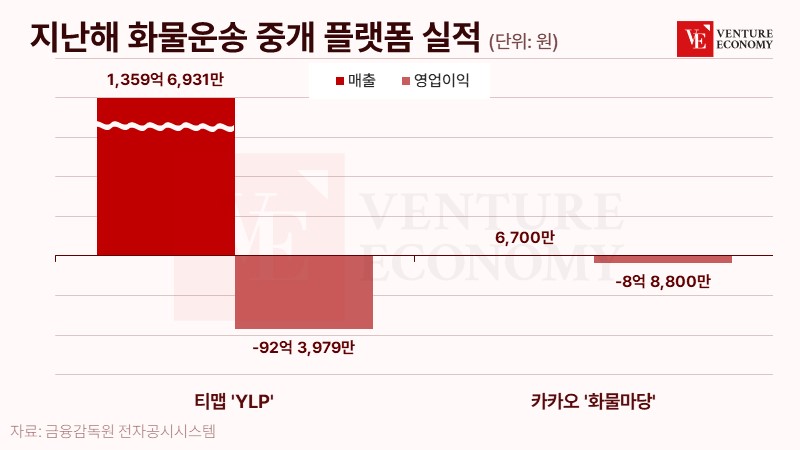

금융감독원 전자공시시스템에 따르면 화물마당은 지난해 매출 6,700만원, 영업손실 8억8,800만원을 기록했다. 지난해 기준 매출은 4년 연속 하락세로 2019년(1억5,574만원) 대비 절반 이상 하락했다. 또한 영업 관련 손익도 4년간 적자를 면치 못하고 있으며 2019년(2억7,077만원)보다 3배 이상 늘었다.

티맵모빌리티가 2021년 인수한 와이엘피(YLP)의 상황도 비슷하다. 와이엘피 역시 화물차 기사와 화물운송을 맡기는 화주를 중개하는 화물주선 플랫폼으로 와이엘피의 지난해 매출은 1,359억6,931만원, 영업손실은 92억3,979만원을 기록했다. 매출액 성장률은 약 186%로 지난 2019년(155억5,308억원)보다 약 8.7배 이상 늘었지만, 영업손실 적자 폭은 급속도로 늘어났다. 2020년까지 20억원대였던 영업손실액이 2021년 인수 이후 48억5,916억원까지 뛰었고 올해는 2019년 대비 4배 이상 늘었다.

지난해 매출은 증가했으나 영업손실이 확대된 이유는 급등한 유가와 화물연대 파업 때문이다. 와이엘피 관계자에 따르면 지난해 매출액의 94%가 화물운송원가로 차주에 지급됐다.

‘카카오T트럭커‘ 출시로 반전 노리는 카카오모빌리티

이런 가운데 카카오모빌리티는 지난 22일 ‘카카오T트럭커’ 서비스의 사전 등록을 시작하며 출시를 예고하며 수익성 개선에 나섰다. 카카오T트럭커는 차주용 앱으로 △맞춤 오더 탐색 △인수증 제출 △세금계산서 발행 △운임 정산 등 전 과정에 대한 자동 프로세스 등을 제공한다.

현재 카카오모빌리티는 화물마당을 주선사를 위한 로지노트 플러스와 차주를 위한 트럭커로 나눠 운영 중이다. 여기서 로지노트 플러스는 다양한 주선사가 이용하는 정보망이며, 트럭커는 화물기사의 운송 업무 효율화를 돕고 영세 주선사와의 연결을 돕는 역할을 하고 있다. 기존 대리운전 전화호출 시장에서 기사용 앱과 대리운전업체가 쓰는 프로그램을 동시에 운영하는 것과 동일한 셈이다.

카카오모빌리티는 카카오T트럭커 출시를 통해 수익성 개선을 기대하고 있다. 특히 주선사 승인 후 1시간 안에 운임을 지급하는 ‘빠른 지급’ 서비스를 시작했는데, 이를 통해 운임정산 지연으로 차주와 주선사 모두 어려움을 겪는 업계 해묵은 관행을 타파해 더 많은 사용층을 확보하겠다는 입장이다.

아울러 화물기사 개개인에 맞춤화된 오더카드를 제공하는 점도 강점으로 꼽힌다. 차주는 화물 종류와 화물 규격 및 무게, 그리고 선호 상하차지에 맞춰 필터를 설정해 두면 조건에 맞는 오더카드를 받을 수 있다. 택시 앱에서 기사가 원하는 목적지나 운행 거리 및 지역 등을 미리 설정해 두는 것과 유사하다.

‘IT 플랫폼’이 미들마일 시장에서 살아남기 어려운 이유

일각에서는 카카오모빌리티가 수익성을 개선하는 데 어려움을 겪을 거란 시선도 존재한다. 화물운송 업계 특성상 물동량 예측이 어려워 차량을 긴급하게 연결하는 과정에서 차주의 비용을 통제하기 쉽지 않아 애초에 마진폭이 낮고, 최근 재차 반등 중인 국제 유가가 운송원가를 끌어올리는 것도 부담으로 작용할 것이란 주장이다.

국내 모빌리티 업계 전반이 물류·화물 사업 진출에 속도를 내면서 경쟁사가 늘어나는 점도 부정적인 관측이 나오는 배경이다. 최근 들어 성장이 더딘 라스트마일(배송·이동의 마지막 단계)을 대신할 먹거리로 화물운송에 해당하는 중간물류(미들마일)에 뛰어드는 기업들이 늘고 있다. 와이엘피를 인수한 티맵모빌리티는 물론 디지털 전환 비즈니스를 강화하는 이동통신사들까지 미들마일 시장에 진출하고 있다.

대표적인 기업이 KT다. KT는 지난해 5월 디지털 물류 플랫폼 전문 그룹사인 롤랩과 화물 중개·운송 플랫폼 ‘브로캐리’를 출시했다. 브로캐리는 출시 1년 만에 차주 1만 명, 화주 160개 이상을 확보했으며 매출 750억원을 기록했다. 또한 LG유플러스도 지난 5월 ‘화물잇고’ 상표를 출시했으며, 물류 업계 1위인 CJ대한통운도 지난달부터 디지털 운송플랫폼 ‘더 운반’을 본격적으로 운영하기 시작했다.

물류창고 등 화물운송과 관련한 밸류체인 전반을 운영하는 역량을 갖춰야 살아남을 수 있다는 목소리도 나온다. 미들마일 물류 업계 관계자는 “대기업의 화물정보망의 경우 직접 화주를 영업하기보다는 운송 주선사와 협력해 물량을 유치하고자 하지만, 실제 화물운송 서비스를 필요로 하는 화주들은 플랫폼이 아닌 그간 협력했던 업체를 사용하는 경향이 강하다”며 “플랫폼이 살아남기 위해선 오랜 기간 화주와 협력해 온 업체를 끌어들이거나 시장 전반의 밸류체인을 직접 다루면서 고객마다 다른 수출입 환경 및 제품 취급방식 등을 익혀 서비스에 적용하는 방식이 필요하다”고 강조했다.