자금 조달 어려움 겪는 로어미들마켓 GP들, ‘공동 투자’로 활로 마련

버터플라이 에쿼티, 큐도바·올게인·퍼시피코 아쿠아컬처 등에 공동 투자 '공통투자', GP와 LP 모두에게 유리한 측면 존재, 폭넓은 선택지 제공 다만 나빠진 시장 환경에서 더 강화된 통제권 요구하는 공동 투자자도

미국 로스앤젤레스 기반의 PE(사모펀드) 기업인 버터플라이 에쿼티(Butterfly Equity·이하 버터플라이)가 대부분의 투자를 공동 투자(Co-investment) 형태로 진행해 다양한 LP(유한책임투자자)들과 신뢰 관계를 구축할 예정이다. 향후 자금 조달 시 이전에 형성된 신뢰 관계를 활용하겠다는 복안이다. 버터플라이의 공동 창업자이자 공동 CEO인 더스틴 벡(Dustin Beck)은 “공동 투자를 통해 투자자들을 만날 수 있고, 회사의 투자 심사 기준이나 운영 방식에 대해 홍보할 수 있다”고 설명했다.

버터플라이 에쿼티의 공동 투자 사례

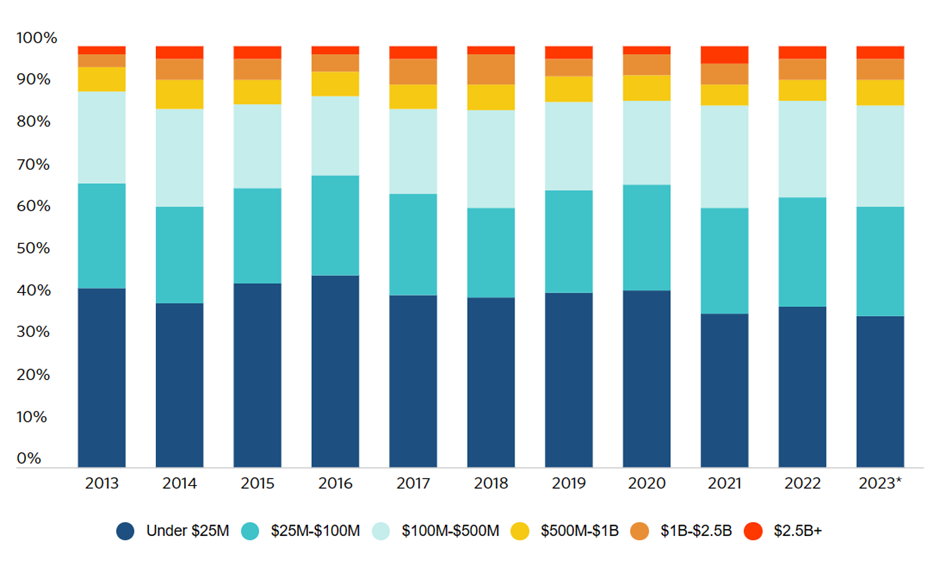

실제로 로어미들마켓(LMM·Lower Middle Market)에서 활동하는 GP(위탁운용사)들은 자금 조달 환경이 좋지 않을 경우 공동 투자를 통해 LP와의 관계를 수립, 견고하게 만들고 있다. LMM이란 영업이익에 비현금성 비용(감각상각비 등)을 더해 계산한 감가상각전영업이익(EBITDA) 기준 2,500만 달러(약 330억원) 이하 기업들을 대상으로 한 시장을 말한다. 글로벌 투자 전문 연구 기관 피치북에 따르면 2023년 동반 투자자를 포함한 PE 거래의 86%가 5억 달러(약 6,600억원) 미만의 금액으로 이뤄졌다.

버터플라이의 경우 지난 2022년 헤지 펀드 킹 스트리트 캐피털 매니지먼트(King Street Capital Management)와 공동 투자를 통해 아폴로 글로벌 매니지먼트(Apollo Global Management)로부터 멕시코 패스트 캐주얼 레스토랑 프랜차이즈 기업인 큐도바(Qdoba)의 지분을 인수했다. 이후 버터플라이는 큐도바를 포트폴리오 내 또 다른 요식업종 프랜차이즈 회사인 모던 레스토랑 콘셉트(Modern Restaurant Concepts)와 합병했다.

큐도바 이전의 성공 사례로는 2019년 OTPP(Ontario Teachers’ Pension Plan)와 공동 투자한 올게인(Orgain)이 있다. 올게인은 단백질 파우더 제조 기업으로, 해당 투자에서 버터플라이는 주요 지분을 획득하고 OTPP는 소수 지분을 획득했다. 이와 같은 투자 행보는 올해도 이어졌다. 올해 버터플라이는 공동 투자를 통해 수산물 양식 및 판매 기업인 퍼시피코 아쿠아컬처(Pacifico Aquaculture)를 포트폴리오에 편입했다.

공동 투자로 수수료 및 리스크 낮출 수 있어

LMM에서 공동 투자자로 활동하고 있는 기업 하이비스타 스트래티지스(HighVista Strategies)의 PE 부문 공동대표 스콧 리드(Scott Reed)는 “펀드 매니저들은 공동 투자 기회를 제공함으로써 투자자들에게 ‘달콤한 유혹’을 제안한다”고 말했다. 수수료를 낮추고 투자 회사에 대한 통제를 강화한다는 점에서 적은 위험으로 수익을 창출할 수 있는 기회가 된다는 것이다. 실제로 통합형 펀드에서 높은 수수료를 지불하는 대신 공동 투자를 통해 개별 기업에 직접 투자하는 효과를 볼 수 있으며, 동시에 LP는 통합형 펀드에 투자할 때보다 공동 투자를 할 때 투자 회사에 대해 더 많은 통찰력을 가지는 만큼 리스크를 감소시킬 수 있다. 버터플라이의 또 다른 공동 창업자이자 공동 CEO 아담 와글레이(Adam Waglay)는 “투자자들은 리스크 프로파일을 선택할 수 있다”며 “예를 들어 그들이 펀드에 투자했지만, 펀드 내 기업 중 특별히 투자하고 싶은 기업이 있다면 공동 투자를 통해 리스크-수익 수준을 조절할 수 있다”고 설명했다.

또한 공동 투자는 펀드 약정에 부과된 수수료율을 변경하지 않고도 LP를 끌어들일 수 있다는 측면에서 GP에 유리하다. 이는 통합형 펀드의 수수료와 이익 분배율을 유지하면서도 공동 투자를 통해 낮은 수수료를 제공할 수 있는 수단으로, LP를 끌어들이거나 자금 조달 시 유용하게 쓰인다. 최근 미국 PE 미들마켓 펀드가 메가펀드 및 신흥 운용사들과 비교했을 때는 양호한 실적을 기록했음에도 LP보다는 낮은 수익률을 보였다는 점이 이를 방증한다.

피치북의 2023년 2분기 글로벌 사모 시장 자금 조달 보고서에 따르면 2022년 상반기부터 2023년 상반기까지 모든 거래에서 자금 조달은 30.9% 감소했으며, 비상장 중소기업을 대상으로 한 미들마켓 운용사들은 펀드를 마감하는 데 더 많은 시간이 소요됐다. 아울러 피치북의 2023년 2분기 미국 PE 미들마켓 펀드 보고서에 의하면 올해 상반기 PE 미들마켓 펀드 마감에는 평균 15.4개월이 소요됐는데, 이는 2022년 평균보다 2.1개월 더 많은 수치다.

최근 시장 유동성 축소로 공동 투자 억제

다만 최근 광범위한 시장 악재로 기관 투자자 및 시장 전반의 유동성이 축소되면서 공동 투자도 억제되고 있는 분위기다. 피치북 데이터에 따르면 2022년에는 LMM에서 PE 공동 투자 거래 가치가 2021년 최고치인 총 228억 달러(약 30조원)에서 190억 달러(약 25조원)로 소폭 감소한 반면, 올해는 95억 달러(약 12조원)로 대폭 감소하는 등 시장 상황이 좋지 않은 것으로 나타났다.

이와 관련해 글로벌 로펌 민츠(Mintz)의 PE 실무 부문 공동 의장인 매튜 T. 심슨(Matthew T. Simpson)은 “LP들은 자본이 부족하다는 사실을 알고 있기 때문에 의사결정 과정에서 강화된 정보 권리 및 통제권과 같은 이전보다 더 유리한 조건을 요구하고 있다”고 분석했다.