올해도 플래그십 펀드 마감한 액셀, 국내 VC 시장과 상반된 모습

액셀의 펀드 성공 행진, LP 자본 확보에도 유리한 선순환 정부 노력에도 여전히 침체한 국내 VC 시장, 정책 실효성에 의문도 주식형 크라우드펀딩으로 눈 돌린 스타트업들, 지속 성장 전망

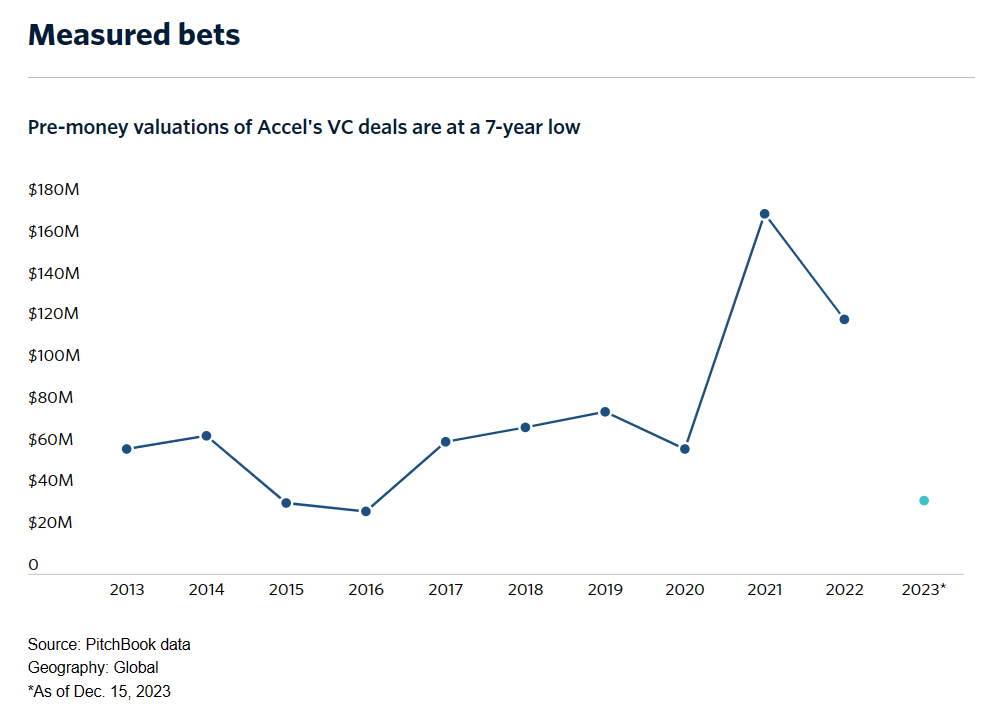

미국 VC(벤처 캐피털) 기업 액셀(Accel)이 16번째 플래그십 펀드를 6억5,000만 달러(약 8,580억원)에 마감했다. 액셀은 데이팅 앱 기업 범블(Bumble), 전자상거래 플랫폼 엣시(Etsy), 기업용 생산성 플랫폼 슬랙(Slack)의 초기 투자자로도 유명하다. 글로벌 투자 전문 연구기관 피치북 데이터에 따르면 이번 플래그십 펀드는 최근 몇 년간 자금 조달이 가장 어려운 시기 중 하나로 꼽히는 올해 4분기에 이뤄졌음에도 불구하고, 2021년과 동일한 규모로 이뤄져 눈길을 끌었다.

액셀, 플래그십 마감하며 펀드 성공 기조 이어가

피치북의 10월 보고서에 따르면 액셀은 생성형 AI의 초기 상승장에서 ‘새로운 유니콘의 주요 동력’으로 묘사될 만큼 활발하게 VC 투자에 참가했다. 실제로 액셀은 생성형 AI 스타트업 신디시아(Synthesia)의 9,000만 달러(약 1,180억원)에 이르는 시리즈 C 투자 및 자동 음성 인식 스타트업 어셈블리 AI(Assembly AI)의 2,800만 달러(약 264억원) 규모의 시리즈 A 투자를 주도한 바 있다.

액셀은 올해 엑시트(투자금회수)로 상당한 이익을 얻은 VC 기업 중 하나로도 꼽힌다. 지난 2020년 액셀은 SaaS(서비스형 소프트웨어) 기업인 클라비요(Klaviyo)에 41.5억 달러(약 5조4,780억원)의 포스트 머니 밸류에이션(투자 이후 기업가치)에서 2억 달러(약 2,604억원)의 시리즈 C 투자를 이끌었는데, 올해 9월 클라비요는 75억 달러(약 9조7,642억원)의 가치를 평가받으며 상장에 성공했다. 액셀은 2.8%의 클라비요 지분을 가진 것으로 알려졌다.

이뿐 아니라 2021년에 클라우드 기반 결제 처리회사 피스모(Pismo)의 1억800만 달러(약 1,420억원)에 이르는 시리즈 B 투자를 공동 주도한 액셀은 올해 7월 비자(Visa)에 피스모를 10억 달러(약 1조3,200억원)에 매각하기도 했다. 액셀의 성공적인 투자 사례들은 LP(출자자)로부터 자본을 쉽게 확보하는 데 도움이 됐다. 이에 반해 2022년 이후 투자에서 현금을 회수하지 못한 GP(위탁 운용사)들은 새로운 펀드를 모집하는 데 있어 고전을 면치 못하고 있다.

이번에 출범한 16번째 플래그십 펀드는 2023년에 마감된 액셀의 첫 번째 펀드다. 이전 사례로는 2022년에 마감된 40억 달러(약 5조2,800억원) 규모의 후기 단계 펀드(Late-stage fund)인 ‘액셀 리더스 4호(Accel Leaders IV)’와 2021년에 마감된 17억5,000만 달러(약 2조2,400억원) 규모의 ‘성장펀드6호’가 있다. 또한 콜버그크래비스로버츠(KKR)와 합작투자를 진행 중인 액티브 사모 펀드도 있다.

한편 올해 액셀은 두 명의 투자자를 떠나보낸 것으로 알려졌다. 금융 기술 및 B2B 투자를 맡았던 파트너 애이미 새이퍼(Amy Saper)는 9월 액셀을 떠나 언코크 캐피탈(Uncork Capital)에 합류했으며, 수석 투자자 줄리엔 벡(Julien Bek)은 같은 달에 시드 투자자로 세쿼이아(Sequoia)에 합류했다. 액셀은 올해 인력 유출에 대한 보강으로 지난 10월 소프트웨어 회사 미로(Miro)의 전무 수입 담당이었던 제냐 로지노브(Zhenya Loginov)를 새 파트너로 영입했다.

정부 노력에도 국내 VC 시장은 여전히 침체

글로벌 시장과는 달리 국내 벤처투자 시장은 아직 얼어붙은 상황이다. 지난 4월 국내 벤처투자 시장에 활력을 제고하기 위해 금융위원회와 중소벤처기업부가 공동 대책 방안을 내놨으나, 업계에서는 실효성이 없다는 의견이 지배적이다. 상반기 이후 주요 VC들이 자금 조달을 위해 노력했지만, 여전히 LP 확보에 어려움을 겪고 있기 때문이다

이와 관련해 한 대형 VC 대표는 “올해 모태펀드를 비롯한 주요 정책기관들이 출자 사업이 시작되면서 실제로 LP들을 만나는데 여전히 은행들의 출자 예산이 전혀 집행되지 않고 있다”며 “각 금융지주들이 VC를 인수하거나 만들면서 다른 VC에는 출자하지 않는 칸막이 출자가 더 공고해지는 모양새”라고 전했다. 또 다른 VC 관계자도 “정부 재정으로 출자 예산을 늘리는 것보다 모태펀드가 진행하고 있는 기존 출자 사업을 손보면서 모펀드 규모를 늘리는 것도 방법”이라며 “예를 들어 3,800억원 규모의 팁스 예산을 줄이는 대신 출자 사업 단계를 세분화해서 투자 실력을 갖춘 GP들이 자펀드를 만들 수 있게 할 필요가 있다”고 설명했다.

대안으로 떠오른 주식형 크라우드펀딩

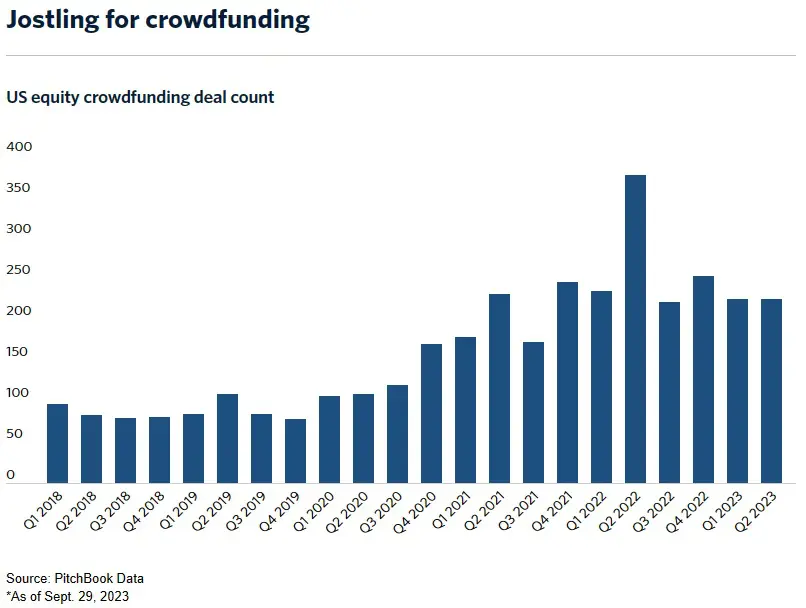

상황이 이렇다 보니 크라우드펀딩(Crowd Funding)을 통한 시드 투자로 눈을 돌리는 스타트업이 증가하고 있다. 크라우드펀딩은 자금이 필요한 수요자가 불특정 다수의 대중을 통해 자금을 조달하는 방식으로, 특정 프로젝트 달성을 위한 후원형과 공익 목적으로 진행하는 기부형 펀딩 방식으로 확산했다.

최근 투자 시장에서 주목하는 크라우드펀딩 형태는 기존 크라우드펀딩의 목적과 달리 수익 창출을 목적으로 비상장 주식에 투자하는 ‘주식형 크라우드펀딩’이다. 초기 주식형 크라우드펀딩은 모금 한도 금액 제한이 있어 큰 주목을 받지 못했지만, 2020년 미국 증권거래위원회(SEC)가 주식형 크라우드펀딩 연간 모금 한도를 100만 달러(약 13억원)에서 500만 달러(약 67억원)로 상향함에 따라 본격적인 주목을 받기 시작했다. 피치북이 데이터에 따르면 올해 상반기 주식형 크라우드펀딩 총거래 건수는 449건으로 지난해 대비 소폭 감소했지만, 투자 활황기였던 2021년 대비해선 약 10% 증가한 것으로 집계됐다.

이와 관련해 주식형 크라우드펀딩 플랫폼 리퍼블릭(Republic)의 미국 지역 리테일 운영 책임자 에밀리 폴락(Emily Pollack)은 “크라우드펀딩은 폐쇄적이었던 기존 투자 시장에 참가할 수 없었던 사람들에게 개방적인 접근 방식을 제안하고 있다”며 “기업 밸류에이션 감소에 따라 크라우드펀딩 시장에서도 다운라운드 현상이 발생하고 있지만, 투자 거래 건수는 양호한 수준을 유지하고 있다”고 밝혔다. 이어 폴락은 “다운라운드 현상에도 불구하고 높은 투자 거래 건수가 유지되는 것은 주식형 크라우드펀딩 시장이 성장 중인 것을 의미한다”며 긍정적인 전망을 내비쳤다.