‘애그테크’ 투자 혹한기, 성장가능성에 주목해야

자본집약적인 애그테크, 조명·냉난방·환기 등 시설비 많이 들어 벤처캐피탈 시장 위축되면서 기업들 투자금 유치에 어려움 직면 프리미엄 딸기 생산 성공한 오이시, 수익성에 대한 기대 높아져

최근 글로벌 경기 침체와 고금리로 벤처캐피탈(VC) 시장에 크게 위축되면서 애그테크(Agtech) 스타트업들의 혹한기가 이어지고 있다. 신규 투자는 물론 기존의 투자도 지연·중단되면서 지난해 세계적인 실내 수직농장 기업들이 구조조정을 단행하거나 파산을 신청했다. 하지만 이같은 상황에도 새로운 작물과 농법, 기술에 도전해 수익성을 높인 애그테크 기업들이 주목받고 있다. 많은 자금이 투입되는 산업의 특성상 장기적인 관점에서 기업의 성장가능성을 살펴봐야 한다는 의견이다.

오이시의 고요베리, 일반 딸기의 2~3배 높은 가격에 판매

최근 오이시(Oishii)는 일본의 이동통신사 NTT(Nippon Telegraph and Telephone)의 농업 부문인 NTT그리테크놀로지(NTT AgriTechnology) 등 19곳의 투자자로부터 1억3,400만 달러(약 1,700억원) 규모의 자금을 유치했다. 이는 지난 2019년 5,000만 달러(약 657억원)를 조달한 시리즈 A 펀딩 라운드보다 2배 이상 증가한 규모로 최근 수직농업 부문에서 VC가 철수하는 상황에서도 푸드테크 전문 투자기업 블룸에이트(Bloom8)와 같은 저명한 투자자들의 참여를 이끌어냈다.

오이시는 지난 2016년 일본 출신 코가 히로키(Hiroki Koga)가 설립한 식물공장 스타트업으로 2018년부터 실내 수직재배와 일본식 농법을 접목해 유기농 딸기와 토마토를 생산하고 있다. 미국은 딸기의 90%가 캘리포니아에서 생산되는데, 뉴욕까지 평균 일주일이 소요되기 때문에 뉴욕에서는 신선한 딸기를 맛보기가 어렵다. 오이시의 공동 창립자이자 CEO인 코가 히로키는 이 점에 착안해 뉴욕에서 차로 10분 거리에 있는 뉴저지에 세계 최대 최첨단 수직재배 딸기 농장 ‘오시이팜(Oishii Farm)’을 설립하고 일본 최고의 품종을 상품화해 오마카세 딸기(Omakase Strawberries)를 생산하는 데 성공했다.

특히 고요베리(Koyo Berry)는 일본 중부 혼슈 지역에서 생산되는 품종으로 겨울철 산기슭에서만 자라는데, 실내농장에서 이러한 기후 조건을 완벽하게 재현함으로써 일관된 맛과 식감, 크기를 완성했다. 오이시는 초기 투자 비용이 큰 애그테크의 특성상 아직 높은 수익을 거두지는 못했지만 현재 오마카세 딸기는 홀푸드마켓(Whole Foods Market Inc.) 여러 지점에서 프리미엄 가격에 판매되고 있다. 이 중 250g 한 팩에 10달러(약 1만3,000원)에 판매되고 있는 고요베리 가격은 일반 딸기 450g 이상을 구입할 수 있는 가격이다.

지난해 애그테크 기업 연쇄 파산에 투자 열기 사그라들어

실내농장은 특성상 조명과 난방·환기·냉방(HVAC) 시스템 등 시설 설치·유지비가 실외 농장에 비해 많이 드는 자본집약적인 사업이다. 또한 규모의 확장 없이는 생산물량 확보와 가격경쟁력 제고가 어려워 막대한 자본이 지속적으로 투입될 수밖에 없다. 이렇다 보니 그동안 실내농장의 과일 농업은 잎채소에 비해 성과가 미비했다. 특히 재배주기가 짧은 잎채소에 비해 과일은 열매를 맺고 수확하기까지 걸리는 시간이 10배가량 긴 데다 수분작업이 복잡해 실내 재배가 더욱 어렵다. 일례로 오이시가 소매시장에 공급할 딸기 물량을 확보하기 위해서는 실내농장에 꿀벌을 들여 수분작업을 진행해야 하는데 일반적인 잎채소 재배업체들을 이러한 문제를 고민하지 않아도 된다.

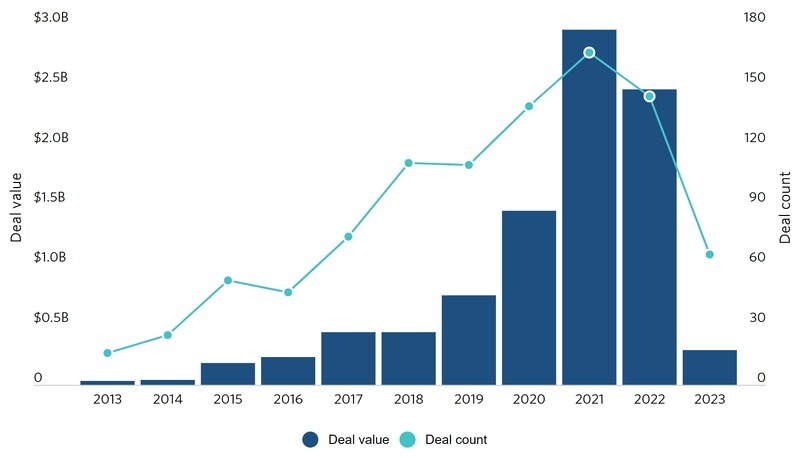

이렇듯 막대한 자본이 투입되는 데 반해 대부분의 애그테크 기업들은 투자자들에게 수익성을 입증하지 못하고 있다. 여기에 최근 글로벌 경기 침체와 공급망의 붕괴, 에너지 가격 급등 등의 영향으로 실내 수직농업이 전반적으로 어려움에 직면하면서 2021년을 기점으로 애그테크 부문의 투자 열기가 급속히 사그라들었다. 푸드테크 전문 VC 애그펀더(AgFunder)에 따르면 잎채소 약 450g당 손익분기점을 보면 전통적인 농법을 적용하는 일반 농장의 경우 0.65달러, 온실농장은 2.33달러인 데 반해 수직농장은 3.07달러에 달한다.

더군다나 지난해 에어로팜(AeroFarms), 인팜(Infram) 등 대표적인 애그테크 기업들의 파산으로 실내농업 부문 투자에 대한 우려가 커지고 있는 상황이다. ‘애그테크계의 애플’로 불리던 에어로팜은 펀딩라운드를 통해 확보한 투자금으로 버지니아에 새로운 농장을 설립했으나 결국 파산 신청을 했다. 이는 고금리 상황에서 애그테크 산업이 직면한 고비용의 구조적 문제와 투자 유치의 한계를 보여주는 대표 사례다.

한때 유럽 최대의 수직농장 기업이었던 인팜도 지난해 유럽 시장에서 전면 철수했다. 본사가 있는 독일을 비롯해 영국, 프랑스, 네덜란드, 스위스 등 대부분의 유럽 지사들이 현지 법원으로부터 파산 선고를 받았고 유일한 아시아 지사인 일본 지사도 철수를 결정했다. 현재 미국과 캐나다 시장이 유지되고는 있지만 주요 재배시설이 폐쇄되면서 사업이 대폭 축소됐고, 여러 건의 소송에도 휘말린 상태다.

전 세계에서 가장 많은 수직농장을 보유한 카레라(Kalera)는 지난 2022년 나스닥 상장 폐지된 데 이어 수천만 달러에 달하는 영업손실을 내면서 지난해 4월 결국 대출 채무 불이행으로 파산했다. 이외에도 첨단로봇을 이용한 수직 농업 스타트업 피프스시즌(Fifth Season), 네덜란드의 수직농업 스타트업 글로우팜(GlowFarms) 등이 자금을 확보하지 못해 문을 닫았다.

구조조정도 이어졌다. 인팜은 파산 직전 비용 절감을 위해 직원의 절반에 달하는 500명을 해고했다. 구글벤처스의 투자를 받은 바워리파밍(Bowery Farming), 소프트비전펀드로부터 투자를 유치한 플렌티(Plenty) 등도 직원을 해고하거나 농장 증설 계획을 취소·연기한 것으로 알려졌다.

애그테크 산업, 장기적 관점에서 지속적인 투자 지원 필요

한국 애그테크 업계의 상황도 크게 다르지 않다. 한국농업기술진흥원에 따르면 지난해 스타트업 투자가 40%가량 감소한 데 반해 애그테크 부문은 80~90%가량 감소했다. 시장이 위축될수록 투자자들은 단기 고수익을 기대하지만 농업은 인플레이션 등으로 인한 민간소비와 수요 감소에 민감하고 상대적으로 기술 혁신이 더뎌 수익성이 높지 않기 때문이다.

이에 농협은 530억원 규모의 ‘NH애그테크 상생혁신펀드’를 조성하고 농업 분야를 혁신할 스타트업을 발굴해 장기적인 관점에서 지속적으로 투자하기로 했다. 현재까지 자율주행 트랙터를 개발한 스타트업 긴트, 농산물 AI 선별 기술을 개발한 에이오팜에 각각 20억원, 5억원을 투자했다. 정부 차원에서도 아랍에미리트 등 중동 국가에 스마트팜을 수출하는 정책을 적극 추진하고 있다.

이런 가운데 업계에서는 잎채소 농장과의 경쟁에서 승기를 잡기 위해서는 고급 농산물에 집중하는 등 차별화 전략을 구축해야 한다는 목소리가 나온다. 실제로 프리미엄 과일 시장에서 성과를 보이고 있는 오이시는 지난 2021년 이후 직원 수를 40명에서 208명으로 5배가량 늘렸고 최근 대규모 투자도 유치했다. 오이시에 따르면 고요베리 등 프리미엄 딸기를 본격 생산한 2021년 이후 매출이 10배가량 성장했다. 코가 CEO는 “최근 오이시팜 중 한 곳에서 수익이 발생하기 시작했고 지난해에는 오이시의 매장이 3배 가까이 증가했다”며 “향후 지속적인 투자를 통해 더 많은 지역에 농장과 매장을 열어 영향력을 확장할 예정”이라고 설명했다. 그러면서 “현재는 애그테크 업계의 투자가 위축돼 있지만 궁극적으로는 대부분의 투자자들이 수직농업의 성장에 큰 역할을 할 것”이라며 “가장 중요한 건 이들 중 누가 최종 승자가 될 것인가 하는 점”이라고 평가했다.

영어 원문 기사는 Vertical farming startup cinches $134M for designer fruit, defying agtech winter | PitchBook에 게재되었습니다.