오픈AI, 투자금 유치 이어 40억 달러 신용대출 확보 “남은 과제는 수익화”

오픈AI, 은행 대출로 5.3조원 추가 확보, 총 유동성 14조로 증가

AI 투자 늘리는 소프트뱅크, 퍼플렉시티AI 이어 오픈AI에도 투자

막대한 운영비에 올해 적자 규모만 50억 달러, 수익개선 해법 골몰

최근 글로벌 투자사 및 빅테크 기업들로부터 9조원에 다하는 투자금을 조달한 오픈AI가 5조원 규모의 신용대출을 추가로 확보했다. 기업 가치도 5배 이상 확대되며 세계에서 가장 가치있는 스타트업 중 하나가 됐다. 글로벌 AI 패권을 잡기 위한 ‘쩐의 전쟁’이 본격적으로 시작된 가운데 역대급 규모의 투자를 받으며 실탄을 확보했지만, 오픈AI의 앞길에는 수익성이라는 큰 과제가 남아있다.

몸값 5배 점프 ‘오픈AI’, 40억 달러 신용한도 획득

3일(이하 현지시간) 오픈AI는 공식 홈페이지를 통해 △JP모건 △씨티 △골드만삭스 △모건스탠리 △산탄데르 △웰스파고 △SMBC △UBS △HSBC로부터 총 40억 달러(약 5조3,000억원)의 신용대출을 확보했다고 밝혔다. 오픈AI가 확보한 대출은 ‘리볼빙 크레딧(revolving credit)’ 형태로 한도 내에서 자유롭게 상환 및 대출이 가능한 구조다.

이번 소식은 오픈AI가 역대 최대 규모의 벤처 라운드에서 투자자들로부터 대규모 자금을 유치한 지 불과 하루 만에 발표됐다. 지난 2일 오픈AI는 66억 달러(약 8조7,000억원) 규모의 신규 자금 조달에 성공했다. 미국 벤처캐피털(VC) 스라이브캐피털이 주도한 해당 펀딩에는 기존에 130억 달러(약 17조3,500억원)를 투자한 마이크로소프트(MS)와 엔비디아를 비롯해 아랍에미리트(UAE) 투자사 MGX, VC 코슬라벤처스 등이 참여했다.

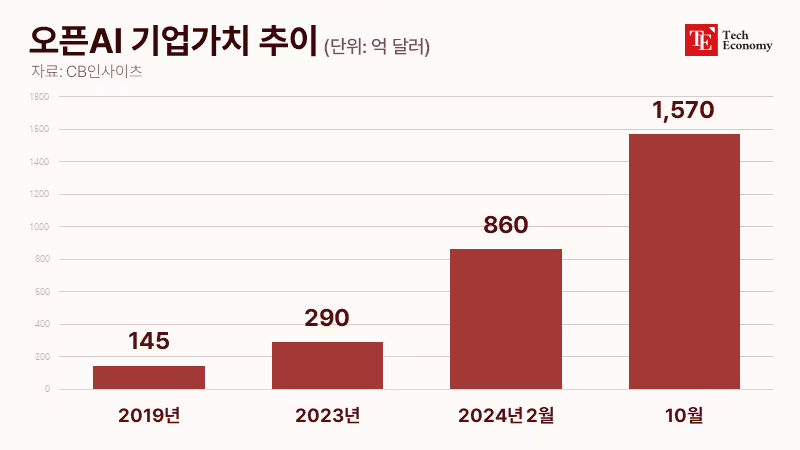

이를 통해 오픈AI의 기업가치는 1,570억 달러(약 208조원)까지 높아졌다. 지난해 초 평가된 기업가치(290억 달러, 약 38조7,200억원)의 5배 수준이자 골드만삭스, 우버, AT&T의 시가총액과 맞먹는 규모다. 오픈AI의 밸류에이션은 보고된 수익의 40배로 책정됐는데, 뉴욕타임스(NYT)에 따르면 오픈AI의 월 매출은 8월 기준 3억 달러(약 3,970억원)에 달한다. 미래 성장성도 높게 평가된다. 올해 연매출은 37억 달러(약 4조9,000억원)에 이를 것으로 전망되며, 내년 매출은 AI 업계의 성장세와 함께 116억 달러(약 15조3,652억원)를 넘어설 것으로 점쳐진다.

‘위워크’ 쓴맛 본 소프트뱅크도 투자 참여 “초인공지능 실현 목표”

오픈AI의 벤처 라운드에는 손정의 회장이 이끄는 일본 소프트뱅크도 투자자로 이름을 올렸다. 소프트뱅크는 오픈AI에 5억 달러(약 6,600억원)를 투자하기로 했으며, 투자금은 2019년 AI 분야에 집중 투자하기 위해 조성한 ‘비전펀드2’에서 조달할 예정이다. 비전펀드2는 조성 당시 애플, MS 등 빅테크가 출자에 참여해 주목받았으나 코로나19 여파로 부침을 겪으며 현재는 대부분 손 회장의 개인 자산으로 구성돼 있다.

소프트뱅크는 유망한 스타트업 설립 초기에 빠르게 투자를 집행해 대규모 이익을 얻는 것으로 유명하지만, 오픈AI에 대한 투자는 늦은 편이다. 세쿼이아캐피털 등 글로벌 주요 VC들이 오픈AI에 설립 초부터 투자한 것과는 대조적이다. 이를 두고 업계는 최근 연이은 투자 실패에 따른 행보로 해석하고 있다. 미국 사무실 공유업체 위워크 투자가 대표적이다. 2016년 말 손 회장이 뉴욕 위워크 본사를 12분 둘러본 뒤 44억 달러(약 5조9,000억원)짜리 수표를 끊어 준 건 유명한 일화다. 기업공개(IPO) 직전인 2019년 1월 위워크의 기업가치가 470억 달러(약 62조8,000억원)에 달했던 것도 손 회장 덕분이었다.

하지만 명성은 오래 가지 못했다. 위워크는 2019년 IPO를 추진하면서 공개한 투자설명서로 사업구조의 취약점을 여실히 드러냈다. 회사 창립 후 일정 수준에 오르면 이익이 늘어나는 테크 기업들과 달리 사업 규모가 커질수록 부동산 임대료 등 운영비용이 늘어났기 때문이다. 이에 소프트뱅크 비전펀드가 위워크를 살리기 위해 2019년 10월 지분 80%를 100억 달러에 인수한 이후 2021년 10월 기업인수목적회사(SPAC) 바우X 와 합병을 통해 뉴욕 증시에 상장시켰지만 지난해 4월 18일 기준 30거래일 연속 주가가 1달러를 밑도는 굴욕을 맛봤다. 여기에 더해 코로나19 이후 기술주 하락 등 악재가 맞물리며 3년 연속 대규모 적자를 기록하자 손 회장은 한동안 투자계에서 자취를 감추기도 했다.

이런 손 회장이 투자 활동에 다시 시동을 건 시기는 올해 6월로, 당시 손 회장은 주주들에게 “내가 태어난 이유는 ASI(Artificial Super Intelligence, 초인공지능)를 실현시키기 위한 것”이라며 “성공과 실패를 따지지 않고 다음 큰 투자를 찾을 것”이라고 강조했다. 해당 발언 이후 투자를 집행한 곳은 AI 검색엔진 업체 퍼플렉시티AI(Perplexity AI)로, 투자금은 2,000만 달러(약 260억원) 규모다.

오픈AI에 대한 투자 시기는 늦었지만, 손 회장은 AI 산업의 미래 성장 가능성이 여전히 크다고 판단한 것으로 분석된다. 이 같은 의중은 손 회장의 최근 발언에서도 포착된다. 월스트리트저널(WSJ)에 따르면 손 회장은 3일 도쿄에서 열린 행사 강연을 통해 “ASI가 10년 이내에 실현될 것이라고 전망하며 ASI는 인간 지능을 크게 넘어설 뿐만 아니라 감정을 이해하고 인간과 조화를 이루는 단계로 나아갈 것”이라고 견해를 밝혔다. 지난달 오픈AI가 지난달 공개한 최신형 챗GPT 모델에 대해서는 “사고하는 능력을 가졌다”며 압도적인 진화라고 평가하기도 했다.

‘2년 내 영리법인 전환’ 조건부 투자, 수익성 증명도 숙제로

손 회장이 그리는 AI 기술에 대한 청사진은 유수의 전문가 시각과 크게 다르지 않다. 문제는 수익성이다. 오픈AI의 막대한 자금 유치 조건에는 2년 이내에 영리기관으로 전환하고, 실패할 경우 원금과 이자를 투자사에게 돌려줘야 하는 조항이 포함돼 있다. 이에 따라 오픈AI는 이제 기술력만이 아닌 지속가능성과 함께 확실한 수익성도 제시해야 하는 시점에 놓여 있다.

그러나 글로벌 빅테크 중 AI 기술력이 가장 앞선다는 평가를 받는 오픈AI도 수익성에 있어선 의문이 따라붙는다. 실제 오픈AI의 매출은 매 분기 고공행진을 이어가고 있으나, 이는 운영비용도 충당하지 못하는 수준이다. NYT에 따르면 챗GPT의 하루 운영비용은 최대 70만 달러(약 9억7,000만원)로, 연간 85억 달러(약 11조7,000억원)에 달하지만, 오픈AI는 올해 새로운 AI 모델 훈련에 70억 달러(약 9조7,000억원), 인건비에는 15억 달러(약 2조원)를 지출할 것으로 추산된다. 이는 경쟁 기업 앤트로픽의 연간 운영비용 20억 달러(약 2조7,000억원)의 4배를 상회하는 수치로, 올해 예상 손실만 50억 달러(약 6조6,000억원)에 달한다.

오픈AI가 보유한 현금이 1년 이내 고갈될 수 있다는 예측이 제기되는 것도 이 때문이다. 이미 오픈AI는 7차례 투자 유치를 통해 총 110억 달러(약 15조2,400억원)를 조달했으나 매출 대비 과도한 운영비용으로 곳간이 말라가는 실정이다. 이에 오픈AI는 영리기업 전환에 나서며 수익 개선 해법을 찾기 위해 골몰하고 있지만, 넘어야 할 산이 적지 않다. 메타, 앤트로픽을 비롯한 글로벌 AI 기업들이 오픈AI와 기술 격차를 빠르게 좁히고 있기 때문이다. 실제로 최근 메타가 출시한 AI 모델 ‘라마(Llama)3.1’는 GPT4보다 우수하다는 평가를 받고 있음에도 GPT와 달리 오픈소스로 제공돼 무료로 사용이 가능하다. 오픈AI가 이번 투자 라운드를 진행하며 경쟁사에 대한 투자를 지양해 달라고 당부한 배경이다.