에어프레미아 지분 대규모 매입한 대명소노그룹, 차후 경영권 확보 가능성은?

소노인터내셔널, 에어프레미아 2대 주주 자리 오른다

단순 사업 시너지 강화인가, 경영권 노린 행보인가

원매자 찾는 에어프레미아 최대 주주 AP홀딩스, 제주항공 등 참전 가능성

대명소노그룹이 에어프레미아의 실질적 2대 주주로 올라섰다. 사모펀드(PEF) 운용사 JC파트너스의 에어프레미아 지분을 대거 인수하며 굳건한 항공 사업 진출 의지를 드러낸 것이다. 업계에서는 차후 대명소노그룹이 에어프레미아 최대 주주 AP홀딩스의 지분 매수에 나서며 경영권 확보 움직임을 본격화할 수 있다는 전망이 제기된다.

JC파트너스, 소노인터내셔널에 지분 매각

15일 대명소노그룹의 운영사 소노인터내셔널은 JC파트너스가 에어프레미아에 출자했던 프로젝트 펀드(제이씨에비에이션 제1호) 지분 50%를 471억원에 인수한다고 밝혔다. 이번 계약에는 JC파트너스가 보유 중인 지분 50%를 2025년 6월 이후 매수할 수 있는 콜옵션도 포함됐다. 콜옵션을 비롯한 거래가 마무리되면 소노인터내셔널은 JC파트너스를 대신해 에어프레미아의 2대 주주로 올라서게 된다. 현재 JC파트너스는 에어프레미아 지분 26.95%를 보유하고 있다.

이번 거래 과정에서 에어프레미아는 주당 1,600원, 총 4,700억원의 기업가치(에쿼티 밸류)를 인정받았다. 이는 2021년 JC파트너스가 에어프레미아 경영권 지분을 확보했을 때 약 5.5배 증가한 수준이다. JC파트너스는 투자 원금 대비 약 2.8배의 수익률을 기록하며 2,340억원 상당의 자금을 회수하게 될 전망이다. 총수익률은 51% 내외로 추산된다.

AP홀딩스 지분 매입 여부 ‘불투명’

소노인터내셔널 측은 전략적 사업 시너지 강화를 위해 에어프레미아 지분 투자를 단행했다는 입장이다. 실제 소노인터내셔널이 주력 사업인 숙박업에 항공업을 접목할 경우, 국내외 호스피탈리티 사업을 빠르게 확장하며 글로벌 기업으로 성장할 교두보를 마련할 수 있게 된다. 소노인터내셔널은 국내 18개 호텔·리조트를 보유하고 있는 우리나라 최대 규모 리조트 기업으로, 2019년 사명과 브랜드를 ‘대명’에서 ‘소노’로 바꾼 뒤 글로벌 시장 진출에 박차를 가하고 있다.

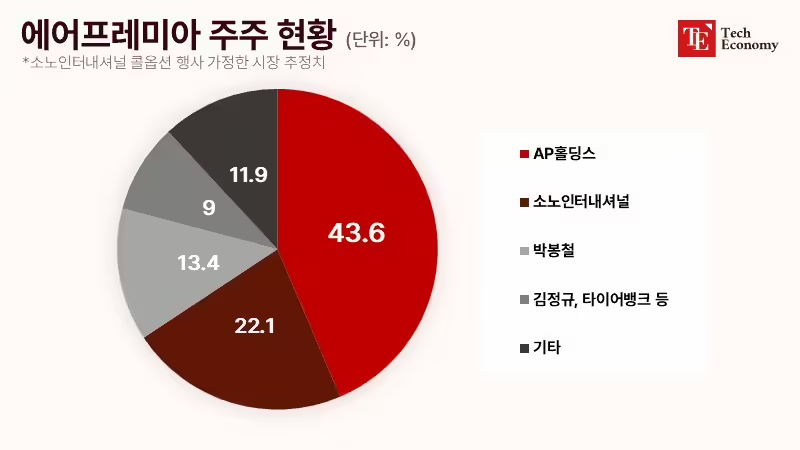

이런 가운데 업계에선 차후 소노인터내셔널이 사업 시너지 창출을 넘어 에어프레미아의 경영권 취득에 나설 수 있다는 예측도 나온다. 한 항공업계 관계자는 “서준혁 소노인터내셔널 회장은 이전부터 항공업 진출 의지를 피력해 왔다”며 “소노인터내셔널이 에어프레미아 최대주주(지분율 30.4%)인 AP홀딩스의 지분을 매입, 최대주주로 올라설 가능성도 배제할 수 없다”고 말했다.

다만 대명소노그룹과 AP홀딩스 간의 M&A 협상은 아직 본격화하지 않은 것으로 전해진다. 한 투자은행(IB) 업계 관계자는 “곳곳에서 소노인터내셔널이 AP홀딩스의 지분을 매입할 것이라는 전망이 나오고 있는데, (양측의 거래 여부가) 확실히 정해진 상황은 아닌 것으로 알고 있다”며 “AP홀딩스 측에서는 희망가를 제시하지 않은 채로 다수의 원매자와 논의를 진행하겠다는 입장을 유지하고 있다”고 귀띔했다.

제주항공, 에어프레미아 인수전 뛰어들까

대명소노그룹이 직접적인 경영권 확보 의사를 드러내지 않고 있는 가운데, 일각에서는 대명소노그룹 외에도 에어프레미아 인수 의사를 타진하는 기업이 등장할 수 있다는 관측도 제기된다. 현시점 유력한 인수 후보로 꼽히는 업체는 제주항공이다. 지난 8월 AP홀딩스·JC 컨소시엄이 에어프레미아 지분 매각을 타진한다는 소식이 전해졌을 당시, 업계 곳곳에서는 제주항공이 에어프레미아 인수전에 뛰어들 수 있다는 전망이 나온 바 있다.

제주항공은 이전부터 인수합병(M&A)을 통한 외형 확장 의지를 내비쳐왔다. 김이배 제주항공 대표이사는 지난 7월 임직원에게 보낸 메일을 통해 “PEF가 투자자로 항공사에 들어가 있으니 언젠가 투자금을 회수할 것”이라며 “향후 M&A 기회가 왔을 때 어떻게 대응하느냐가 중요하다”고 밝히기도 했다.

제주항공이 M&A 기회에 주목하는 이유는 조만간 대한항공과 아시나아항공의 합병으로 인해 저비용항공사(LCC) 업계에 지각변동이 일어날 가능성이 크기 때문이다. 대한항공과 아시아나항공은 현재 합병을 위해 미국 경쟁당국의 심사 승인을 기다리고 있다. 차후 양사 합병이 성공적으로 마무리된다면 양사의 LCC 자회사인 진에어, 에어부산, 에어서울 역시 통합 절차를 거치게 된다. 이들 LCC 3사의 지난해 매출 규모는 2조4,786억원으로 기존 LCC 업계 1위인 제주항공의 매출액(1조7,240억원)을 훌쩍 웃돈다.

이런 상황에서 만약 제주항공이 에어프레미아를 인수하게 된다면 차후 출범할 통합 3사 LCC와의 매출 격차를 크게 좁힐 수 있다. 에어프레미아의 지난해 매출액은 3,750억원 수준이다. 제주항공과 에어프레미아의 운항 노선 차이도 M&A 메리트를 더하는 요소로 거론된다. 중단거리 노선 중심 항공사인 제주항공이 미주·유럽 등 중장거리 전문 항공사인 에어프레미아를 인수할 경우, 노선 확대를 통해 승객들을 끌어모으며 시너지 효과를 창출할 수 있다.