넷플릭스보다 디즈니+가 성장 잠재력 더 높다?

“넷플릭스보다 디즈니+가 성장 잠재력 더 높아” 디즈니, 사업 다각화로 1인당 평균 매출액 상승 가능성↑ 넷플릭스는 성장 포화 시장, 디즈니+는 여전히 글로벌 확장 중

넷플릭스(Netflix)가 OTT(온라인동영상서비스) 업계 1위를 달리고 있는 가운데 월스트리트 애널리스트들은 디즈니+(Disney+)의 성장 잠재력에 더 큰 무게를 두고 있는 모습이다.

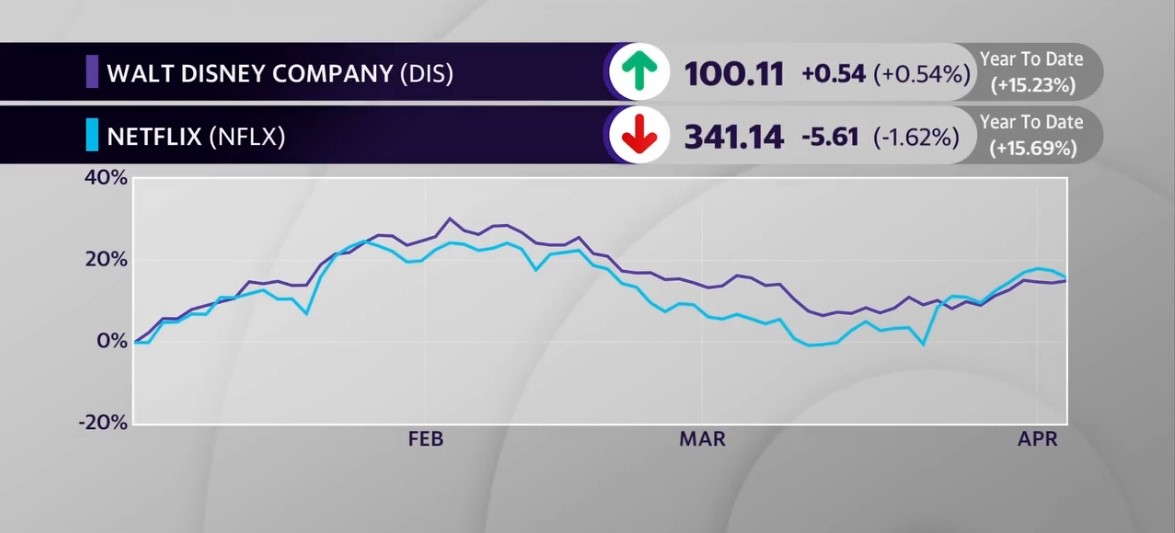

2022년 실적보고를 끝낸 지난 5일(현지시간) 기준 월트디즈니컴퍼니(이하 디즈니)에는 80%의 월가 애널리스트들이 ‘매수’ 보고서를 낸 반면, 넷플릭스에는 50%에 불과한 상황이다. 애널리스트들의 예측치를 묶어 서비스를 제공하는 ‘팩셋(FactSet)’에 따르면 월가 애널리스트들은 넷플릭스가 4%의 성장 잠재력이 있다고 판단하는 반면, 디즈니는 올해 15% 주가 상승에 더해 26%의 추가 상승 여력이 남아 있다고 판단하는 것으로 알려졌다.

디즈니, 성장 잠재력 실현을 위해 넘어야 할 산 많아

넷플릭스는 올 상반기부터 비밀번호 공유를 차단해 유료 사용자를 늘리겠다고 선언했다. 작년 11월부터 제공 중인 광고요금제의 성공이 향후 사용자 확대에 중요한 이정표가 될 전망이다. 시장의 기대도 긍정적이다. 뱅크오브아메리카(Bank of America·BoA)는 올해 초에 넷플릭스를 2분기 기대 주식 최상위에 꼽았고, 웰스파고(Wells Fargo)의 애널리스트 스티브 카할(Steve Cahall)도 두 도전이 성공적으로 이뤄져 2분기부터 넷플릭스의 매출액 증가가 가시화 될 것으로 내다봤다.

반면, 디즈니에 대해서는 OTT 사업 분야에 국한되지 않은 사업 확대를 주요 요소로 지적했다. 지난해 11월 실적 부진을 이유로 디즈니는 구원투수로 밥 아이거(Bob Iger)를 CEO로 임명했다. 아이거는 지난 2019년까지 디즈니를 이끌었던 인물이다. 시장에서는 IP(지식재산권) 활용에 있어 OTT를 넘어선 사업 다각화 측면에서 아이거 대표의 역량이 십분 발휘될 것이라는 기대를 드러냈다.

디즈니는 CEO가 교체되면서 영업부진에 시달리는 일부 사업라인을 정리 중이다. 작년 말부터 올해 1분기까지 약 7,000명을 해고했고, 매출액이 나오는 부서에 집중하겠다는 방침을 밝히기도 했다. 1인당 평균 매출액(Average Revenue per User, ARPU)를 높이기 위해 OTT 요금제 이외에 다른 사업 모델을 발굴하겠다는 것이 디즈니의 2023년 목표다.

디즈니, IP 사업 확대로 ARPU 키운다

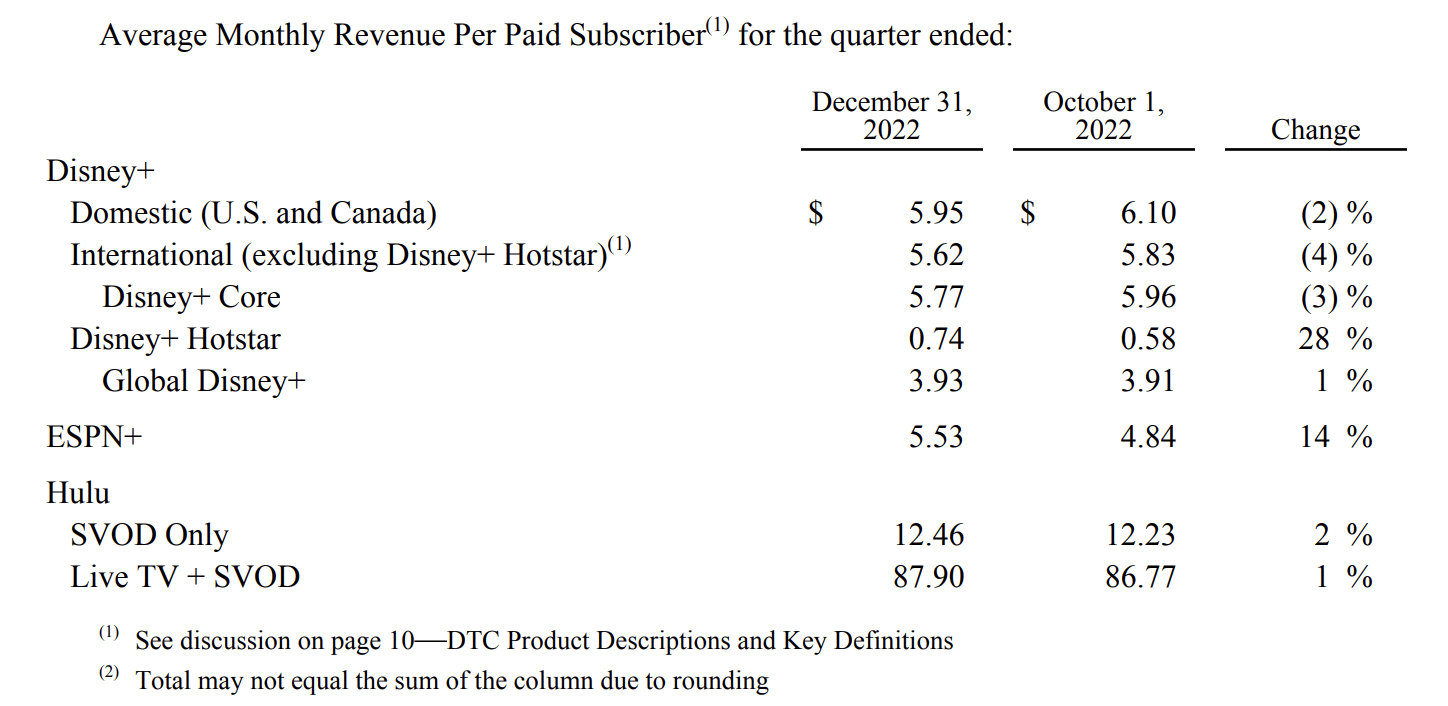

신임 CEO 아이거는 지속적으로 하락 중인 ARPU를 키우기 위해 기존 디즈니 사업과 연계된 요금제 다양화(Multi-product streaming package)를 목표로 내세웠다. 디즈니 공개 자료에 따르면 지난해 3분기 대비 4분기에 OTT 사업에서 ARPU가 평균 0.19달러 하락했음을 확인할 수 있다. 2023년에는 광고요금제 등을 활용해 ARPU 하락세를 반전시키겠다는 계획이다.

디즈니가 OTT 수익성에서 고전을 겪었던 것과 달리, 넷플릭스는 지난해 4분기에 3년 만에 처음으로 ARPU 하락을 겪었다. 2020년 2분기부터 매 분기 약 1%씩 꾸준히 성장하던 ARPU는 지난해 2분기, 3분기에 각각 6.98%, 2.63% (미국 기준) 성장하며 넷플릭스의 수익성이 크게 개선되고 있는 지표라는 해석이 나왔으나 지난해 4분기에 미국 내에서는 1%, 글로벌 시장에서 3% 감소세를 겪었다.

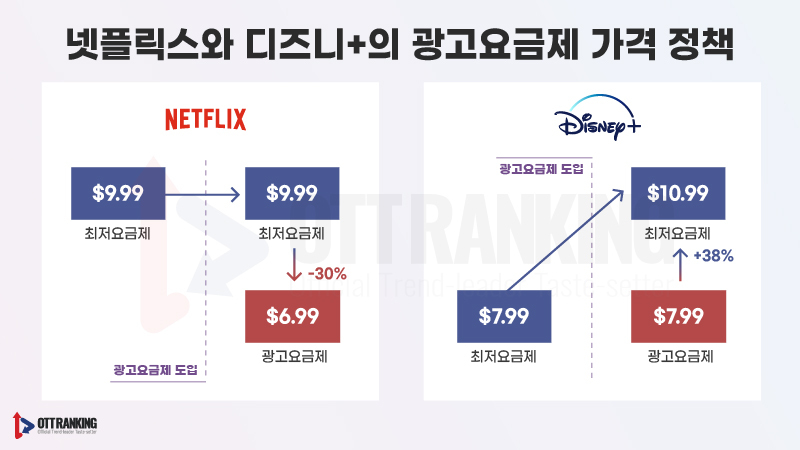

업계 관계자들은 넷플릭스의 ARPU 감소는 11월에 출시한 광고요금제에 기인한다는 판단이다. 9.99달러 기존 요금제 대비 광고 요금제는 30% 할인된 6.99달러였기 때문이다. 광고를 통한 수익성 확보에 시간이 걸리는 만큼, 당분간 넷플릭스에서 ARPU 를 회복하기는 어려울 것이라는 해석이다.

디즈니는 광고 요금제를 출시하면서 기존 요금제인 7.99달러를 광고 요금제에 배정하고, 거꾸로 38% 인상된 10.99달러를 비광고 요금제로 책정했다. 가격 인상에 소비자들의 비난이 잇따르고는 있으나, 월가에서는 ARPU 인상에 따른 수익성 개선에 큰 도움이 될 것이라는 예측이다.

사업다각화, 글로벌 시장 진출, 디즈니의 두 가지 성장 열쇠

월가 애널리스트들은 디즈니의 사업 다각화 가능성에서도 성장 잠재력을 엿볼 수 있다고 설명한다. 디즈니랜드, 스포츠 채널 등등의 다양한 사업 영역을 갖고 있어 OTT에서 어려움을 겪더라도 다른 서비스와의 연계를 통해 IP 사업 확대가 가능하다는 것. 넷플릭스는 지난해부터 비디오 게임, 헬스 산업 등으로 사업 영역을 확장하고 있으나 두드러진 매출액을 나타내고 있지는 않다.

OTT업계 관계자들은 넷플릭스가 2억 2,000만 사용자를 모으기 위해 숨가쁘게 달려오며 사실상 글로벌 시장 대부분에 진출한 반면, 디즈니는 여전히 진입 초기단계인 시장이 있다는 점에도 주목한다. 중국, 북한, 러시아 등의 일부 지역을 제외하면 넷플릭스는 이용화 확대 측면에서 포화 상태에 이른 시장이 많은 상태이지만, 디즈니+는 미국을 벗어나면 아직 많은 시장에서 초기 단계다. 국내에서도 디즈니+의 시장 점유율은 5~6%에 지나지 않는다. 보유한 IP와 글로벌 시장 잠재력을 감안할 때 국내에서도 성장 여력이 충분히 남아있다.

5일(현지시간) 디즈니의 실적 발표 직후 이어진 평가에서 IT기업 전문 분석 기관 모바일 데브(Mobile Dev)에서는 넷플릭스가 이용자 손실을 인지하고 있으면서도 광고요금제를 기존 요금제보다 낮춘 것이 시장 포화 상태에 대한 내부 인지가 있었기 때문인 반면, 디즈니+가 거꾸로 최적요금제를 바꾸고 광고요금제를 기존 요금제로 결정한 것은 성장 여지가 있기 때문이라는 분석을 내놓기도 했다.