‘모태펀드 정시 출자사업’ 1차 이어 2차도 흥행 성공, 벤처 생태계 자금난 해소될까?

88개 펀드가 모태펀드에 1조1,305억원 출자 신청, 전체 평균 경쟁률 3.4대1 자펀드 조성 규모 크고 모태펀드 출자비율 낮은 분야는 경쟁률 낮아 지난해 실적 악화된 VC들, 시장 거품 빠지는 가운데 ‘옥석’ 가리기 돌입

올해 한국벤처투자(모태펀드 운용사)가 진행하는 중소벤처기업부 소관 모태펀드 2차 출자사업이 이번에도 흥행했다. 특히 초격차 등 주목적 투자 분야가 상대적으로 자유롭거나 모태펀드 출자비율이 높은 분야의 경쟁이 치열했으며, 전체 평균 경쟁률은 3.4대1을 기록했다.

지난 1차 정시 이어 이번 2차 정시 출자사업도 ‘흥행’

한국벤처투자는 지난 19일 2023년 모태펀드(중기부 소관) 2차 출자사업 접수 결과, 88개 펀드가 모태펀드에 1조1,305억원을 출자 신청했다고 밝혔다. 한국벤처투자가 직접 운용하는 지역혁신 벤처펀드(모펀드) 357억원, 글로벌펀드(모펀드) 648억원, 지역엔젤투자재간접펀드(모펀드) 200억원과 별도 공고 예정인 벤처 세컨더리 사모펀드 300억원은 제외한 수치다.

분야별로는 먼저 올해 첫 출자인 초격차 10대 분야 및 딥테크 관련 혁신 벤처·스타트업에 투자를 지원하는 ‘초격차 펀드’에 4,750억원이 접수되며 4.8대1의 경쟁률을 보였다. 특히 초격차(민간제안) 일반 분야는 최종 4개 조합 선정에 총 23개 조합이 몰리면서 5.8대1의 가장 높은 경쟁률을 기록했다. 초격차 10대 분야는 바이오·헬스, 미래 모빌리티, 친환경·에너지, 로봇, 사이버보안·네트워크, 시스템반도체, 빅데이터·AI, 항공우주·해양, 차세대원전, 양자기술 등으로 해당 분야와 관련된 기업에 투자해야 한다.

혁신적 벤처·스타트업의 성장 단계별 투자 지원을 위한 창업초기펀드에는 4,075억원 출자 요청이 접수돼 4.5대1의 경쟁률을 나타냈다. 또 최근 펀드 결성이 더욱 어려워진 중소형 운용사를 지원하고자 만든 창업초기 루키 분야와 초격차 루키 분야는 각각 1,700억원과 1,300억원 규모의 출자 요청이 접수돼 4.3대1, 3.3대1의 경쟁률을 기록했다.

한국벤처투자는 제안서를 낸 운용사를 대상으로 서류심사와 2차 심의 등의 과정을 거쳐 최종 위탁 운용사를 선정할 계획이다. 이어 6월 중으로 모든 절차를 마무리하고 신청 수요 중 모태펀드를 통해 3,300억원을 출자할 예정이다. 최종 결성되는 벤처펀드는 민간자금까지 더해 약 8,050억원으로 전망된다.

늘어난 관심과 달리 경쟁률은 낮았던 ‘세컨더리 펀드’ 분야

한편 벤처투자 시장 침체기가 이어지자 수요가 늘어났던 일반 세컨더리(secondary) 펀드 분야는 1.4대1의 낮은 경쟁률을 기록했다. 특히 기업공개(IPO)를 통한 자금회수가 어려워지면서 세컨더리 펀드에 관심을 보이는 VC가 많았지만, 이번 결과는 정반대였다.

세컨더리펀드란 사모펀드(PEF)나 벤처펀드 등이 보유한 기업의 지분을 인수하는 펀드로, 저가 매수를 노리는 신규 투자자와 유동성 확보가 급선무인 기존 투자자 간 창구 역할을 한다. 일반적으로 LP 세컨더리 펀드는 LP의 자금 유동화 수요에 맞춰 펀드 지분을 인수하는 방식으로 운용되며, 펀드 만기 전 거래가 이뤄짐에 따라 시장 평가가치보다 할인된 가격에 지분을 인수할 수도 있다.

벤처 업계는 세컨더리 펀드의 낮은 경쟁률을 두고 현재 시황과 수익성의 관계를 지적했다. 국내 VC 업계 관계자는 “올해 들어 후기 라운드 기업의 구주 거래가 활발해지는 등 회수에 집중하는 VC가 늘어나면서 세컨더리 펀드의 수요가 늘었다”면서도 “하지만 현재 시장에는 심각한 침체기에 빠진 시장의 회복 기미가 전혀 보이지 않는다는 부정적인 전망과 더불어, 세컨더리 펀드를 통한 수익성 개선이 어려울 것으로 전망하는 투자자들이 많은 것 같다”고 설명했다.

스케일업·중견도약 분야, ‘대형’ 보단 ‘중소형’에 지원 몰려

출자사업 결과 자펀드 조성 규모가 크고 모태펀드 출자비율이 낮은 분야 역시 비교적 경쟁률이 낮은 것으로 집계됐다. 스케일업·중견도약 분야나 LP지분유동화 분야가 여기에 해당한다. 두 분야 경쟁률은 각각 2.2대1, 2대1로 타 분야 대비 낮은 낮은 수치다.

특히 유니콘 기업으로의 육성을 위한 ’스케일업·중견도약 분야’에서는 대형보다 중소형에 지원이 몰렸다. 정책 출자 비율이 높은 중소형 지원 경쟁률은 3.9대1인 반면, 대형은 1.0대1에 불과하다. 대형의 경우 정책 출자 비율이 낮은 탓도 있지만, 현재 유니콘을 바라보는 대다수 대형 벤처 기업의 벨류에이션이 높다는 점도 이유로 꼽힌다. 시장 참여자들의 눈엔 여전히 ‘거품’이 낀 기업이 많다는 이야기다.

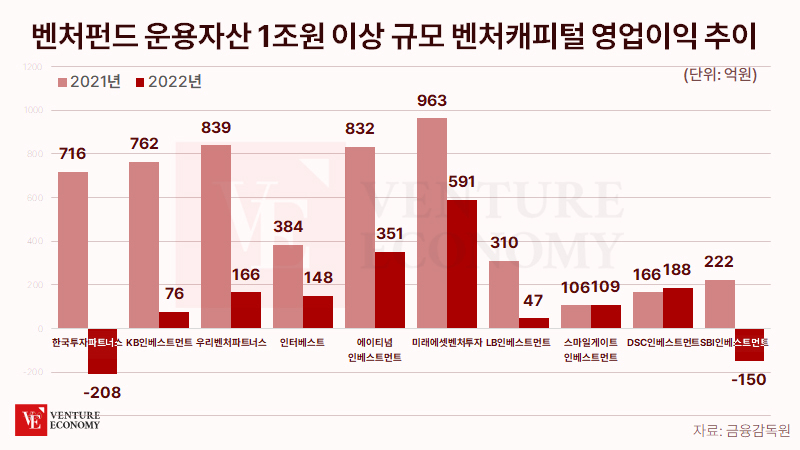

앞선 VC 업계 관계자는 “요즘 VC 업계에선 시리즈 C 이후 기업들을 두고 (본래 기업가치 대비) 너무 비싸다는 주장이 공감을 얻고 있다”며 “이전처럼 정부 정책 자금만 보고 지원하던 때와 달리 지금은 투자 심리가 상당히 얼어붙었기 때문에 지난해 실적이 크게 악화된 VC들 입장에선 좀 더 신중할 수밖에 없을 것”이라고 설명했다.

실제 지난해 국내 VC 업계는 대부분의 상위 벤처캐피탈이 상당한 손실을 경험하면서 어려운 한 해를 보냈다. 이에 VC들은 세계 각국 중앙은행의 여전한 고금리 기조 아래 옥석 가리기에 들어갔다. 비록 얼어붙은 투자심리는 크게 개선되지 않고 있으나, 지난 1차 정시에 이어 이번 2차 정시 출자사업도 전반적으로 높은 경쟁률을 기록하며 벤처투자 시장의 회복 가능성을 드러낸 만큼, 벤처·창업기업의 자금난 완화와 지속 성장을 위한 정부의 지원이 이어져야 할 것으로 보인다.