골목마다 편의점 보이는데, 문제는 최저임금?

코로나·고물가에 호황 구가했지만 올 들어 이익 줄고 성장주춤 본업 부진한 GS리테일보다 BGF리테일에 더 높은 기대 악재로 꼽히는 최저임금 상승, 과연?

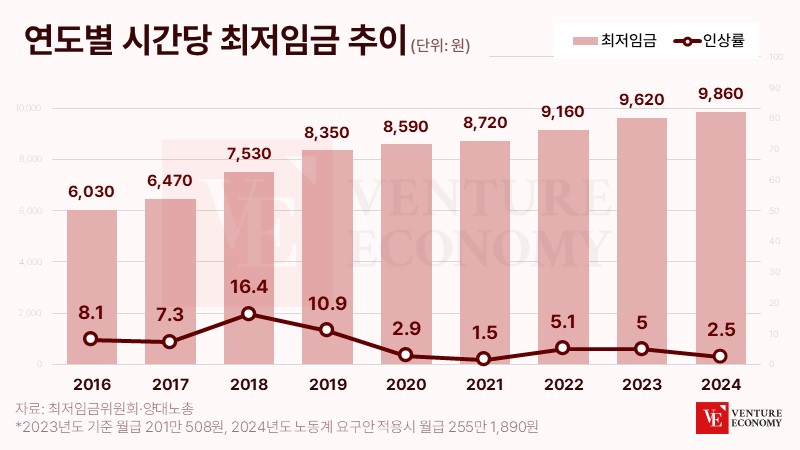

GS25 운영사 GS리테일과 CU 운영사 BGF리테일의 주가가 연초 이후 각각 24.3%, 22.1% 하락했다. 코로나19 팬데믹과 고물가 시기에 큰 폭의 성장세를 보였던 국내 편의점 업계의 거품이 빠지고 있다는 진단이 나오는 이유다. 게다가 내년도 최저임금이 현행(9620원)보다 2.5% 오른 9860원으로 결정되자 편의점 점주들의 고민이 깊어지고 있다.

편의점 ‘왕좌의 게임’

전문가들은 주가 하락의 원인으로 편의점 수익성 상승을 이끌었던 물가 상승률의 둔화와 급격한 마케팅 비용의 상승을 꼽는다. 국내 편의점 시장의 양대 축인 GS25와 CU가 치열한 시장점유율 경쟁을 벌이면서 마케팅 비용이 상승해 결과적으로 서로의 발목을 잡고 있다는 것이다.

양사의 주가가 동시에 하락한 상황이지만 두 유통 대기업에 대한 시장의 평가는 크게 엇갈리고 있다. GS리테일은 홈쇼핑과의 통합 이후 디지털과 호스피탈리티 분야로 사업을 다각화하는 중이다. 하지만 편의점 업계에 뿌리를 두고 있어 결국은 편의점 경쟁력 회복이 관건이라는 평가가 지배적이다. 게다가 GS25가 신사업 투자에 나서면서 ‘주춤’한 사이 CU가 공격적인 점포 확장을 통해 빠르게 매출을 따라잡는 상황이다.

BGF리테일은 경쟁사만큼 사업 포트폴리오가 다양하지는 않다. 하지만 지난 몇 년 동안 영업이익이 크게 증가한 기저부담에도 불구하고 올해는 모든 수익성 지표에서 편의점 업계를 선도할 것으로 예상된다. 고물가 시대에 ‘알뜰 가격’ 전략을 앞세워 통합 1위로 진정한 ‘편의점 왕좌’에 CU를 앉히겠다는 복안이다.

시장도 BGF리테일의 손을 들어주는 모습이다. 한국거래소 자료에 따르면 GS리테일의 주가는 올해 들어 7개월간 24.3% 하락해 2만1,300원에 마감한 반면, BGF리테일의 주가는 22.1% 하락한 16만4,000원에 마감했다. 지난 1년간 GS리테일의 주가는 7.4% 하락한 반면, BGF리테일은 무려 44.7%나 상승했다.

과거 두 기업의 주가 상승은 팬데믹과 높은 인플레이션 기간 동안 거둔 혜택의 영향을 크게 받았다. 증권가에서는 편의점 사업을 대표적인 인플레이션 수혜주로 꼽는다. 코로나 시기 진단키트 판매가 편의점 실적 상승을 이끌었다면 엔데믹과 고물가 시대에는 도시락 등 식품과 가공식품 수요가 늘어나며 실적 개선을 견인했다는 평가다. 반면 업계 수익성에 큰 영향을 미친다고 알려진 최저임금이 작년과 올해 각각 5.1%, 5% 인상됐고, 내년에는 올해보다 2.5% 인상된 9860원으로 책정됐다는 점이 악재로 꼽힌다.

최저임금 꼬리표, 적절한가?

일각에서는 최저임금이 인상이 편의점 업계 몰락의 신호탄을 쏘아올렸다고 말한다. 올해에도 일부 언론과 정치권은 최저임금 인상에 편의점 점주들이 울상을 짓는다고 줄기차게 주장하고 있다. 하지만 매년 최저임금이 오르는데도 편의점 본사의 매출은 꾸준한 성장세를 보이고 있다는 사실은 애써 외면하고 있다.

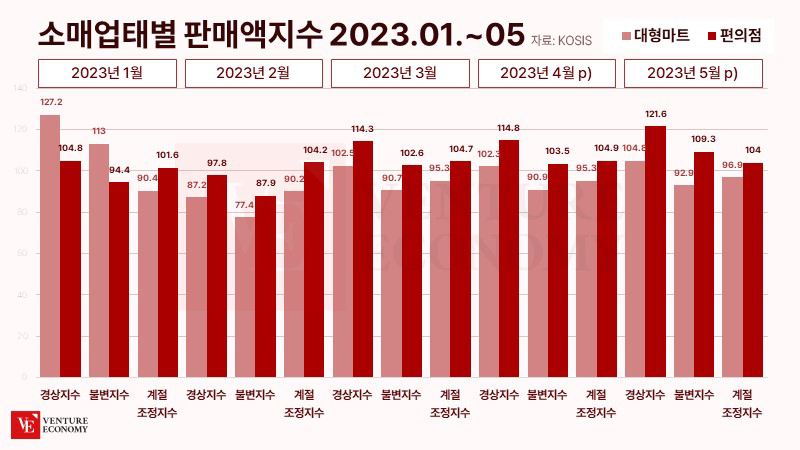

산업통상자원부는 올해 6월까지 국내 주요 유통업체의 매출이 85조4,000억원으로 집계돼 지난해 같은 기간보다 5.7% 증가했다고 밝혔다. 오프라인 업체는 4.3%, 온라인은 7.2% 매출이 증가했다. 오프라인 업체 가운데 편의점이 9.5%로 상승 폭이 가장 컸던 반면, 대형마트는 1% 상승에 그쳤다.

게다가 편의점 수도 매년 증가하고 있다. 서울특별시 사업체 조사자료 분석 결과 ’21년 말 기준 서울의 편의점은 총 8,493개로 ’06년 2,139개 대비 약 4배 증가한 것으로 나타났다. 1㎢당 편의점 수를 나타내는 밀집도 또한 ’06년 3.5개에서 ’21년 14개로 늘었다. 공정거래위원회의 가맹사업 현황 분석에 따르면 2021년 국내 편의점 수는 5만 개를 돌파해 5만 2,168개에 달했다.

이에 비해 자칭 ‘편의점 천국’이라 불리는 일본은 2021년 기준 약 58,000개의 점포가 있다. 하지만 2023년 예상 인구는 1억3,329만 명으로, 인구 5,139만명인 한국보다 일본이 2배 이상 인구가 많다. 인구통계학적 차이로 인해 일본과 대만은 매장당 인구수가 2,000명 이상인 반면, 한국은 1,000명 미만이다. 극심한 수요 차이는 당연히 점포 수익성에 큰 영향을 미친다.

2021년 GS25의 단위 면적당 매출액은 3,130만원, CU는 2,695만원, 세븐일레븐은 2,390만원으로 일본 편의점의 단위 면적당 매출액의 약 4분의 1 수준이다. 편의점 본사의 매출은 상승하는 반면 개별 점포의 매출은 하향 평준화하는 상황이다. 어쩔 수 없는 구조적 함정 속에서 가맹점주들은 수익을 내기 위해 고군분투하고 있다.

편의점 가맹점주와 본사의 수익 구조 차이

일반적으로 편의점 매출의 65%는 가맹점주에게 배분되고, 나머지 35%는 가맹본부가 가져간다. 이렇게 나누면 가맹점주는 보통 한 달에 약 300만원 안팎의 수익을 얻는다. 여기서 다시 수익 구조의 60% 이상을 차지하는 가맹비(35%)와 임대료(25%)는 점주의 수익에 큰 영향을 미친다. 여기에 카드 수수료까지 점주가 부담하면 총 매출에서 우선 3분의 2 가까이가 빠져나간다. 마지막으로 각종 관리비를 제하고 남는 것이 인건비, 즉 아르바이트와 점주 몫이 되는 구조다.

결론적으로 편의점 업계를 압박하는 것은 인건비가 아니라 높은 임대료와 가맹비다. 편의점 본사가 수익을 극대화하기 위해 매장 수를 무분별하게 늘리는 것이 최저임금 상승보다 개별 점주에게 해롭고 개별 점포의 수익성 악화에 더 큰 영향을 미치고 있다고 지적해야 정확하다.

한편 일부 점주들은 비용 절감을 위해 영업시간 단축을 선택하기도 하는데, 이는 점포당 매출 감소로 이어질 수 있다. 그러나 편의점은 밀집도가 높다. 고객이 한 점포에서 원하는 상품을 찾지 못하면 인근의 다른 점포에서 쉽게 찾을 수 있다. 개별 점포의 수익 변동이 어떻든 편의점 본사의 전반적인 수익성에 큰 영향을 미치지 않는다는 의미다. 결국 편의점의 진짜 문제는 최저임금 인상이나 영업시간 단축이 아니라 본사가 주도하는 과잉 출점과 치솟는 임대료에 있다.