‘구미현 체제’ 아워홈, 매각한다더니 돌연 IPO 선언 ‘투트랙’ 배경은?

구 회장, 매각 공식화 후 이틀 만에 IPO 추진 발표

지분 처분 위한 선택지 두 개 열어 놓고 저울질 중

우선매수권·사법리스크·과한 몸값 등 걸림돌 산적

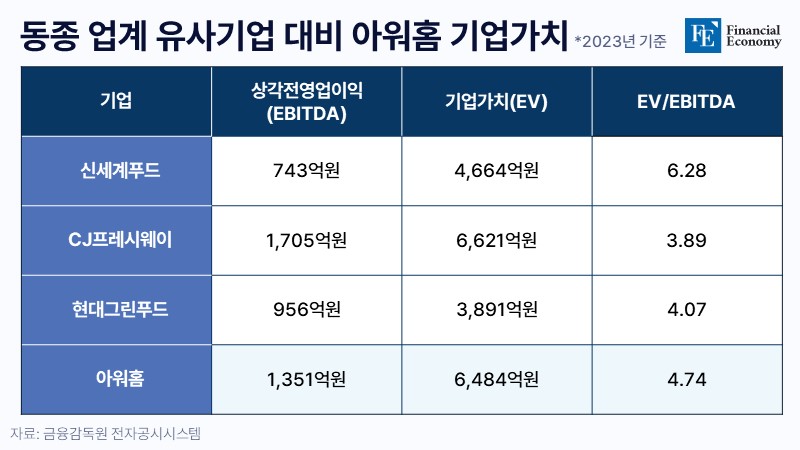

고(故) 구자학 아워홈 창업주의 장남 구본성·장녀 미현 연합이 아워홈 경영권 매각과 더불어 상장 카드를 꺼내 들었다. 원하는 몸값을 받아내기 어려워 IPO(기업공개)로 선회한 것으로 분석된다. 다만 현실적으로 녹록지 않을 것이란 전망이 지배적이다. 구미현 회장 측이 원하는 몸값인 2조원을 맞추려면 기업가치 대비 상각전영업이익(EV/EBITDA) 기준 15배를 인정받아야 하기 때문이다. 이는 동종업계 유사 기업의 3배가 넘는 멀티플이 적용돼야 하는 수준이다.

아워홈, 매각 여의치 않자 IPO로 선회

25일 투자은행(IB) 업계에 따르면 최근 식자재 유통기업 아워홈은 올해 안에 IPO 주관사를 선정하고 본격적인 상장 준비에 돌입해 2026년 상반기까지 국내 주식 시장에 상장한다는 목표를 밝혔다. 공모 자금으로 해외 진출과 푸드테크 기술을 도입해 제2의 도약을 이루겠다는 계획이다.

이는 최근 아워홈 신임 회장 자리에 오른 구미현씨가 회사 매각 의사를 밝힌 지 이틀 만에 나온 발표다. 구 회장은 지난 19일 취임사를 통해 경영권 매각 의사도 함께 공표했다. 구 회장은 “주주 간 경영권 분쟁을 근원적으로 끝낼 방법은 전문경영인에 의한 합리적인 회사 경영으로 경영권을 이양해야 한다고 판단했다”며 사실상 매각을 공식화했다.

다만 매각 상황이 여의치 않자 상장 카드도 같이 꺼내든 것으로 보인다. 사실 구본성 전 부회장과 구 회장이 지분 매각을 추진한 것은 이번이 처음이 아니다. 두 사람은 지난 2022년에도 지분 동반 매각을 시도했으나, 한 차례 실패한 바 있다. 구 회장이 이번에 직접 대표 자리에 오른 것 역시 회사 매각을 신속하게 추진하기 위한 행보라는 해석이 나온다.

몸값 2조 과하다, 현재 몸값 6,500억원 추정

그러나 업계에서는 2조원에 달하는 몸값을 받기는 어려울 것이라는 관측이 지배적이다. 아워홈 실적이 당시보다 개선되긴 했지만, 인수합병(M&A) 시장에서 흔히 활용하는 EV/EBITDA 방식으로 기업가치를 평가할 경우 현재 몸값은 6,500억원 수준으로 추정되고 있다. 동종 업계 유사 기업인 신세계푸드, CJ프레시웨이, 현대그린푸드의 지난해 기준 EBITDA 배수 평균은 4.8이다. 여기에 아워홈 지난해 EBITDA인 1,350억원을 곱하면 6,500억원가량이다. 2조원의 몸값을 받으려면 EBITDA 멀티플이 15배에 달한다. 즉 아워홈이 유사 기업 평균의 3배가 넘는 기업가치를 받아야 몸값 2조원이 가능하다는 의미다.

아워홈 정관에 명시된 ‘우선매수권’에 대한 내용도 문제다. 주식 매각 시 다른 주주에게 주식을 우선 매각해야 한다는 것이 핵심이다. 이 때문에 구 회장과 구본성 전 부회장이 지분 매각에 나선다면, 구지은 전 부회장과 셋째 구명진씨가 해당 지분에 대한 우선매수권을 갖게 돼 일방적인 매각도 쉽지 않은 상황이다.

아워홈이 비상장사인 만큼 기업가치를 두고 최대 주주와 투자자의 눈높이도 다를 것으로 보인다. 더욱이 아워홈이 매각되면 범LG가(家) 이탈로 매출이 급감할 수 있다는 우려도 있다. 아워홈은 현재 LG 계열사의 식자재 유통과 단체급식 등을 맡고 있는데, 최대 주주가 바뀌면 LG가 아워홈과 거래를 지속할 유인이 줄기 때문이다.

IPO 걸림돌도 산적, 증권가 역시 회의적

IPO도 쉽지 않을 전망이다. 실제로 증권가에서도 심드렁한 분위기다. 특히 아워홈이 경영권 분쟁을 이어온 점이 한계로 거론된다. 2016년 경영 일선에 뛰어든 구본성 전 부회장이 2021년 보복 운전 등 논란을 빚으며 해임된 것이 경영권 분쟁의 시발점이다. 당시 구 회장과 구명진씨, 구지은 전 부회장은 이를 위한 공동 의결권 행사 협약을 맺었다. 이후 구 회장이 주주총회에서 배당 456억원을 요구했지만 부결되면서 구지은 전 부회장과 사이가 틀어진 것으로 알려진다. 이를 계기로 구 회장은 구본성 전 부회장과 함께 구지은 전 부회장의 사내이사 선임 건을 제지했고 지난 18일 열린 이사회에서 대표이사 회장에 선임됐다.

거래소는 최대 주주 리스크를 다소 엄격하게 살피는 편이다. 여기엔 과거 신라젠 사태 이후 경영진의 횡령 등 리스크로 인한 투자자 피해 사례를 겪은 것이 영향을 미친 것으로 분석된다. 실제로 에코프로머티리얼즈는 이동채 전 에코프로 회장이 항소심에서 실형을 받으며 대주주 적격성 논란에 직면한 바 있다. 상장을 앞두고 있는 빗썸 또한 최대 주주로 알려진 이정훈 전 빗썸홀딩스 의장의 사법 리스크가 걸림돌로 거론되고 있다.

아울러 아워홈의 IPO 추진 계획을 두고 진정성이 있는지 여부에 대한 의문도 일고 있다. 일각에선 아워홈이 주요 증권사들을 주관사로 선정, 매각 절차를 위한 밸류에이션을 맡길 가능성도 제기된다. 실제로 상장을 추진 중인 DN솔루션즈 또한 선정한 주관사들로 하여금 상장을 위한 밸류에이션이 아닌, 프리IPO(상장전 지분투자) 목적의 밸류에이션을 요구하기도 했다. 이와 관련해 한 대형 법무법인 관계자는 “상장 자체에 대한 진정성이 있어 보이지는 않는다. 다만 매각 말고도 상장이라는 선택지가 있다는 점을 강조함으로써 시장에 급하지 않다는 시그널을 주고자하는 것으로 보인다”며 “교보생명이 상장 자체가 어려운 환경에 직면해 있음에도 이따금씩 상장을 추진하려는 움직임을 보이는 것과 유사한 양상”이라고 말했다.