“영끌·빚투 돌아왔다” 주택담보대출 5조 넘게 ‘폭증’, 당국 압박 무소용

서울 아파트 거래 7,000건 훌쩍, 집값 상승에 '영끌' 수요↑

정부 압박에 주담대 금리 줄인상했지만, 인상 효과 미미

스트레스 DSR 2단계 앞두고 막차 수요 몰려, 증가세 막기 역부족"

5대 시중은행의 주택담보대출 잔액이 이달 들어 5조원 넘게 증가한 것으로 나타났다. 은행들이 주담대 금리를 높이며 대출 줄이기에 나섰지만 집값 상승에 대한 기대감에 대출 수요가 꺾이지 않는 것으로 분석된다. 이에 금융당국을 향한 책임론이 확산하고 있다. 정부가 가계대출 한도 규제인 스트레스 총부채원리금상환비율(DSR) 2단계 시행 시점을 뒤로 미루면서 대출 막차 수요가 몰린 영향이라는 지적이다.

고삐 풀린 ‘주담대’, 이달만 5.2조 증가

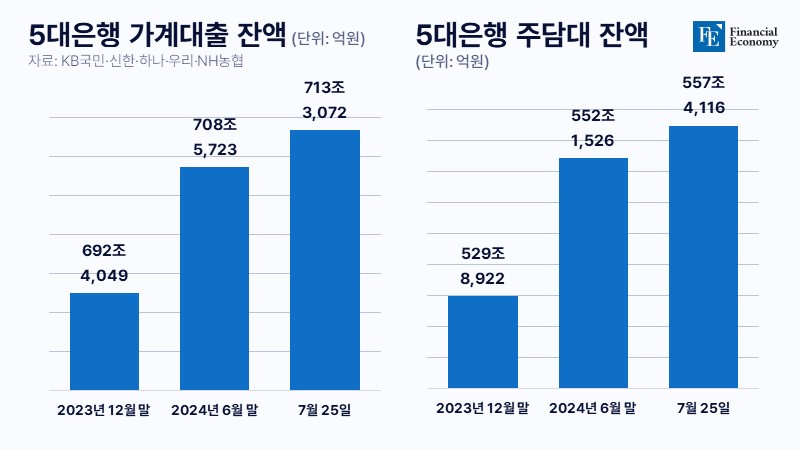

29일 은행권에 따르면 5대 은행(KB국민·신한·하나·우리·NH농협은행)의 가계대출 잔액은 지난 25일 기준 713조3,072억원으로 6월 말(708조5,723억원)보다 4조7,349억원 늘었다. 5대 은행 가계대출은 6월 한 달 새 5조3,415억원 불어나 2021년 7월 이후 2년 11개월 만에 가장 큰 폭으로 늘었고, 이달에도 증가세는 계속되고 있다. 특히 주담대 잔액은 6월 말 552조1,526억원이던 것이 이달 25일까지 5조2,589억원 뛰면서 가계대출 증가세를 주도했다. 이같은 추세가 이달 말까지 유지된다면 가계대출과 주담대 증가 폭이 각각 지난달과 유사한 수준에 이를 것으로 전망된다.

금융권에서는 서울 아파트 매매 거래 증가에 따른 집값 상승과 금리 인하 전망이 가계대출 확대로 이어지고 있다고 보고 있다. 이날까지 집계된 지난달 서울 아파트 거래량은 7,322건으로 2020년 12월(7,745건) 이후 3년 6개월 만에 7,000건을 넘어섰다. 지난주 서울 아파트 매매 가격(한국부동산원) 상승률(0.30%)도 2018년 9월 둘째 주(0.45%) 이후 5년 10개월여 만에 최고치를 기록했다.

이에 은행들은 금융당국의 가계대출 관리 강화 기조에 맞춰 주담대 금리를 올리고 있지만, 효과는 전혀 나타나지 않고 있다. 5대 시중은행의 지난 26일 기준 주담대 혼합형(고정) 금리(은행채 5년물 기준)는 연 2.900~5.263% 수준으로 일주일 전인 지난 19일(연 2.840~5.294%)과 비교하면 실제 대출 실행 기준이 되는 하단금리는 0.060%p 높아졌다.

DSR 2단계 시행 연기 ‘도마 위’

한국은행이 하반기 기준금리 인하에 나설 것이라는 예측이 가계대출 수요를 견인하고 있다는 지적도 제기된다. 앞서 이창용 한국은행 총재는 지난 11일 열린 통화정책방향회의 직후 “물가 상승률 안정에 많은 진전이 있었고 목표 수준으로 수렴할 것이라는 확신도 점차 커지고 있기 때문에 향후 적절한 시점에 금리 인하를 고려할 수 있다고 보고 있다”고 밝힌 바 있다. 올해 남은 통화정책방향회의는 오는 8월과 10월, 11월까지 세 차례다.

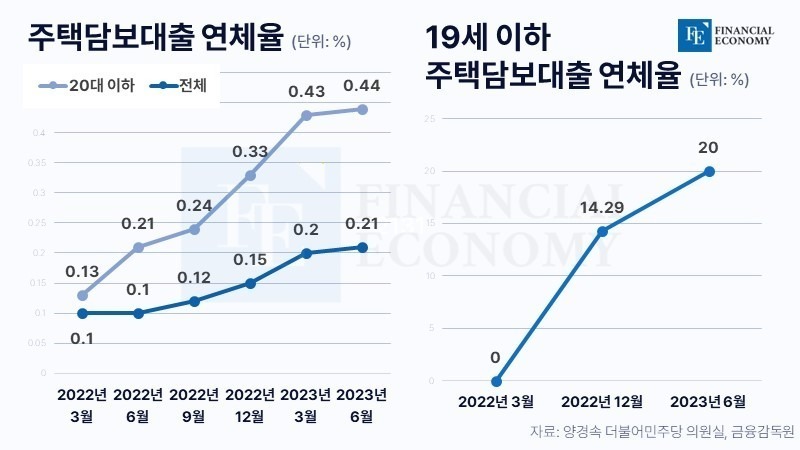

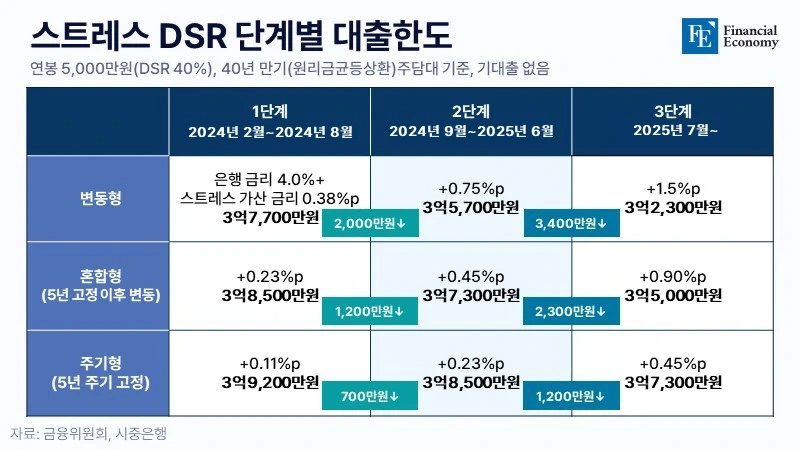

스트레스 DSR 2단계 시행이 미뤄지면서 대출을 받으려는 막차 수요가 몰린 것이 주담대 확대를 부추겼다는 분석도 있다. 스트레스 DSR 적용 연기 등 정부 대책의 엇박자가 시장 질서를 왜곡하고 있다는 것이다. 정부는 지난 2월 스트레스 DSR 1단계를 시행하며 가산 금리를 0.38%로 정했고, 이달부터 0.75%(2단계)로 올릴 계획이었으나 지난달 말 돌연 2단계 시행 시기를 9월로 미뤘다.

은행권 관계자는 “스트레스 DSR 2단계 시행 전 대출을 받으려는 수요가 쏠리고 있다”며 “대출 금리가 5~6%에 달하는 시기를 지나온 상황에서 추가 금리 인하 기대가 높으니 가계대출 수요 증가를 부추기는 측면도 있다”고 진단했다. 다른 관계자도 “하반기 기준금리 인하가 기정사실이 된 상황에서 은행이 아무리 금리를 올려도 대출 수요를 진정시키기 어려울 것으로 보인다”며 “당분간 가계대출 증가세를 막기 어려울 것”이라고 지적했다.

‘관치 금리’에 은행만 웃는다

이에 전문가들은 ‘관치(官治) 금리’로 인해 시중은행만 뒤에서 웃는 역설적인 현상이 나타나고 있다고 지적한다. 통상 대출금리는 시장금리에 영향을 받는 준거금리에 은행이 자체 책정한 가산금리를 더하는 방식으로 결정된다. 주담대 준거금리는 고정형(주기형)은 은행채, 변동형은 코픽스(COFIX·자금조달비용지수)가 산정 기준이다.

문제는 기준금리 인하 기대 속에 은행채 금리와 코픽스 등 준거금리가 가파르게 떨어지고 있다는 점이다. 금융투자협회에 따르면 지난 16일 은행채 5년 만기(무보증·AAA) 금리는 연 3.310%로 2022년 4월 7일(연 3.269%) 후 27개월 만에 최저치를 기록했다. 준거금리가 하락하자 은행들은 어쩔 수 없이 가산금리를 올리는 방식으로 주담대 금리를 높이고 있다. 시장금리를 외면한 가산금리 인상은 예대금리차(예금금리와 대출금리 차이) 확대로 이어질 수밖에 없는 구조다. 4대 금융(KB·신한·하나·우리)의 올 2분기 당기순이익 추정치는 4조5,290억원으로 전년보다 5.8% 증가한 것으로 추정된다.

실제 주담대 금리 인상 효과가 미미한 이유도 준거금리 인하에 있다. 이렇다 보니 금융당국의 금리 개입이 기준금리 조정을 통한 통화정책을 무용지물로 만들 수 있다는 지적이 끊이지 않는다. 특히 내 집 마련에 나선 실수요자들의 비판이 커지고 있다. 이와 관련해 수도권의 한 시중은행 지점장은 “예금금리는 떨어지는데 왜 대출금리만 올리느냐고 항의하는 고객들에게 ‘죄송하다’는 말만 반복하고 있다”고 말했다.