미국 소비자 결제 모듈 IT기업 ‘인게이지스마트’, 10억 달러 내외로 매각 전망

비스타 에퀴티 파트너스, '인게이지스마트' 인수 결정 65% 지분만 거래, 35%는 시장 개선 후 매각 예정 금융 시장 경색으로 전체 매각 어려웠을 것이라는 지적

비스타 에퀴티 파트너스(Vista Equity Partners, 이하 비스타)가 인게이지스마트(EngageSmart)를 인수하기로 결정했다. 인게이지스마트는 소비자 결제 모듈 중심의 소프트웨어 외주회사로, 인수가액은 10억 달러(약 1조3,545억원) 내외가 될 것으로 알려졌다.

23일(현지시간) 비스타에 따르면 이번 거래는 전액 현금 거래로, 인게이지스마트의 기업 가치를 약 40억 달러(약 5조4,180억원)로 책정했다고 밝혔다. 지난 2022년 10월 이후 처음으로 상장 기업을 비상장 기업으로 전환하는 거래다. 비스타는 지난해 10월 세금 계산 자동화 모듈인 아발라라(Avalara)를 84억 달러(약 11조3,795억원)에 인수하면서 비상장 기업으로 전환한 바 있다.

금융 경색 속에 사모펀드 활동도 조금씩 되살아나

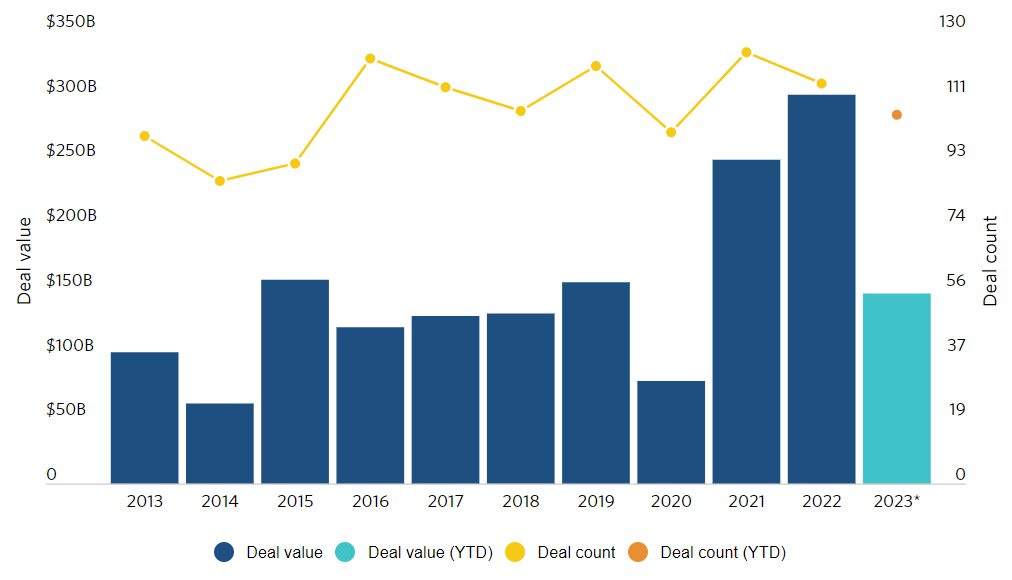

올 들어 비스타는 26억 달러(약 3조5,222억원)에 덕 크릭 테크놀로지(Duck Creek Technologies)를 인수한 데 이어 노비4(KnowBe4)도 46억 달러(약 6조2,316억원)에 인수했다. 피치북 자료에 따르면 2023년 1분기에는 125억 달러(약 16조9,337억원)에 퀄트릭스 인터내셔널(Qualtrics International)이 매각되는 등 대형 거래가 있었으나, 2분기 들면서 평균 거래액이 5억2천만 달러(약 7,044억 원)로 급감하는 등 전체적으로 시장 규모가 축소되는 와중에 이번 인게이지스마트 건이 흔치 않은 대형 거래였다는 분석이다. 특히 비상장 기업 전환 거래 기준으로 할 경우 지난 3분기 17개의 미국 사모펀드 거래 중 65.4%가 10억 달러 미만의 소형 거래였다.

그러나 이번 인게이지스마트 같은 예외에도 불구하고 여전히 평균 거래 밸류에이션은 낮은 상태로, 전문가들은 2021년 이전 상태와 크게 다르지 않다는 의견이다.

이번 비상장 전환은 인게이지스마트를 부메랑 기업 중 한 곳으로 만들게 했다. 부메랑 기업이란 상장을 했다가 다시 비상장으로 돌아가는 경우로, 지난 2020년부터 2022년 사이에 상장한 기업 중 부메랑 기업이 된 사례는 인게이지스마트가 유일하다. 특히 10억 달러 미만의 소형 거래들에서 부메랑이 흔히 나타났던 것을 감안하면 이번 M&A는 흔치 않은 사례라는 것이 업계의 공통된 견해다.

거래 가치 크게 떨어져, 인게이지스마트도 지분 매각 완전히 못 끝내

지난 2019년 성장 베팅 사모펀드인 제너럴 애틀랜틱(General Atlantic)과 채권 금융 상품 투자사인 서밋 파트너스(Summit Partners)는 차입금융(LBO) 거래를 통해 인게이지스마트를 인수한 바 있다. 당시 LBO의 채무액은 1억7,390만 달러(약 2,355억원)였는데, 2021년 8월 상장 절차를 밟으면서 실질적으로 채무가 청산됐다.

이번 거래를 통해 비스타는 65%의 지분을, 기존 주주 중 제너럴 애틀랜틱은 35%의 지분을 갖게 된다. 업계에서는 제너럴 애틀랜틱이 지분 매각을 완전히 끝내지 못한 것이 올해 들어 금융 경색이 심해진 것을 상징적으로 보여주는 사례라고 지적한다. 대형 거래가 어려웠던 만큼, 65%의 지분과 운영권을 넘기고, 향후 시장이 좋아졌을 때 추가로 35%의 지분을 매각할 수 있는 기회를 엿보겠다는 것이다. 피치북에 따르면 올해 2분기에서 3분기 사이 미국 사모펀드들의 매각 가치는 평균 40.7%나 감소했다. 지난 2020년 2분기를 제외하면 2008년 이래 가장 큰 폭으로 떨어진 것으로, 금융경색이 기업 가치를 대폭 떨어뜨리고 있다는 설명이다.