호황 기대되는 메모리 반도체 시장, “다만 슈퍼 사이클 초입으로 보긴 아직 일러”

WSTS “메모리 시장 규모 올해보다 44.8% 이상 늘 것” 2년 전에도 시장 규모 확대 전망 수두룩, 기관 전망치 신뢰도 떨어져 반도체 슈퍼사이클로 이어지려면 ‘AI SW 분야’ 사업성 증명 필요하단 지적도

내년 메모리 반도체 시장 규모가 올해보다 40% 넘게 확대될 것이란 전망이 나왔다. 주요 메모리 업체들이 생산량을 줄인 데다 스마트폰용 메모리 가격이 급등한 영향이다. 다만 과거에도 메모리 시장의 호조를 예상하는 전망이 빈번했던 만큼, 지나친 낙관론을 경계해야 한다는 지적도 제기된다.

‘회복 신호’ 들어온 메모리 반도체 시장

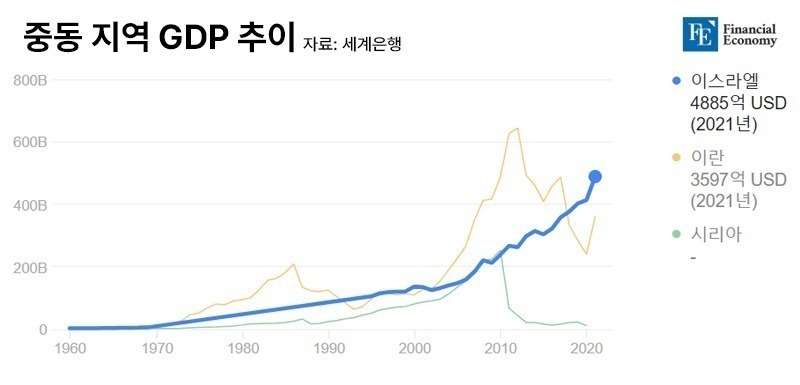

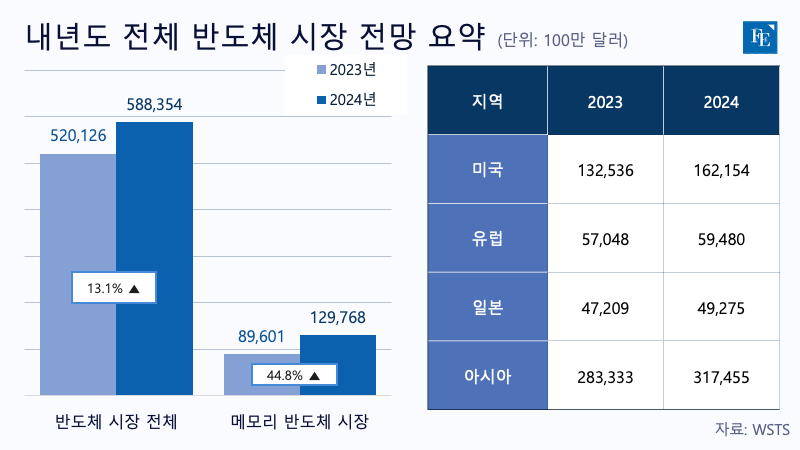

지난달 30일 세계반도체시장통계기구(WSTS)에 따르면 내년 반도체 시장 규모는 올해보다 13.1% 성장한 5,883억6,400만 달러(약 765조원)에 달할 전망이다. 특히 회복세가 뚜렷한 메모리 반도체 시장 규모는 1,297억6,800만 달러(약 168조7,780억원)로 올해보다 44.8% 늘어날 것으로 관측됐다.

메모리 시장 규모의 확대 전망은 2021년 이후 3년 만이다. PC와 모바일 등 D램 가격이 전반적으로 상승한 것이 주효했다. 삼성전자 등 D램 제조사들은 올 4분기 모바일 D램 가격을 시장 예상치보다 높은 25~28%가량 인상했다. PC용 D램 가격도 두 달 연속 상승세로, 11월 PC용 D램 범용제품(DDR4 8Gb) 고정거래 가격은 전월 대비 3.33% 오른 1.55달러로 집계됐다.

주요 메모리 업체들이 생산량을 줄인 것도 영향을 미쳤다. 메모리 시장의 대표 업체인 삼성전자는 지난 4월 감산을 공식화한 이후 DDR4, 128단 낸드플래시 등 구형 메모리 제품 위주로 생산량 감축에 들어갔다. 여기에 생성형 AI 관련 수요가 급증하며 고대역폭메모리(HBM) 시장이 회복세에 들어선 것도 메모리 시장에 대한 기대감을 키웠다. 일반 D램보다 최대 10배 가까이 비싼 HBM은 마진율이 높기에 예상만큼 수요가 나타난다면 실적 기여도가 확대될 것으로 보인다.

이렇듯 메모리 시장의 회복세가 점쳐지자 증권가에선 관련 기업들의 실적도 회복될 것이란 전망이 쏟아진다. 특히 4분기부터 실적 개선세가 뚜렷한 삼성전자에 대해선 목표주가가 잇따라 상향 조정되고 있다. 국내 금융투자 업계 관계자는 “메모리 회복세가 분명한 가운데 2025년부터 폭발적으로 시장이 커질 것”이라며 “시장 규모가 늘어난 만큼 메모리 사업 영업이익만 약 15조에 달할 것”으로 내다봤다.

‘지나친 낙관론’ 경계해야 한다는 분석도

다만 WSTS의 전망과 달리 지나친 낙관론을 경계하는 분석도 나온다. 국책연구기관인 산업연구원은 지난달 20일 ‘2024년 경제 산업 전망’ 보고서를 통해 내년 반도체 수출 증가 폭이 15.9%를 기록할 것으로 내다봤다. 역시나 두 자릿수 증가 폭 전망이지만, 올해 반도체 수출 감소 폭(-25.6%)과 비교하면 그리 크지 않다. 산업연구원 관계자는 “AI용 서버에 필요한 고부가가치 메모리 반도체 수요가 늘고는 있지만, 관련 산업 규모가 아직 크진 않다. 무엇보다 챗GPT를 포함한 AI 소프트웨어 분야의 사업성이 증명돼야 한다”며 “또한 스마트폰이나 노트북 교체 주기마저 점차 길어지고 데이터센터 투자 회복세가 더딘 점도 반도체 수출 전망이 다소 부정적인 이유”라고 설명했다.

시장의 회복세가 예상되는 것은 맞지만 이러한 흐름이 메모리 슈퍼사이클(장기 호황)로까지 이어질 거란 전망도 아직 공감을 얻지 못하고 있다. 고금리 장기화에 따른 글로벌 경기 침체와 미중 패권 전쟁 등으로 수요 회복이 더딜 수 있기 때문이다. 한 증권사 애널리스트는 “단기간 제품 가격이 빠르게 올라가면서 반도체 시장이 기지개를 켜고 있으나, 내년에는 슈퍼사이클 초입이라기 보단 정상화되는 수준에 그칠 것”이라며 “특히 주요 메모리 업체들은 기존 메모리 사업만으로도 실적이 크게 개선될 여지가 높지만, AI 반도체 시장에서 리더십을 보여주지 못할 경우 업황 반등이 큰 폭으로 나타나긴 어려울 것”이라고 평가했다.

2년 전 쏟아졌던 낙관론들, 실제 결과는 메모리 시장 ‘최악의 침체기’

과거에도 메모리 시장의 호조를 예상하는 전망이 빈번했다는 점도 지나친 낙관론을 경계해야 하는 또 다른 이유다. 실제로 불과 1~2년 전만 해도 국내는 물론 해외 기관들은 지난해와 올해 메모리 반도체 시장의 호황이 본격화할 거란 전망을 잇따라 내놨었다. 2021년 5월 시장조사업체 IC인사이츠는 당해 전체 메모리 반도체 매출이 1,552억 달러(약 202조원)를 기록한 후 그다음 해인 2022년에는 1,804억 달러(약 235조원)로 16% 가까이 증가할 것으로 전망했고, 또 다른 시장조사업체 트렌드포스는 2021년 1분기부터 주요 메모리 업체인 삼성전자와 SK하이닉스 등의 강력한 수요를 기반으로 메모리 반도체 매출이 급증해 2023년 2,196억 달러(약 249조원)로 정점을 찍을 것이라 전망한 바 있다. 이는 역대 최대 매출을 기록한 2018년을 크게 웃도는 규모였다.

그러나 이러한 전망과 달리 실제 시장은 지난해 최악의 침체기를 겪었다. 지난해 2분기까지 삼성전자와 SK하이닉스 모두 분기 최대 실적을 기록하며 훈풍이 이어졌지만, 이후 러-우 전쟁으로 인한 원자재 가격 상승과 중국의 강력한 코로나 방역 정책(제로 코로나)이 잇따르면서 공급망 불안으로 인한 불황이 시작됐다. 여기에 지난해 6월 미국 중앙은행(Fed)이 정책금리 목표 범위를 0.75~1%에서 1.5~1.75%로 0.75%p 인상하는 자이언트 스텝을 단행하면서 글로벌 경기마저 침체되기 시작했고, 스마트폰이나 PC 등의 수요가 하락해 반도체 기업들의 실적에도 악영향을 미쳤다. 결국 세계 메모리 시장은 2022년 3분기에 465억 달러(약 60조원)를 기록하며 당시 가장 큰 타격을 받았고, 4분기엔 이 수치의 절반에 불과한 241억 달러(약 31조원)까지 주저앉은 바 있다.