美 PE 시장 침체에 미들마켓 거래 활동 급감

팬데믹 중 유동성 특수 누렸지만 지난해부터 고금리 여파로 주춤 고금리에 투자처 평가가치 하락하면서 거래 중단하는 사례도 발생 전문가들 "PE시장 충분한 유동성 확보, 엑시트 조만간 회복될 것"

코로나19 팬데믹 기간 중 풀린 유동성 특수를 누렸던 미국 사모펀드(PE)가 지난해부터 이어진 긴축재정과 금리 인상의 시기를 거치면서 새로운 국면을 맞이하고 있다. PE는 일반적으로 기업의 경영권을 사고파는 바이아웃(buyout) 펀드로 알려져 있지만 최근에는 기업 인수합병(M&A)보다는 대출 시장이나 세컨더리 펀드로 전략을 선회하면서 올 한 해 미들마켓 시장의 거래 활동이 침체기를 맞았다.

미들마켓 매도·매수 물량 감소, 거래 건수 6년 만에 최저치 기록

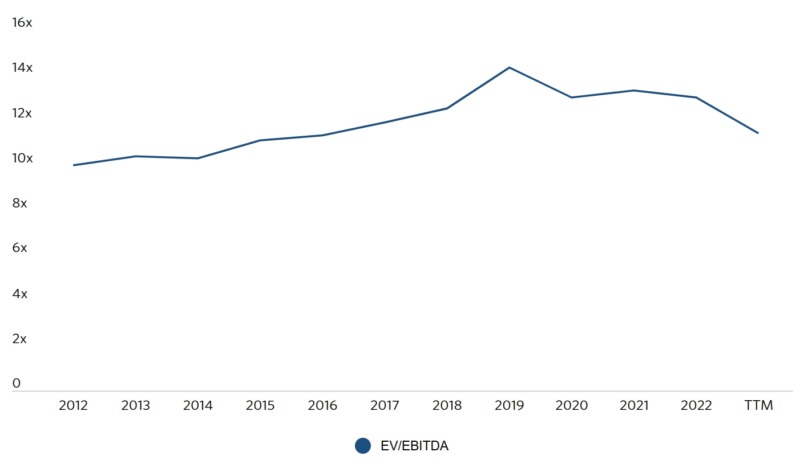

‘미들마켓’은 중소기업에서 중견기업을 대상을 하는 투자시장으로 2,500만 달러(약 323억6,250만원에서 10억 달러(약 1조3,000억원) 사이의 거래를 말한다. 사모투자 시장의 침체에도 불구하고 한때 사모투자 시장에서 10억 달러 미만의 투자 활동이 회복세를 보이기도 했지만 고금리의 압박과 리프라이싱(repricing·금리 재산정)의 영향으로 여전히 예전의 성장세를 회복하지 못하고 있다.

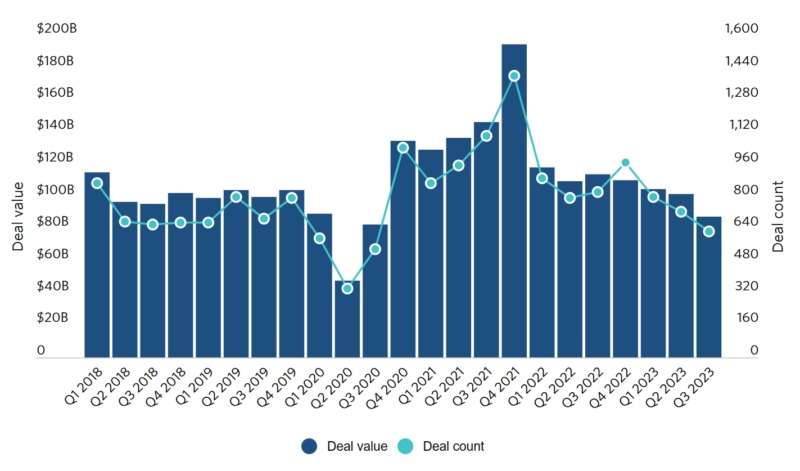

실제로 지난 3분기 미국 PE 시장의 미들마켓 거래 건수는 6년 만에 최저치를 기록했다. 같은 기간 미들마켓 바이아웃의 거래가치도 직전 분기 대비 13.4% 감소했다. 지난 2021년 4분기 기록한 최고치와 비교하면 54.9% 감소한 수치다. 3분기까지의 실적을 누적·합산한 올해 총 거래가치는 전년 동기 대비 13.9% 감소한 2,936억 달러(약 380조원)로 집계됐다.

특히 미들마켓 시장의 매도·매수 물량 감소가 침체기로 이어지고 있다. 미들마켓 시장은 상대적으로 부채 비용에 크게 의존하지는 않지만 3분기 고금리의 여파로 현금의 자산가치가 상승하면서 상대적으로 투자가치가 하락했기 때문이다. 투자처에 대한 평가 가치가 하락하면서 PE가 거래 협상을 중단하는 사례가 발생하기도 했다. 실제 지난 1년간 투자액 대비 거래가치가 하락세를 보였으며 거래 건수도 사상 최저치를 기록했다.

미들마켓 엑시트 거래도 급감, 코로나 시기인 2020년보다 저조

투자 거래의 침체는 엑시트(투자금회수)에도 영향을 미쳤다. 자산운용사들이 자산을 낮은 가격에 매각하기를 꺼려하면서 미들마켓 시장의 엑시트 건수가 10년 만에 최저 수준으로 급감한 것이다. 최근 글로벌 투자 전문 연구기관 피치북이 발표한 ‘미국 PE 미들마켓 보고서’에 따르면 3분기 미국 PE 시장의 미들마켓 엑시트 거래가치는 직전 분기 대비 26.6% 감소한 232억 달러(약 30조원)로 코로나19 팬데믹이 한창이던 2020년 2분기보다도 저조한 실적을 기록했다. 이는 지난 2010년 2분기 이후 두 번째로 낮은 수치로 2021년 4분기 최고치와 비교하면 74.1% 감소한 것으로 나타났다. 미들마켓의 엑시트 건수도 직전 분기 대비 7.1% 감소한 179건을 기록했다. 엑시트 활동이 침체되면서 PE의 자산 보유기간 역시 길어졌다. 3분기 기준 PE의 평균 자산 보유기간은 6.3년으로 지난 2014년 이후 처음으로 6년을 넘어섰다.

이러한 침체에도 불구하고 투자 전문가들은 미들마켓의 엑시트 활동이 조만간 회복될 것이라는 낙관적인 전망을 내놓고 있다. 피치북의 수석 애널리스트 팀 클라크(Tim Clarke)는 “현재 PE들은 아직 집행하지 않은 드라이파우더(dry powder·미소진 자금)가 많다”며 “이는 미들마켓 투자에 더 높은 가격을 지불할 여력이 있다는 뜻”이라고 말했다. 반면 자산을 매각하는 쪽에서는 투자를 성사시키고 투자자들의 자금을 회수해야 한다는 압박을 받는 만큼 밸류에이션이 낮더라도 수용할 가능성이 높다. 미들마켓을 타깃으로 하는 사모투자회사 간의 거래가 늘어날수록 PE가 투자금을 회수할 가능성이 높아지기 때문이다.