‘골칫덩이’ CJ피드앤케어 매각 재추진하는 CJ제일제당, 매각 대금 어디에 쓰일까

CJ제일제당, 1~2조원 가치로 CJ피드앤케어 매각 검토

이어지는 수익성 악화 기조 및 고평가 논란 등은 변수

추후 CJ그룹 '경영 승계'에 대금 활용될 가능성은?

CJ제일제당이 5년 만에 사료 부문 자회사 CJ피드앤케어(Feed&Care) 매각을 재추진한다. 2020년 이후 이렇다 할 성과를 내지 못하는 CJ피드앤케어를 과감하게 처분, 본격적으로 재무 상황 개선에 나서겠다는 구상으로 풀이된다. 일각에서는 최근 CJ그룹이 CJ올리브영(이하 올리브영)을 중심으로 ‘경영 승계’를 위한 움직임에 힘을 싣고 있는 만큼, 매각 대금 일부가 관련 전략에 투입될 수 있다는 추측도 조심스레 흘러나온다.

CJ피드앤케어, 5년 만에 다시 시장으로

15일 투자은행(IB) 업계에 따르면, CJ제일제당은 UBS를 매각 주관사로 선정하고 CJ피드앤케어의 경영권 매각 작업을 진행 중에 있다. 지분 100%에 대한 기업가치로 약 1조~2조원대를 희망하고 있다는 전언이다. 인수 후보로는 다수의 글로벌 사료 업체, 동남아시아 현지 전략적 투자자(SI), 대형 사모펀드(PEF) 운용사 등이 거론된다. 다만 CJ제일제당은 이와 관련해 “구체적으로 결정된 사항이 없다”고 밝힌 상태다.

해당 매각 건이 실제 추진될 경우, 관건은 CJ피드앤케어가 5년 전의 실패를 딛고 ‘원활히’ 새 주인을 찾을 수 있을지에 달려 있다. CJ제일제당은 이미 지난 2019년 CJ피드앤케어 매각을 추진하며 글로벌 2위 사료업체 뉴트레코와 협상을 진행했으나, 매각가에 대한 견해차를 좁히지 못하며 거래가 무산된 바 있다. 이후 CJ피드앤케어는 2020~2021년 ‘반짝’ 성장세를 기록했지만, 이후 수익성은 악화일로를 걷고 있다.

특히 지난해에는 적자 규모가 눈에 띄게 불어났다. CJ피드앤케어는 7개 국가에서 27개의 사료 공장을 운영 중이며, 돼지·닭 등을 중심으로 한 축산업을 영위하고 있다. 지난해 이어진 글로벌 사료·축산 수요 부진, 곡물가 상승 기조 등은 CJ피드앤케어의 걸림돌이 될 수밖에 없다는 의미다. 특히 매출의 66%를 차지하는(2022년 기준) 주력 사업 지역인 베트남·인도네시아의 경기 및 수요 침체가 치명적 악재로 작용했다.

추후 매각 걸림돌은?

악재의 누적은 고스란히 실적 악화로 이어졌다. 지난해 CJ피드앤케어의 매출은 전년 대비 11.7% 감소한 2조4,917억원, 영업적자는 864억원 수준으로 집계됐다. 이에 일각에서는 CJ제일제당 측이 실적 대비 지나치게 높은 기업가치를 책정했다는 지적이 흘러나온다. 동종업계의 EV/EBITDA(기업가치를 상각 전 영업이익으로 나눈 것)를 고려하면 고평가가 과도하다는 비판이다.

한국기업평가에 따르면 CJ피드앤케어의 별도 기준 상각전영업이익(EBITDA)은 147억원 수준이다. 하림그룹의 팜스코, 이지홀딩스의 팜스토리, 우성사료 등 동종업계 기업들의 EV/EBITDA는 10.23~15.91배 선에서 형성돼 있다. 이를 CJ피드앤케어의 EBITDA(147억원)에 적용해 단순 계산하면 CJ피드앤케어의 기업가치는 1,504억원~2,339억원 수준이 된다. CJ제일제당 측이 희망하는 1~2조원을 대폭 밑도는 수준이다.

다만 CJ제일제당의 재무 상황이 악화된 상태인 만큼, 기적적으로 가격이 조정되며 매각이 성사될 가능성도 존재한다. CJ제일제당의 지난해 영업이익은 22.4% 감소한 1조2,916억원, 순이익은 전년 대비 30.3%가 줄어든 5,594억원에 그쳤다. 수익성 감소 기조 속 CJ제일제당은 최근 들어 재무 구조 개선을 위해 비주력 계열사를 잇따라 처분하고 있다. 지난해 7월 중국 식품제조 계열사 ‘지샹쥐(吉香居)’를 약 3,000억원에, 10월 브라질 농축대두단백 제조사 CJ셀렉타(Selecta)를 4,800억원에 매각한 것이 대표적인 예다.

자금 활용, 단순 재무구조 개선에서 끝나나

이런 가운데 업계의 이목은 CJ패드앤케어 매각 대금의 ‘활용처’에 집중되고 있다. 매각 자금이 CJ제일제당의 재무 상황 개선에 활용될지, CJ그룹 차원에서 활용될지는 아직 알 수 없다는 시각이다. 일각에서는 최근 CJ그룹이 올리브영 지분을 되사오며 지분 구조를 개편하고 있다는 점을 고려, 매각 자금이 올리브영 중심 승계 전략을 위한 ‘실탄’ 역할을 수행할 수 있다는 추측도 제기된다.

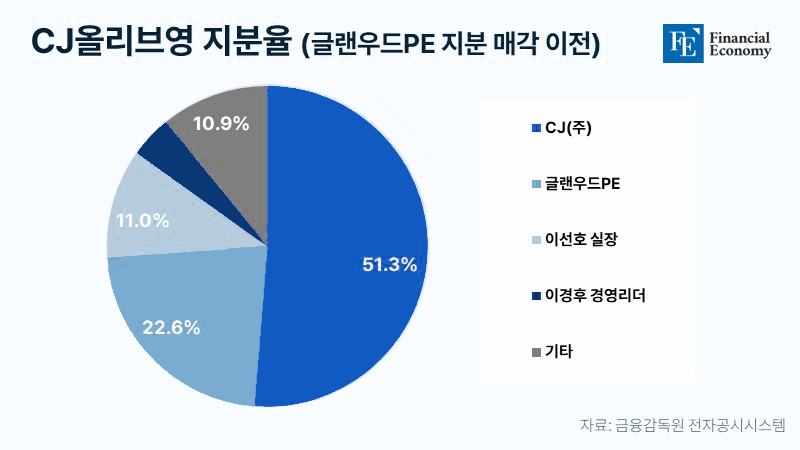

애초 CJ그룹은 올리브영의 기업가치를 키운 뒤 CJ 4세의 ‘승계 재원’으로 활용할 계획이었다. CJ그룹이 추후 올리브영과 CJ㈜를 합병할 것이라는 전망이 속속 제기되는 이유다. 현시점 CJ그룹 후계자인 이재현 회장의 장남 이선호 CJ제일제당 식품성장추진실장 경영리더의 CJ올리브영 지분은 11%, CJ㈜ 지분율은 3.20% 수준이다. CJ올리브영이 높은 기업가치를 인정받으며 CJ㈜와 합병할 경우, 이선호 실장의 합병 지주사 법인 지배력이 제고된다는 의미다.

실제 CJ 측은 본격적인 올리브영 지분 구조 개편에 나선 상태다. 업계에 따르면 지난달 말 CJ 측은 이사회에서 2대 주주(지분율 22.6%) 글랜우드프라이빗에쿼티(PE)가 보유한 지분 중 절반을 재매입하기로 결정했다. 업계에서는 CJ 측이 글랜우드PE의 지분을 매입하고, 이후 올리브영이 재차 자사주 형태로 지분을 인수할 가능성이 크다고 본다. CJ올리브영이 해당 지분을 매입 후 소각하게 되면 이선호 경영리더 지분은 14.2%까지 상승하게 된다. 합병에 한층 적합한 환경이 형성되는 셈이다.

관건은 글랜우드PE가 매각한 ‘나머지’ 지분이다. 글랜우드PE의 지분은 CJ올리브영이 절반을 자기주식 형태로 되사가고, 나머지 절반은 재무적 투자자(FI)가 특수목적법인(SPC) 형태로 매입하는 구조로 매각됐다. 지분 매입을 위한 충분한 ‘실탄’만 마련되면 이선호 경영리더의 지분율을 한층 끌어올릴 수 있다는 의미다. 이에 일각에서는 CJ제일제당의 계열사 매각 대금 일부가 이 같은 ‘승계 전략’에 흘러 들어갈 수 있다는 관측도 나온다.