규모 확대에 부실 리스크도 커진 증권사들, 예보 “RRP 제도 대형 증권사로 확대해야”

증권사 대형화 양상에 예금보험공사, RRP 제도 증권사에까지 확대 검토한다

2021년 한국에 본격 도입된 RRP 제도, 현행 SIFI는 5대 금융지주 및 산하 은행들

증권사 장외파생상품 거래 잔액 2,521조원, "파생상품 조기 종결 시 후폭풍 클 것"

최근 증권사가 대형화하면서 금융 시장에 미치는 영향이 커지자 ‘자체 정상화·부실정리계획(RRP)’ 제도를 대형 증권사에까지 확대해야 한다는 목소리가 높아지고 있다. 증권사 리스크가 자본시장에 전이될 가능성을 사전에 차단하고 부실 대응 역량을 강화해야 한다는 취지다. 증권사에 대한 RRP 도입이 현실화하면 사후 정리 비용 절감 등 효과를 볼 수 있을 것으로 기대된다.

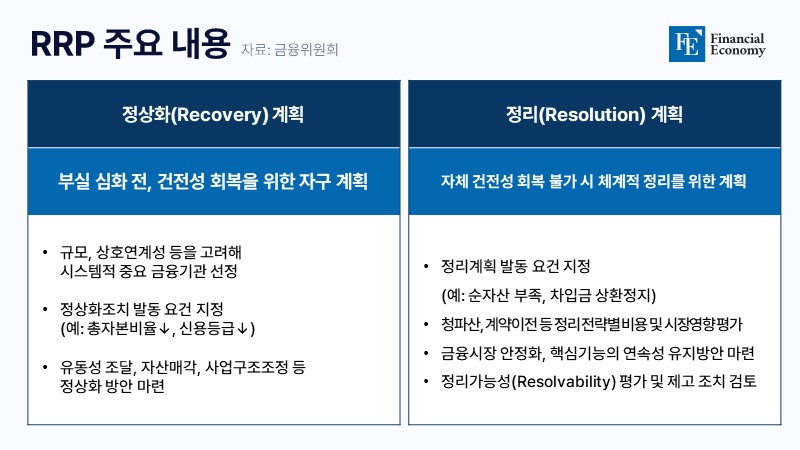

대형 증권사에도 RRP 제도 도입 타진

16일 금융 당국에 따르면 예금보험공사는 대형 증권사에 대한 RRP 제도 도입 방안을 검토 중이다. RRP 제도는 금융회사 부실이 생기거나 도산했을 때를 대비해 자본 확충 및 자금 조달 계획을 미리 만들고 최악의 경우 회사를 정리하기 위한 시나리오를 미리 작성하는 제도다. 사전 위기 대응체계를 갖춰 금융기관 부실에 따른 피해를 줄이겠단 취지로 도입됐으며, 크게 정상화계획과 정리계획으로 구성돼 있다.

증권사에 RRP 제도가 적용되면 해당 증권사들은 경영 위기 상황을 대비해 자체 정상화 계획을 작성해야 한다. 자체 정상화 계획은 △자본 적정성 및 재무 건전성 확보 △인력 구조 및 조직구조의 점검·개선 △사업구조의 평가 및 핵심사업의 추진 등의 내용이 담겨야 한다. 예보 역시 금융 체계상 중요한 금융기관이 자체적으로 건전성을 회복하기 어려운 경우를 대비해 부실정리계획을 수립해야 한다. 부실정리계획에는 △조직구조 및 재무 현황 분석 △금융 및 경제적 중요 기능의 보호를 위한 체계적 정리전략 및 실행 방안 △핵심 기능 및 핵심사업의 유지계획 등이 포함된다.

RRP 논의 시작점은 2008년 글로벌 금융위기

RRP 제도가 처음 논의된 건 2008년 글로벌 금융위기 때다. 당시 미국의 AIG와 리먼 브라더스 등 대형 금융회사가 부실로 휘청이면서 전 세계 금융시장에 혼란이 초래된 바 있다. 이에 G20(주요 20개국)을 중심으로 한 국제사회는 금융 시스템 혼란과 납세자 부담을 최소화하기 위한 제도가 필요하다는 데 의견을 모았고, 2011년 금융안정위원회(FSB)는 ‘금융체계상 중요한 금융기관(Systemically Important Financial Institution, SIFI)’ 부실 전이를 차단하기 위한 권고안을 제시했다. 이것이 RRP 제도의 시작이다.

한국에선 금융산업의구조개선에관한법률(금산법) 시행령 개정안이 발효된 2021년 6월 30일부터 RRP 제도가 본격 도입됐다. 당시 개정안은 SIFI로 KB·신한·하나·우리·NH 등 5대 금융지주와 그 산하 은행을 지정했다. 이에 따라 금융지주 및 은행 총 10개사는 위기 상황을 인식하기 위해 ‘자본적정성·유동성 비율’을 발동 지표로 선정하고 규제 비율을 상회하는 수준으로 버퍼를 둬 위기 징후 혹은 위기 상황 여부를 판단하기로 했다. 자체 정상화 수단으로는 채권 발행 및 예금 조달 등 유동성 조달과 자산 매각, 자본 확충 등을 선정했다. 이후 제도를 다듬어 지난해에는 부실 상황에서 정부차입 및 공적자금 조달이 충분하지 못할 경우를 대비해 추가적인 재원 확보 방안을 보완하기도 했다.

개정안엔 사후 조치 방안도 담겼다. 우선 금융위원회는 SIFI에 경영 위기 상황이 발생한 경우 자체정상화계획에 따른 조치가 미흡하다고 판단되면 일정한 기간 내에 해당 조치의 이행을 요구할 수 있다. SIFI가 부실금융기관 등으로 결정됐을 때 거래 상대방이 최대 2영업일간 적격금융거래(특정한 파생금융거래 등)를 종료·정산시킬 수 있는 권리를 제한할 수도 있고, 적격금융거래 종료·정지를 일시 정지할 경우 인터넷 홈페이지 등에 공고할 의무도 부여했다. ‘상시적인 SIFI 부실 대비체계’를 마련한 셈이다.

증권사 자금 조달·공급 기능↑, “위기 대응 능력 키워야 할 시점”

다만 증권사가 RRP의 틀 안에 속하지 못한 부분은 제도상 허점으로 꼽혀 왔다. 시장 일각에선 “금융시장의 위험 요인을 고려하면 증권사에 먼저 RRP 제도를 도입해야 했다”는 의견이 나오기도 한다. 국내 증권업계의 규모가 그만큼 크기 때문이다. 대형 증권사는 발행어음 업무를 통해 은행과 같이 자금 조달 기능을 수행하고 있고, 대규모 증권 매입 등 자금 공급 기능도 담당하고 있다. 증권사가 금융 시장에 미치는 영향력이 클 수밖에 없는 구조다.

더군다나 지난해 말 기준 증권사의 장외파생상품 거래 잔액은 총 2,521조원에 달한다. 증권사 부실로 파생상품이 조기 종결되면 금융시장에 미치는 후폭풍이 상당할 것으로 전망된다. 실제 2008년 글로벌 금융위기 당시에도 비슷한 사건이 발생한 바 있다. 당시 리먼 브라더스가 파산 신청을 하면서 5주 이내에 보유 파생계약의 약 80%가량인 73만 건이 조기 종결됐다. 이에 전 세계 금융시장은 붕괴를 가속했고, 결국 대대적인 금융위기가 발생했다. 금융시장과의 연계성이 한층 높아진 국내 증권사가 파산하면 국내 자본시장에 그 리스크가 그대로 전이할 가능성이 높다는 게 시장의 평가다.

이런 가운데 RRP 제도가 증권사에까지 확대되면 증권사의 위기 대응 능력이 강화됨에 따라 사후 정리 비용이 줄어들 것으로 전망된다. 부실이 발생한다고 해도 예보 차원에서 신속하고 체계적인 대응이 가능해지는 만큼 금융 시스템의 혼란이 최소화하고, 그 결과 금융불안의 전염이 줄어 사후 처리 비용이 절감된다는 의미다. 예보가 SIFI 지정 확대를 검토하겠다고 밝힌 이유다.