IMM 컨소시엄, 2조700억원에 에코비트 인수, 태영건설 ‘워크아웃 조기 졸업’ 기대감 확산

에코비트 품은 IMM 컨소시엄, 인수가 2조700억원

에코비트 매각으로 태영건설 워크아웃 속도 붙을 전망

자구책 마련한 태영건설, '워크아웃 조기 졸업' 현실화하나

IMM인베스트먼트 컨소시엄이 종합환경회사 에코비트를 인수하고 나서면서 에코비트의 모회사 태영건설이 워크아웃(기업구조 개선)을 조기 졸업할 수 있다는 기대감이 확산하고 있다. 에코비트 매각 이후 채무 상환 및 한도 대출 정리 등으로 리스크의 상당 부분을 해소할 수 있어서다. 최근 태영빌딩 등 부동산 자산 매각을 본격화한 점 등도 시장에 기대감을 불어넣는다.

IMM 컨소시엄-에코비트 매각 본계약 체결

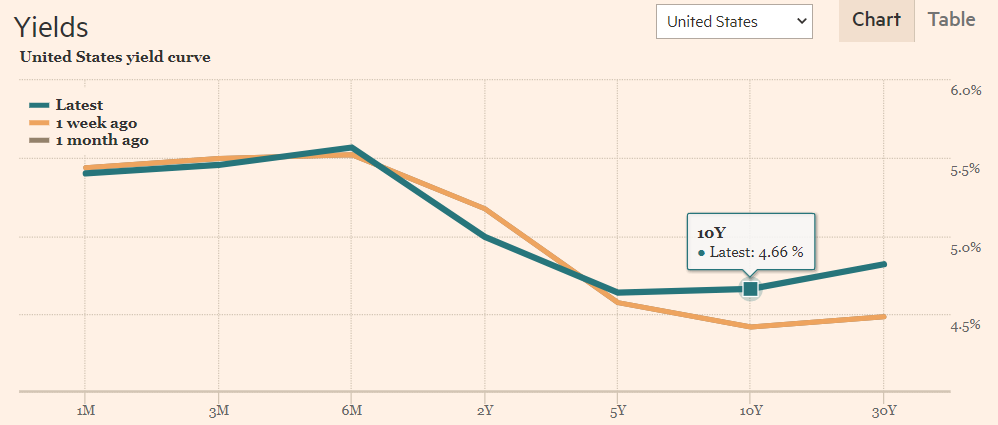

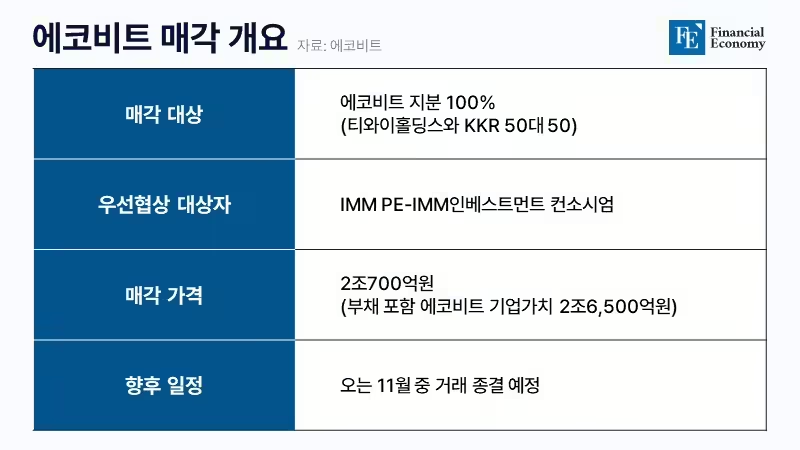

27일 투자은행(IB) 업계에 따르면 에코비트의 매각 주체인 티와이홀딩스(태영그룹 지주회사)는 최근 IMM 컨소시엄과 에코비트 매각 관련 본계약을 체결했다. 에코비트 인수전엔 IMM 컨소시엄을 비롯해 칼라일과 케펠인프라스트럭쳐 거캐피탈파트너스 등 외국계 유수 사모펀드(PEF)들이 참여한 바 있다.

이번 매각은 태영그룹 워크아웃 작업의 일환으로 이뤄졌다. 앞서 태영그룹은 태영건설 부동산 프로젝트파이낸싱(PF) 부실에 대한 책임을 지고 도합 1조6,000억원에 달하는 자구책 마련에 나섰다. 이에 태영그룹은 광명 테이크호텔(약 1,100억원), 태영그룹 여의도 사옥(약 2,500억원), 태영건설 및 계열사 소유 골프장(약 300억원) 등을 매각해 자금을 조달하거나 조달할 계획을 세웠다.

태영그룹의 핵심 계열사인 에코비트가 매각되면서 태영그룹은 상당수의 자금을 마련할 수 있게 됐다. 에코비트는 티와이홀딩스와 글로벌 PEF 콜버그크래비스로버츠(KKR)가 각각 50%씩 지분을 가지고 있다. 이에 더해 티와이홀딩스는 자사가 보유한 50% 지분을 담보로 KKR로부터 4,000억원을 빌린 상황이다. 인수가(2조700억원)에서 이자를 포함한 KKR의 몫을 먼저 정산하면 태영그룹은 4,000~5,000억원가량의 돈을 손에 쥐게 되는 셈이다.

해당 자금은 채권단이 열어준 마이너스통장 형식의 한도 대출을 정리하는 데 활용될 가능성이 크다. 앞서 산업은행을 비롯한 채권단은 워크아웃에 돌입한 태영건설이 단기 유동성 문제를 맞닥뜨릴 것을 우려해 4,000억원의 한도 대출을 열어준 바 있다.

다만 태영건설의 유동성 문제가 생각보다 심각하지 않은 만큼 실제로 일으킨 대출은 300억원 수준에 불과하다. 이 때문에 전문가들은 에코비트 매각 대금으로 일단 300억원의 채무를 갚고 이후 유동성이 충분하다고 판단되면 한도 대출을 정리할 것으로 보고 있다. 한도 대출을 정리하면 채권단이 담보로 잡은 윤석민 태영그룹 회장 일가의 티와이홀딩스 지분과 티와이홀딩스의 SBS 지분 등은 담보 설정이 해제된다. 리스크를 상당 부분 덜 수 있단 의미다.

에코비트 시장 경쟁력↑, 미래 성장성도 높아

IMM 컨소시엄 측도 이번 거래에 만족하는 분위기다. 에코비트의 시장 내 경쟁력이 커서다. 에코비트는 2021년 10월 태영그룹 계열사인 TSK코퍼레이션과 KKR의 산업폐기물 소각 전문 에코솔루션그룹(ESG)이 합병해 출범한 국내 1위 종합 환경 기업이다. 공공 하수 처리, 매립, 의료폐기물 소각 등 3개 시장에서 1위를 지키고 있고, 토양 정화 사업을 담당하는 토양사업본부에서도 국내 최다 반입 정화장과 최다 반입 정화 용량을 보유하고 있다.

전국 800여 개의 환경 인프라스트럭처를 보유하고 있단 점도 에코비트의 강점이다. 이를 통해 에코비트는 자사 인프라를 활용해 폐기물을 ‘원스톱’으로 처리할 수 있다. 워터 BU(Business Unit)에서 발생한 하수 슬러지는 에너지 BU 사업장에서 소각 처리하고 이때 발생한 소각재를 그린 BU 매립장에서 최종 처리하는 식이다.

저단가 인력 집약적 시장으로 인식돼 온 환경시장의 한계를 극복하기 위해 적극적인 M&A(인수합병)에 나서기도 했다. 규모의 경제를 이뤄 사업 효율성을 끌어올리고 전국구 환경 클러스터를 갖춰 고객 접근성을 높이겠단 취지였다. 소각장 시설에 스마트 AI 안전 솔루션을 도입하는 등 기술적 측면에서도 발전을 이뤄냈다.

이 같은 강점을 기반으로 에코비트는 견조한 실적을 이어왔다. 에코비트의 연결 매출액은 2021년 6,117억원, 2022년 6,427억원, 2023년 6,744억원으로 매년 안정적으로 증가했다. 미래 성장성도 높다. 이정회계법인 등은 에코비트가 오는 2028년 매출 1조원에 영업이익 3,000억원까지 폭발적으로 성장할 것으로 전망하고 있다. 올해를 포함한 5년 동안 연평균 매출과 영업이익이 각각 9.6%, 21.3% 성장할 수 있단 것이다. 통상 PEF 운용사의 투자 기간이 5년 내외인 만큼 매각 시점에 IMM 컨소시엄은 막대한 차익을 얻을 것으로 보인다.

상대적으로 낮은 몸값에 에코비트를 가져올 수 있었단 점도 IMM 컨소시엄 입장에서 호재로 작용했다. 당초 태영그룹은 에코비트를 매각하며 3조원대의 몸값을 희망했다. 티와이홀딩스와 태영건설 간 연대보증, 향후 추가 자금 지원 가능성 등을 감안하면 3조원 아래로 팔기 어렵고, 회사의 상각전영업이익(EBITDA) 2,008억원에 15배 정도의 멀티플을 부여한 금액인 만큼 액수가 과하지 않다는 게 태영건설의 입장이었다. 그러나 태영건설이 유동성 위기를 겪고 있던 탓에 협상력이 떨어지면서 에코비트 매각 가격도 2조700억원에 그쳤다. 태영건설로선 제값을 모두 받지 못한 것이지만, PEF로선 태영건설의 위기를 기회 삼아 적절한 가격에 에코비트를 품게 된 셈이 됐다.

태영빌딩도 매각, 리스크 해소 본격화

한편 이번 에코비트 매각 건으로 시장에선 “태영건설이 워크아웃을 조기 졸업할 수 있다”는 기대감이 확산하고 있다. 여러 자구노력을 통해 재무구조 개선이 가시화한 상태기 때문이다. 실제 태영건설의 자본총계는 올해 1분기까지도 마이너스(-) 6,273억원으로 부채가 자산을 초과하는 마이너스 상태였으나 출자전환과 영구채 발행 등을 통해 부채가 줄고 자본이 늘었다. 자산과 부채 변화를 계산해 보면 현재 태영건설의 자산은 3조4,655억원, 부채는 3조1,440억원 정도로 추정된다. 자산이 부채보다 많아지면서 자본잠식 상태에서 벗어나고 재무구조도 개선됐다.

현금 유동성 확보도 속속 이뤄지고 있다. 태영건설은 최근 SK그룹 리츠 투자·운용 전문 기업인 디앤디인베스트먼트(DDI)에 서울 여의도 태영빌딩을 매각하기로 했다. DDI가 태영빌딩 인수 목적 사업비를 2,537억원으로 책정한 만큼 태영빌딩은 비슷한 수준의 가격대에서 거래될 것으로 전망된다. 빌딩 매각 후 태영건설이 2,500억원 상당의 현금성 자산을 확보할 수 있게 된단 것이다.

태영빌딩 매각이 완료되면 이 건물을 담보로 태영건설에 대출을 내준 금융기관들도 대출금을 받을 수 있을 것으로 보인다. 하나증권과 KB증권은 지난해 9월 태영빌딩을 담보로 연 8~10%로 1,900억원을 대출해 준 바 있다. 태영건설 입장에선 높은 이자율의 차입금을 상환하면서 부채 부담을 대폭 완화할 수 있게 된다.

PF 부실에 따른 부담도 줄고 있다. 현재 태영건설이 참여한 PF 사업장 중 이미 본 PF 단계에 접어든 사업장은 준공이 차례대로 이뤄지고 있다. 40여 곳의 본 PF 단계 사업장 중 10여 곳이 준공돼 태영건설이 공사 대금을 받았다. 채권단은 준공이 완료된 본 PF 사업장의 공사 대금이 들어오고 4,000억원가량의 부채를 갚아 이자 비용이 줄면 올해 태영건설의 흑자 전환도 충분히 가능할 것으로 보고 있다. 태영그룹의 정상화에 본격적인 시동이 걸리고 있다는 평가가 IB 업계를 중심으로 쏟아진다.