대형 보험사-중소형 보험사 실적 양극화 심화, ‘규모의 경제’의 이면

자동차보험 업권, 2024년 상반기 매출액·보험손익 축소

대형사 보험이익·점유율 증가하는 동안 중소형사는 '내리막'

보험업계에 드리운 양극화의 그림자, 중소형사들 차별화에 속도

올해 상반기 동안 대형 보험사와 중소형 보험사 간 자동차보험 매출액 격차가 더욱 벌어진 것으로 나타났다. ‘규모의 경제’ 실현으로 인한 중소형사와 대형사의 양극화 현상이 보험업권 전반을 휩쓰는 가운데, 자동차보험 업계에서도 대형사 중심의 과점 구조가 고착화하는 양상이다. 지속적인 실적 악화로 위기에 내몰린 일부 중소형사들은 틈새시장 공략을 통해 활로를 모색하고 있다.

가라앉는 자동차보험 시장

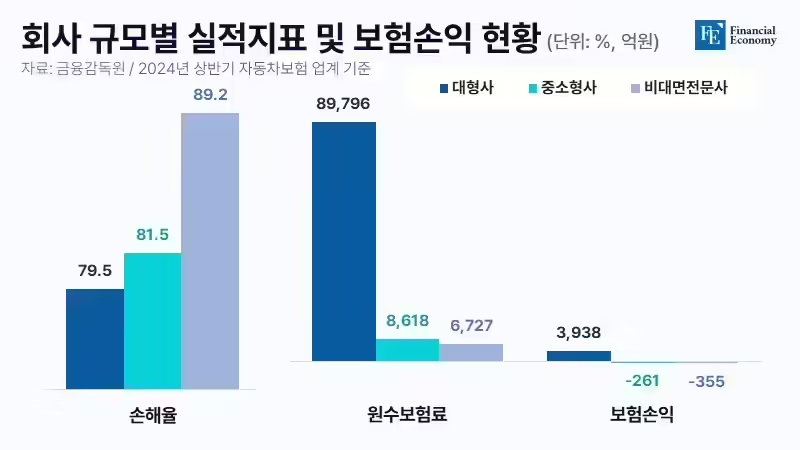

10일 금융감독원이 발표한 자동차보험 사업 실적에 따르면, 올해 상반기 국내 자동차보험 업권에서 발생한 매출액은 10조5,141억원으로 확인됐다. 이는 전년 동기(10조6,385억원)와 비교했을 때 1.2% 감소한 수준이다. 같은 기간 발생한 자동차보험 보험손익은 3,322억원으로 전년 동기(5,559억원) 대비 2,237억원(40.2%) 급감했다.

상반기 손해율은 80.2%로 전년 동기(78.0%)보다 2.2%포인트(p) 상승했다. 경과보험료가 전년 동기 대비 1.9% 증가한 1,852억원을 기록했음에도 불구, 사고 건수 및 사고당 발생손해액 증가세가 가팔라지며 지표가 악화한 것이다. 올 상반기 사업비율(순사업비÷경과보험료)은 16.4%로 전년 동기(16.2%)보다 0.2%p 상승했으며, 손해율과 사업비율을 모두 고려한 합산비율(손해율+사업비율)은 96.6%로 전년 동기(94.2%)보다 2.4%p 올랐다.

금감원 측은 “올해 상반기 자동차보험 실적은 지급보험금 증가와 보험료 인하 영향으로 전년 동기 대비 부진했다”며 “특히 상반기 손해율의 경우 지난해 누적 손해율(80.7%)에 근접하는 등 손해율 상승 추세가 예년에 비해 가파른 편이지만, 코로나 이전 시기에 비해서는 여전히 낮은 수준”이라고 설명했다. 차후 금감원은 하반기 자동차보험 손해율 추이 등 시장 상황을 면밀히 모니터링하는 한편, 향후 손해율이 안정적으로 유지될 수 있도록 보험금 누수 방지를 위한 제도 개선 노력도 지속적으로 추진하겠다는 방침이다.

보험업권의 양극화 현상

주목할 만한 부분은 자동차보험 시장 내 대형 보험사와 중소형 보험사의 ‘실적 대비’가 한층 뚜렷해졌다는 점이다. 올해 상반기 대형사는 자동차보험을 통해 3,938억원의 보험이익을 냈지만, 중소형사(261억원)와 비대전 전문사(355억원)는 적자의 늪에서 벗어나지 못했다.

점유율 측면에서도 명확한 차이가 관측됐다. 같은 기간 삼성화재·현대해상·KB손해보험·DB손해보험 등 대형사의 자동차보험 점유율은 85.4%로 전년 동기 대비 0.1%포인트 증가한 반면 메리츠화재·한화손해보험·롯데손해보험·MG손해보험·흥국화재 등 중소형사 점유율은 감소 추세를 보였다. 이와 관련해 한 보험업계 관계자는 “대형 보험사와 중소형 보험사의 실적 양극화는 자동차보험 업계에서만 나타나는 현상이 아니다”라며 “손해보험 등 대부분의 보험 시장에서 과점 구조가 고착화하고 있다”고 짚었다.

실제 올해 상반기 손해보험 업계에서는 각 보험사의 체급에 따른 뚜렷한 실적 차이가 확인됐다. 금융감독원 전자공시에 따르면 대형손보사(삼성화재·DB손보·메리츠·현대해상·KB손보)의 올 상반기 연결기준 당기순이익은 4조9,078억원으로 전년 동기(4조603억원) 대비 21%가량 성장했다. 회사별 당기순이익 증가폭은 △삼성화재 8.2%(1조2,147억원→1조3,144억원) △DB손보 19.6%(9,944억원→1조1,914억원) △메리츠화재 22.4%(8,153억원→9,985억원) △현대해상 67.6%(4,970억원→8,330억원) △KB손보 5.86%(5,389억원→5,705억원) 등이었다.

이에 반해 한화손보(1837억원→2245억원)를 제외한 대부분의 중소형 손보사는 부진한 성적표를 받아들었다. △농협손보 -14.7%(1,413억원→1,205억원) △흥국화재 -34.7%(1,637억원→1,070억원) △롯데손보 -18.45%(813억원→663억원) 등의 순이익이 눈에 띄게 감소했으며, 디지털 손보사인 카카오페이손보(-373억원), 캐롯손보(-308억원), 하나손보(-176억원), 신한EZ(-61억원) 등은 적자 흐름을 이어갔다.

‘규모’에서 기인하는 경쟁력

시장에서는 보험업계 실적 양극화의 배경에 ‘규모의 경제(소량 생산을 할 때보다 대량 생산을 할 때 평균 비용이 더 낮은 상황)’가 있다고 본다. 일반적으로 대형사는 중소형사 대비 폭넓고 효율적인 판매 전략을 펼칠 수 있다. 규모를 앞세워 다방면의 보험 상품을 판매하고 있는 만큼 손해율이 쏠리는 경향이 적고, 자본력을 활용해 보험설계사 등에 제공하는 시책이나 혜택을 늘려 상품 판매에 동원할 수 있는 여지가 충분하기 때문이다.

한 업계 종사자는 “보험업계에서는 마케팅 비용과 상품 개발 능력, 설계사 숫자 등이 주요 경쟁력이다. 중소형 보험사가 대형 보험사와 대등하게 경쟁하는 것 자체가 어려운 구조”라며 “대형사의 압박에 짓눌리던 일부 중소형사들은 새로운 시장으로 눈을 돌려 경쟁력 확보에 나서는 모양새”라고 귀띔했다. 경쟁 우위에서 밀려난 중소형사들이 소위 말하는 ‘틈새시장’에서 활로를 찾고 있다는 전언이다.

실제 최근 손해보험 업계는 요양 등 초고령화 시대에 적합한 이색 보험 상품 개발에 속도를 내고 있다. 디지털 손보사들은 자동차보험 외에도 여행자 보험 및 휴대전화, 골프 보험 등 소비자의 수요와 회사별 특성을 살린 소액 단기 보험에 힘을 싣는 추세다. 생보업계 역시 정부의 퇴직연금 수수료 부과 체계 개편에 발맞춰 수수료 절감을 내세우며 고객 유인에 나서고 있다.