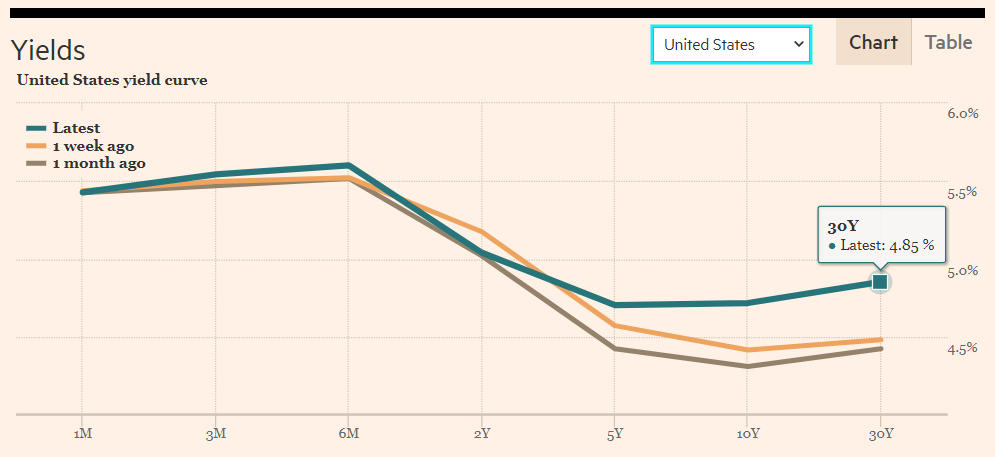

“2007년 이후 16년만에 처음 보는 숫자” 미국채 10년물 금리, 투자자들 일제히 채권 시장으로 눈 돌려

미국채 10년물 금리가 2007년 이후 16년 만에 5%대를 돌파했다. 미국채 금리가 치솟자 기존 주식 시장에 발을 들였던 투자자들도 높은 수익률을 가져다주는 미국채 시장으로 눈을 돌리는 분위기다. 한편 미국채를 기보유한 투자자들, 그중에서도 특히 미국 중소형 은행의 타격은 더욱 심각할 것으로 분석된다. 미국 중소형 은행은 이미 상업용 부동산 시장 침체로 인해 자산 건전성에 균열이 가기 시작했는데, 미국채 금리가 급등하면서 기보유한 포트폴리오 가치도 계속해서 하락하고 있는 상황이다. 이런 가운데 예금자들이 미국채 투자를 위해 은행에서 대규모로 돈을 빼간다면, 미국 중소형 은행이 최악의 상황인 ‘뱅크런’을 막기 위해 기보유한 미국채를 할인된 가격에 팔면서 결국 평가 손실이 실현될 것이라는 설명이다.