유럽서 주목받는 ‘컨티뉴에이션 펀드’, 글로벌 경기 둔화에 ‘국내외 사모펀드 시장’의 주요 투자회수 수단으로 부상

지난해 유럽 세컨더리 펀드 조성액 ‘26억 유로’, 컨티뉴에이션 펀드가 주도 투자 기간 늘어난 사모펀드 시장에 새로운 회수 전략으로 떠올라 최근 고금리 속 글로벌 경기 둔화 우려에 더욱 활성화, 국내서도 주목

유럽 사모펀드(PEF) 시장에서 컨티뉴에이션 펀드(Continuation Fund)에 대한 관심이 뜨겁다. 최근 글로벌 투자 시장 위축으로 우량 포트폴리오를 더 좋은 시기에 매도하려는 운용사(GP)들이 늘었기 때문이다. 활용 사례가 드물었던 국내에서도 처음으로 컨티뉴에이션 펀드가 조성되면서 사모펀드 시장에 새로운 활로가 열리고 있다.

유럽 사모펀드 시장 세컨더리 펀드의 대부분은 ‘컨티뉴에이션 펀드’

벤처투자 정보기업 피치북(pitchbook)에 따르면, 올해 들어 유럽 세컨더리 펀드에는 19억 유로가 투자됐다. 지난해에는 26억 유로에 이르며 기록적인 수준의 금액이 조성됐는데, 특히 컨티뉴에이션 펀드가 우위를 점하고 있는 것으로 나타났다.

2018년 이후 유럽 내 대규모 세컨더리 펀드 규모를 살펴보면, 조성액 기준 상위 1~3위 모두 컨티뉴에이션 펀드가 차지했다. 가장 큰 규모를 가진 트리톤 IV 컨티뉴에이션 펀드(Triton IV Continuation Fund)는 이번 달 16억3,000만 유로로 마감했고, 아스토롱(Astorg)의 IQ-EQ 컨티뉴에이션 펀드가 13억 유로, 우페나우 컨티뉴에이션 펀드3(Ufenau Continuation III)가 5,630만 유로로 뒤를 이었다.

컨티뉴에이션 펀드의 인기는 지난 2021년에도 뜨거웠다. 투자은행 및 세컨더리 컨설턴드 제프리스(Jefferies)의 조사에 따르면, 2021년 컨티뉴에이션 펀드는 총 680억 달러로 전체 GP 리드 거래 가운데 84%를 차지했다. 이는 코로나 팬데믹 직격탄을 맞기 이전인 2019년보다 27% 증가한 수준으로, 고금리 기조 이전부터 컨티뉴에이션 펀드가 세컨더리 시장의 새로운 화두로 떠오르고 있었음을 시사한다.

회수까지 시간 벌어주고, 관리보수까지 받을 수 있어

코로나 팬데믹 이후 급격히 늘어난 유동성으로 사모펀드 시장 규모가 커지면서 자연스레 개별 투자 건 규모도 불어났다. 이로 인해 투자 회수가 오래 걸리거나 어려워지는 사례가 증가하자 해외 사모펀드 시장에선 최대한 회수까지의 시간을 늦추는 다양한 전략을 고안해 왔다. 출자자(LP)들은 회수까지 마냥 기다리는 존재가 아니기 때문이다.

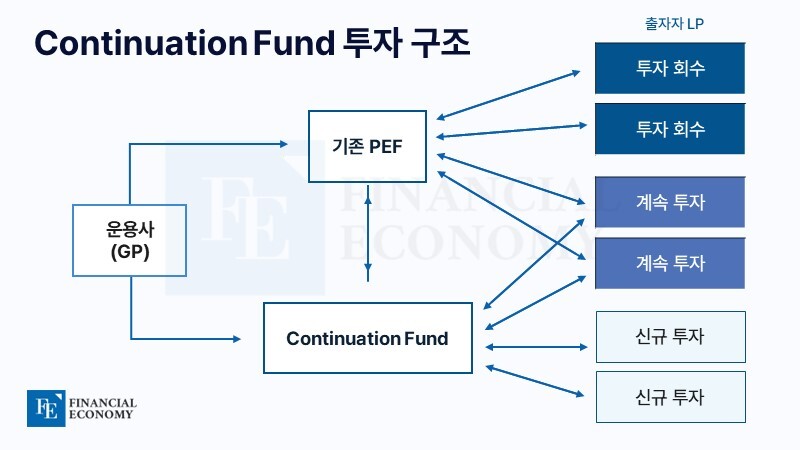

이에 최근 컨티뉴에이션 펀드를 활용하는 전략이 새로운 트렌드로 떠올랐다. 기존 펀드의 만기가 얼마 남지 않은 GP는 LP를 모아 새롭게 컨티뉴에이션 펀드를 꾸리고, 기존 펀드 자산을 이관하는 방식이다. 특히 펀드를 새롭게 만드는 만큼 만기는 갱신되고, 기존 투자와 신규 투자를 병행할 수 있다는 장점이 주목받고 있다.

사실 컨티뉴에이션 펀드는 한때 팔리지 않는 대체투자 자산에 대한 ‘돌려막기’ 수단으로 폄하되기도 했다. 단순히 만기까지 회수하지 못한 포트폴리오가 있는 경우 매각까지 맡겨둘 수단으로 여겨지면서 실패한 자산을 담는다는 인식이 짙었기 때문이다.

그러나 팬데믹 이후 인식에 변화가 생겼다. 2020년 팬데믹 초기 글로벌 경기가 침체에 빠지자, GP 대부분 우량한 포트폴리오를 헐값에 매각해야 하는 상황에 이르렀다. 이에 GP들은 포트폴리오를 당장 처분하는 대신 컨티뉴에이션 펀드로 시간을 버는 방식을 택했다. 코로나 위기로 매크로 전망은 매우 어두웠지만, 포트폴리오 대다수가 잠재 수익성과 성장성이 높은 우량 자산이 대부분이었기 때문이다.

예고된 경기 침체에 향후 국내외 전망도 ‘긍정적’

팬데믹 이전부터 성장해 온 컨티뉴에이션 펀드 시장은 2020년 이후 급성장하고 있다.기업공개(IPO)나 스팩(SPAC) 등과 같은 선택지로 자리잡았다는 평가도 나오는 가운데, 앞으로도 성장세를 이어갈 거란 전망이 지배적이다.

주된 배경에는 올해 예고된 글로벌 경기 둔화 또는 경기 침체가 있다. 세계적인 인플레이션 현상에 따라 시장 전반 고금리 기조가 이어지며 이는 다시 은행 불안, 상업용부동산 리스크 등으로 촉발되는 경기침체에 대한 우려를 키우고 있다. 우량한 포트폴리오를 가진 GP들은 코로나19 위기 당시와 마찬가지로 회수를 서두르기보단 컨티뉴에이션 펀드로 시간을 벌고자 하는 것이다.

미국의 대형 운용사 블랙스톤(Blackstone) 관계자는 “코로나 이후 초장기 투자를 선호하는 LP가 늘어나면서 컨티뉴에이션 펀드 자금만 전문적으로 매칭해주는 컨설팅 업체도 나타났다”면서 “(컨티뉴에이션 펀드를 통해) 관리보수를 받고 여유 있게 회수 시기를 노릴 수 있는 운용사들 입장에선 앞으로도 이 전략을 더 많이 활용하려고 들 것”이라 내다봤다.

국내에서도 컨티뉴에이션 펀드를 활용하려는 움직임이 일고 있다. 지난해 7월 사모펀드 운용사 한앤컴퍼니(한앤코)가 국내 최초로 컨티뉴에이션 펀드를 조성했다. 한앤코는 쌍용 C&E 컨티뉴에이션 펀드를 영국계 콜러캐피탈과 한국교직원공제회 등 10여 개 국내외 LP로부터 15억 달러(약 1조9,730억원) 규모로 모집하는 데 성공했다. 국내 금융투자업계에서도 최근 자금경색으로 얼어붙은 대체투자 시장 여건에 따라 앞으로도 국내 시장의 컨티뉴에이션 펀드 주목도는 높아질 거란 전망이 지배적이다.