美 증시 상장 채비하는 ‘아머스포츠’, IPO 시장 회복세에 편승

아크테릭스, 윌슨, 살로몬 등 소유한 아머스포츠, 4일 증권신고서 제출 최근 3년간 매출액 성장률 연평균 20%, 탄탄한 실적 바탕으로 IPO 도전 전문가 "2023년 美 IPO 시장, 전년보다 자금 조달 규모 크게 늘어나 긍정적"

아크테릭스(Arc’teryx), 윌슨(Wilson), 살로몬(Salomon), 루이스빌 슬러거(Louisville Slugger) 등을 보유하고 있는 아머스포츠(Amer Sports)가 뉴욕증시 상장을 추진한다. 지난 2019년 중국 안타그룹이 이끄는 컨소시엄을 통해 인수된 지 5년 만이다. 1년 전 안타그룹과 투자자들은 IPO(기업공개) 사전협의에 착수했지만, 당시 IPO 시장이 고전을 면치 못하자 해를 넘기게 됐다. 2020년 이후 지난해까지 연평균 20% 가까운 성장률을 기록하며 탄탄한 실적을 입증하고 있는 아머스포츠가 올해 IPO에서 어떤 성적을 받을지 주목된다.

아머스포츠, 기업가치 최대 100억 달러에 달할 전망

4일(현지 시간) 블룸버그통신 등 외신 보도에 따르면 아머스포츠가 뉴욕거래소에 IPO 신청을 위한 증권신고서를 제출했다. 주요 매각 주간사로 골드만삭스, 뱅크오브아메리카(BofA), JP모건체이스, 모건스탠리 등을 선정했으며, 공모 주식 수와 가격 등은 아직 정해지지 않았다. 블룸버그에 따르면 아머스포츠의 기업 가치는 약 100억 달러(약 13조1,490억원)에 달하는 것으로 알려졌다. 회사 측은 상장을 통해 10억 달러 이상의 자금을 조달할 계획인 가운데, 조달된 자금 모두 미결제 주주 대출금을 갚는 데 쓸 예정이다.

1950년 핀란드에서 설립된 아머스포츠는 등산용품계의 럭셔리 상품으로 불리는 아크테릭스부터 프로 테니스 선수들로부터 사랑받는 윌슨, 스키와 등산 용품에 주력하는 살로몬 등의 주요 스포츠 브랜드들을 보유하고 있다. 현재 핀란드 헬싱키, 독일 뮌헨, 폴란드 크라쿠프, 중국 상하이 등에 지사를 두고 있으며, 1만 명 이상의 직원이 근무하고 있다.

아머스포츠는 최근 글로벌 시장에서의 성장세가 무서운 기업이다. 2022년 매출액은 35억 달러(약 4조6,112억원)로 2020년 24억 달러에서 연평균 20% 가까운 성장률을 보였다. 특히 지난해 3분기까지 매출이 31억 달러를 넘어서면서 전년 대비 30%의 성장률을 기록하기도 했다. 국가별 주요 시장은 단연 중화권 시장이다. 2022년 지역별 매출액 가운데 중화권이 전년보다 67.6% 성장한 5억9,300만 달러(약 7,810억원)를 기록했으며, 이어 아시아 태평양 지역이 52.8% 성장한 2억3,540만 달러로 뒤를 이었다.

아머스포츠는 최근 투자설명회를 열고 이러한 중국 내 성장 가속화를 선전하기도 했다. 아머스포츠 관계자는 “중화권에서의 역량을 확보하기 위해 안타로부터 얻은 주요 학습 내용을 활용했고, 그 결과 여타 회사들이 어려움에 직면하거나 축소하고 있는 상황에서도 사업을 크게 성장시켰다”면서 “그간의 경험을 통해 중국의 소비자를 깊이 이해하고 있으며 소비자 선호도에 맞는 프리미엄 제품을 제공할 수 있다”고 밝혔다.

글로벌 IPO 시장 회복세에 IPO 재추진

아머스포츠는 지난 2019년 안타그룹과 중국 룰루레몬 창업자 칩 윌슨의 아나메레드 인베스트먼트, 텐센트 홀딩스 등으로 꾸려진 컨소시엄에 인수됐다. 안타그룹은 중국, 홍콩, 마카오, 싱가포르 등에서 이탈리아 의류 브랜드 휠라의 판권을 소유한 도매법인으로, 지난해 아디다스를 제치고 중국에서 두 번째로 스포츠 의류 업체가 됐다. 휠라 이외에도 데상트, 코오롱 스포츠 등의 브랜드를 중국에서 전개하고 있는 안타그룹은 당시 56억 달러(약 7조3,600억원)를 들여 아머스포츠의 지분 53%를 인수하기도 했다.

지난해 1월 아머스포츠의 지분을 보유한 안타그룹과 공동투자자들은 여러 투자은행과 아머스포츠의 IPO 사전협의에 착수한 바 있다. 그러나 당시 IPO 시장이 고전을 면치 못하는 흐름이 지속되자 해를 넘겨 올해 추진하게 됐다. 올해 미 연방준비제도(Fed)의 금리인하가 예상되는 만큼 1년 전보다 승산이 높다고 판단한 것으로 풀이된다.

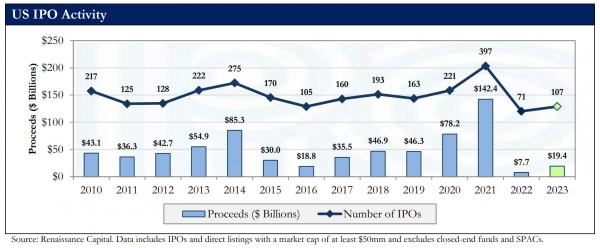

최근 미국 IPO 시장의 분위기를 보면 아머스포츠의 판단이 어느 정도 맞아떨어질 것으로 보인다. 글로벌 금융기관 르네상스캐피털이 최근 발표한 ‘2023년 미국 IPO시장 리뷰’에 따르면 2023년 신규상장(스팩상장 및 소규모 상장 제외)은 107개로 총 194억 달러(약 25조원)의 자금 조달이 이뤄졌다. 이는 72개 종목 총 77억 달러였던 2022년보다 자금조달 규모 면에서 150% 늘어난 수준이다. 이와 관련해 빌 스미스 르네상스캐피털 최고경영자(CEO)는 “지난해 9월 ARM홀딩스의 나스닥 상장 딜이 48억7,100만 달러로 역대 17번째 빅딜로 기록되는 등 미국 IPO 시장은 지난 2022년 역사적 저점을 기록한 이래 재건되기 시작했다”며 “올해 시장의 기대만큼 미국 중앙은행의 통화정책 전환이 있을 경우 예상보다 많은 자금이 IPO 시장으로 흘러들어올 것”이라고 전망했다.