금리 인하 전망 속 단기물 비중 증가, 지난달 기업 주식 발행 줄고 CP·단기사채 늘었다

기업 자금조달 실적, 유상증자↓ 금융채↑

CP 발행 규모, 전월비 28.1% 증가한 40.6조원

단기사채 74.9조원, 전년 동월 대비 27.2% 증가

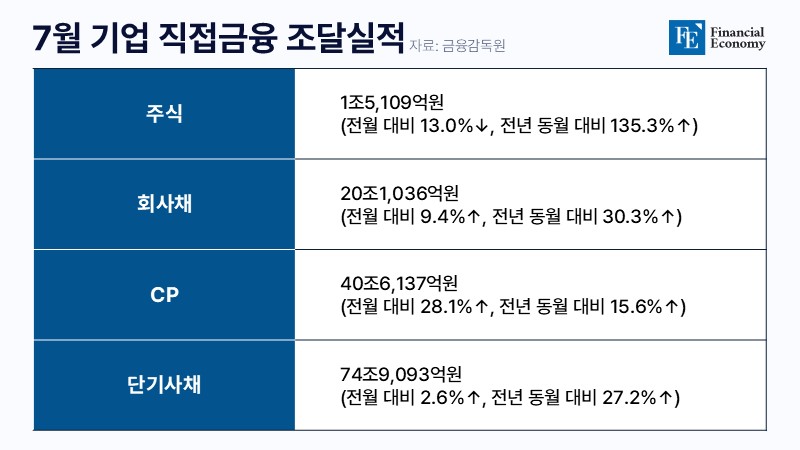

지난달 기업 직접금융 조달 실적이 전월보다 7% 증가한 것으로 집계됐다. 주식은 대규모 유상증자 부재로 감소했고, 회사채는 금융채를 중심으로 증가했다.

지난달 기업 자금조달 7% 증가

21일 금융감독원에 따르면 7월 한 달간 국내 기업의 주식과 회사채 발행액은 21조6,145억원으로 전달 대비 7.5% 증가했다. 이 중 주식 발행규모는 1조5,109억원으로 전월보다 13.0% 감소했다. 게임 개발사 시프트업과 특수변압기기업 산일전기 등이 상장하면서 IPO(기업공개) 규모는 늘었으나, 유상증자가 더 큰 폭으로 줄어든 영향이다. 유상증자는 1조3,343억원에서 이달 2,838억원으로 쪼그라들었다.

회사채 발행 규모는 전월보다 9.4% 증가한 20조1,036억원으로 집계됐다. 일반 회사채(3조1,790억원)는 같은 기간 11% 감소했지만, 금융채(16조3,374억원)가 22% 늘어난 덕이다. 회사채 발행 동향을 보면 시설 자금 용도의 비중은 17.6%에서 13.9% 줄어든 반면, 차환 용도는 60.2%에서 69.5%로 증가했다.

고금리 채권에 대한 수요가 증가함에 따라 신용등급 A등급 이하의 비우량물은 26.6%에서 45.6%로 늘었다. 만기별로는 1년 초과 5년 이하의 중기채 발행 비중이 85.4%에서 96.6%로 증가했고 장기채(5년채)는 11.8%에서 3.1%로, 단기채(1년 이하)는 2.8%에서 0%로 줄었다. 이에 따라 지난달 말 기준 전체 회사채 잔액은 659조8,151억원을 기록했다. 전월 말(658조1,434억원) 대비 1조6,717억원(0.3%) 증가한 수치다. 일반 회사채는 신규 발행(3조1,790억원)이 만기 도래 금액(5조5,480억원)을 하회함에 따라 전월에 이어 순상환 기조가 유지됐다.

단기채권으로 유동성 확보, “방망이 짧게 쥐자”

지난달 CP(기업 어음)와 단기채 발행액은 전월보다 10.3% 늘어난 115조5,230억원으로 파악됐다. 이 중 CP는 총 40조6,137억원 발행돼 전월(31조7,049원) 대비 8조9,088억원 증가했고, 지난달 말 잔액도 189조4,410억원으로 3조7,939억원 급증했다. 단기사채 역시 총 74조9,093억원 발행돼 전월(72조9,849억원) 대비 1조9,244억원 확대됐다. 다만 잔액은 65조1,147억원으로 전월 말(67조6,851억원)에 비해 2조5,704억원 줄었다.

CP와 단기사채의 증가율이 두드러진 데는 연내 기준금리 인하 기대감이 작용한 것으로 분석된다. 금융권에 따르면 올해 내 금리 인하 가능성이 커지자 만기가 짧은 단기 채권으로 유동성을 확보하려는 움직임이 활발해졌다. 정기예금보다 수익을 더 챙기면서도, 시장을 지켜보겠다는 판단으로 풀이된다. 한국은행의 10월 금리 인하가 유력시되고 있는 만큼 단기채를 통해 유동성을 확보한 뒤 10월 이후를 기다리고 있는 것이다. 여기에 오는 11월에는 미국 대통령 선거라는 대형 이벤트까지 예정돼 있다는 점에서 당분간 방망이를 짧게 쥐는 것이 낫다는 인식이 확산하는 분위기다.

한은, 10월 금리인하 가능성↑

실제로 오는 22일 열리는 한국은행 금융통화위원회의 통화정책방향결정회의를 앞둔 가운데 전문가들은 10월 금리 인하를 점치고 있다. 가계대출이 5대 시중은행(KB국민·신한·하나·우리·NH농협)에서만 불과 보름 사이 4조원 이상 불어난 데다, 이 돈이 부동산으로 흘러들어 수도권 아파트 가격이 들썩이는 상황에서 이달에 섣불리 금리를 낮추긴 쉽지 않단 이유에서다.

이들은 미국 연방준비제도(연준·Fed)가 예상대로 9월에 기준금리를 낮추면, 한은도 2단계 스트레스 총부채원리금상환비율(DSR) 실행에 따른 가계대출과 부동산 안정 여부 등을 점검한 뒤 10월경에 비로소 인하에 나설 것으로 보고 있다. 박정우 노무라증권 이코노미스트는 “미국은 9월 이후 연말까지 9·11·12월 세 차례에 걸쳐 0.25%p씩 총 0.75%p 금리를 낮출 것으로 보인다”며 “물가 상승률이 충분히 낮아지고 있어 금리 정상화에 무리가 없고, 경기 침체 가능성은 매우 작기 때문”이라고 말했다. 그러면서 한은의 연내 금리 인하 횟수를 10월 한 차례(0.25%p)로 전망했다. 부동산 시장 등을 고려할 때 한은이 여러 번, 큰 폭으로 금리를 낮추기 어렵다는 분석이다.

한편에선 한은이 경기 등을 고려해 올해 말까지 두 차례 인하를 단행할 것이라는 관측도 제기된다. 안예하 키움증권 연구원은 “연준은 9·11·12월 세 차례 총 0.75%p, 한은은 10·11월 두 차례 총 0.50%p 낮출 것”이라며 “연준이 실업률 반등을 비롯한 경기 둔화 우려를 반영할 것이고, 한은 역시 하반기 경기가 여의찮으면 두 번 인하할 수 있다”고 말했다.