글로벌 침체 속 영국만 회복세, 2023년 영국 사모투자 시장 분석

유럽 사모투자 시장 침체기, 영국만 활짝 빠른 자금 회수로 안전한 투자 나서 빈곤 속의 풍요, 사모펀드 시장 양극화 보여

올해 유럽 전 지역의 사모펀드 시장이 침체기를 맞은 가운데 영국 사모펀드 시장만이 회복세를 보이며 시장 관계자들의 관심을 끌고 있다. 투자 전문 씽크탱크 피치북에서 발표한 ‘2023년 영국 사모투자(PE) 현황 분석’ 중 4개의 그래프를 통해 영국 사모펀드 시장의 회복 요인을 분석했다.

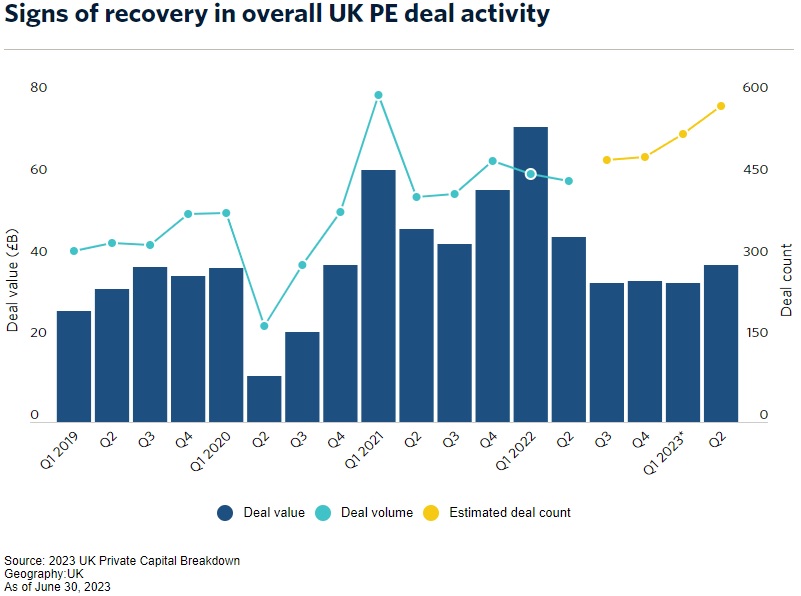

영국 PE 거래 회복 조짐

올해 2분기 영국 사모투자 거래 가치 금액은 지난 1분기 대비 13.3% 증가해 384억 파운드(약 63조4,103억원)을 기록했다. 올해 영국의 사모투자 거래 누적 가치 금액은 유럽 전체 시장의 약 30% 규모다.

유럽 전체 사모투자 시장 분석 결과 유럽 최대 경제 대국 독일의 투자 시장도 경기 침체에 빠진 것으로 나타났다. 반면 영국은 유럽 국가 중 두 번째로 국내총생산(GDP) 성장률이 느린 국가임에도 불구하고 여전히 유럽 최대 사모투자 시장 보유국임을 증명했다.

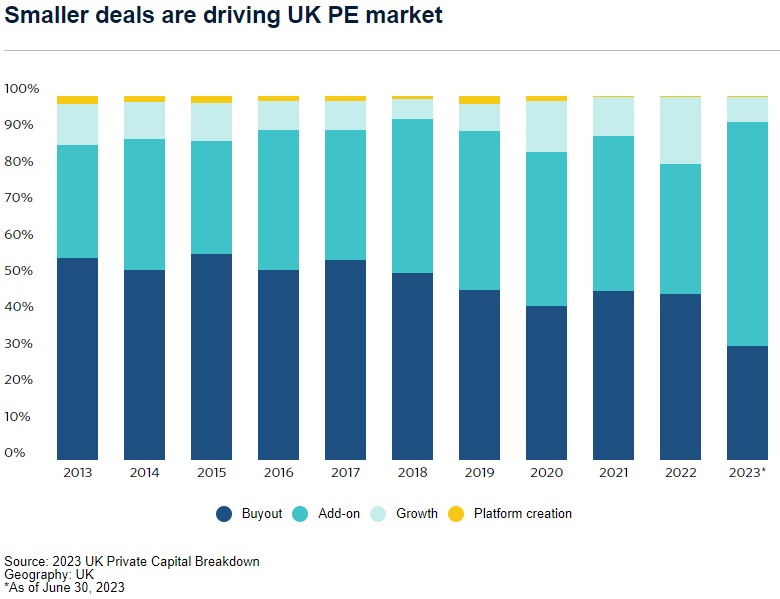

로우 리스크 딜 증가, 안전한 투자 지향

영국 사모투자 자금 분석 자료에 따르면 올해 영국 사모펀드 GP는 하이 리스크(High-Risk) 딜 대신 로우 리스크(Low-Risk) 딜을 선택해 위험을 피한 것으로 분석됐다. 누적 규모는 평균 1억2,030만 파운드(약 1,986억원)로 전년 동기 대비 약 50%로 하락해 투자에 신중해진 모습을 보였다.

아울러 지난 10년간 전체 거래 금액 대비 평균 40.9%였던 애드온(동종 기업 M&A를 통한 외연 확장 전략) 딜은 전체 거래 금액의 61.2%를 차지한 것으로 나타났다. 이는 리스크가 높은 신사업이 아닌 기운영 중인 기업 확장 전략에 투자해 투자 안정성을 높인 것으로 분석된다.

주목할 만한 부분은 애드온 투자의 대부분이 거래 규모가 큰 ‘빅딜’이라는 점이다. 대표적인 애드온 투자론 영국 주유소 운영사 EG그룹의 영국 유통 기업 아스다(Asda) 인수 사례가 있다. EG그룹은 사모펀드 그룹 TDR캐피탈과 함께 아스다를 23억 파운드(약 3조7,980억원)에 인수해 슈퍼마켓에서 판매되는 상품군을 주유소까지 확대했다. EG그룹은 아스타 인수로 사업 영역 확장을 위한 비용 절감과 인프라를 확보해 인플레이션 리스크를 대비한 것으로 알려졌다.

기업 매각 통한 빠른 자금 회수

올해 영국의 민간 금융 현황 자료에 따르면 10억 파운드(약 1조6,433억원) 이상 규모의 빅딜이 지난 4분기 동안 엑시트(투자금회수) 금액 증가를 견인한 것으로 나타났다. 시장 침체 조짐을 발견한 사모펀드 시장이 대형 매각 딜을 추진해 엑시트에 나선 것이다. 그중 가장 규모가 큰 거래는 에너지기업인 넵튠에너지(Neptune Energy)를 이탈리아 최대 석유기업 에니(Eni)에 40억 파운드(약 6조6,052억원)에 매각한 것이다. 사모펀드 운용사 블랙록프라이빗에쿼티파트너스(BlackRock Private Equity Partners)도 명품 브랜드 구찌(Gucci)로 유명한 패션기업 케링그룹(Kering Group)에 향수 기업 크리드 프래그런스(Creed Fragrances)를 30억 파운드(약 4조9,539억원)에 매각해 투자금을 회수했다. 피치북 데이터에 따르면 올해 엑시트의 73%가 기업 매각을 통해 이뤄졌다.

이는 금리 인상 여파로 기업 투자 시장이 위축돼 M&A나 IPO(기업공개)를 통한 지분 투자 회수 가능성이 하락하면서 나타난 현상이다. 영국의 기준 금리는 무려 14번 연이어 인상돼 15년간 최고 수준인 5.25%에 달했다. 이 때문에 IPO 시장이 위축됨은 물론 금융비용이 과다 발생하는 LBO(Leveraged Buyout·차입매수) 딜 등 전반적인 M&A 거래가 크게 줄었다.

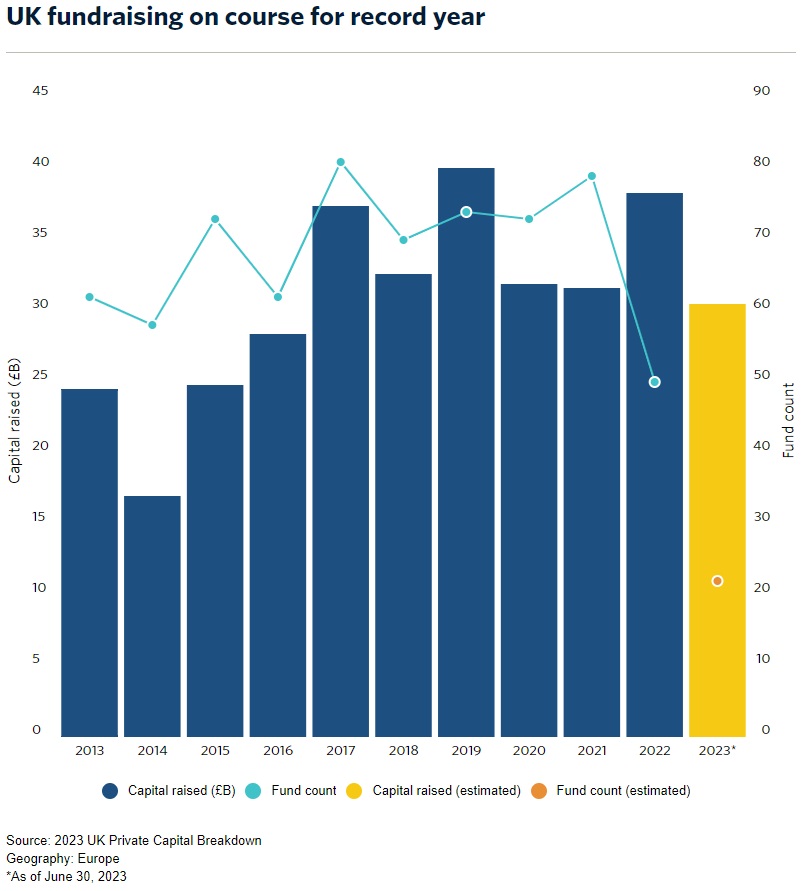

역대 최대 펀드레이징 달성, 사모펀드 양극화 현상

올해 영국 사모펀드 펀드레이징 자료에 따르면 영국 사모펀드 시장은 지난 10년간 최대 규모의 펀드레이징 증가세를 보였다. 전문가들은 상반기와 같은 속도로 자금 조달이 계속될 경우 올해 누적 조달액은 전년 대비 약 60% 이상 증가할 것으로 예측한다.

영국의 사모펀드 증가세는 소수의 대형 사모펀드가 주도했다. 자료에 따르면 단 3개의 사모펀드 자금 조달액이 전체 조달액의 78.3%를 차지한 것으로 나타났다. 해당 펀드는 퍼미라(Permira) 8호 유럽펀드 148억 파운드(약 24조4,393억원), KKR 6호 유럽펀드 66억 파운드(약 10조8,986억원), 오클레이캐피탈(Oakley Capital) 6호 펀드 25억 파운드(약 4조1,282억원)다. 올해 상반기 유럽 전체 사모펀드 시장 규모의 62.3%가 영국인 것을 볼 때 사실상 영국 소재의 대형 사모펀드가 유럽 전체 시장을 이끄는 셈이다.

LP 투자금이 대형 사모펀드에 몰리면서 상대적으로 중소형 사모펀드는 상반기 90억 파운드(약 14조8,617억원)를 유치하는 데 그쳤다. 이는 지난 10년간 가장 낮은 조달 금액이다. 또한 경기 침체로 인해 펀드 설정과 청산까지 소요 시간이 지난해 평균 9.2개월에서 올해 상반기 평균 17.1개월로 약 85.8% 증가했다. 전문가들은 영국의 자료를 토대로 사모펀드 시장도 양극화 현상이 진행되고 있다고 관측했다.

피치북이 공개한 영국 사모투자 관련 자료 분석 결과, 올해 영국 사모투자 시장은 경기 침체에 대응해 빠르게 자금을 회수하고, 인지도 높은 대형 펀드를 통해 안전하고 큰 규모의 거래에 투자한 것으로 판단된다. 이와 더불어 빠른 자금 회수를 통한 유동성 확보로 다음 투자를 준비 중인 것으로 나타났다. 영국 사모펀드 관계자들은 “조속히 엑시트 시장이 개선돼, 기투자된 자금을 회수해 LP에 분배하고 분배된 자금이 다시 사모펀드로 투자되는 선순환 구조가 만들어지길 기대한다”며 경기 회복을 희망했다. 한편 자료를 공개한 피치북 애널리스트들은 “투자 심리가 개선된다면 빠르면 2023년 연말이나 2024년 초에 IPO가 다시 증가할 가능성도 있다”고 전망했다.