‘트리플 약세’에 짙어지는 디플레이션 그림자, 美 금리인하 시간표 빨라지나

미국 구인건수, 3년 만에 최저치 기록 '노동시장 과열 해소'

연내 2회 기준금리 인하 기대감 상승, CME도 확률 상향

침체 우려도 함께 확산, 5월 비농업 고용 보고서에 주목

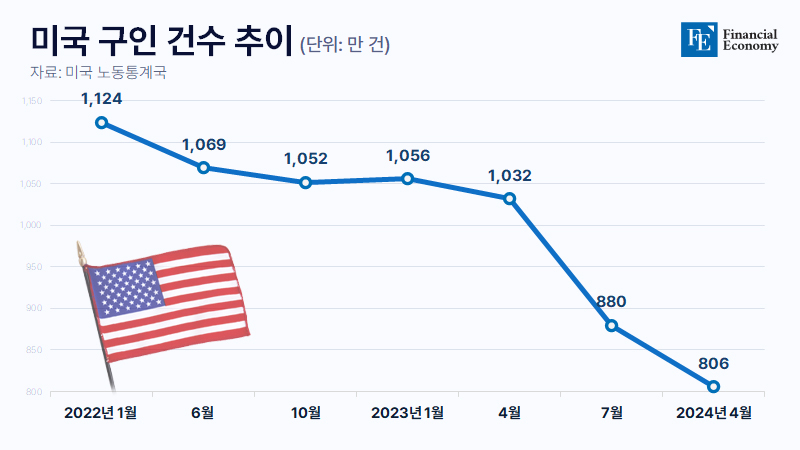

미국 노동시장의 수요 흐름을 보여주는 구인 규모가 3년여 만에 최저 수준으로 떨어졌다. 그간 열기가 식지 않던 미국 고용시장에 냉각 신호가 감지되자 연방준비제도(Fed·연준)의 9월 금리 인하에 대한 기대감도 되살아나는 모습이다. 다만 소비·제조업·고용이 ‘트리플 약세’를 보이면서 수요 약화와 물가 하락이 서로를 부추기는 디플레이션 공포도 함께 커지고 있어 우려가 나온다.

美 4월 구인건수 806만 건, 3년 만에 최저

5일(현지시간) 미국 노동통계국이 발표한 4월 구인이직보고서(JOLTs)에 따르면 미국 기업들의 구인건수는 806만 건으로 지난달보다 26만6,000건 감소했다. 이는 2021년 2월 이후 3년 2개월만의 최저 수준이자 다우존스가 집계한 전문가 예상치(840만 건)도 하회하는 수치다. 일할 사람을 찾는 기업들의 고용 수요가 그만큼 줄었다는 얘기다.

업종별로는 헬스케어·사회지원 부문에서 20만4,000건이 줄어들며 구인건수 감소를 주도했고, 주·지방정부 교육에서도 구인건수가 5만9,000건 줄었다. 반면 사교육 서비스 부문에서는 5만 건 증가한 것으로 나타났다. 채용률은 3.6%로 전월(3.5%) 대비 소폭 상승했고, 자발적 퇴직자 비율은 2.2%로 전월(2.1%)보다 소폭 올랐다. 과거 제롬 파월 연준 의장이 고용시장 냉각 여부를 보기 위한 지표로 강조했던 실업자 1명당 구할 수 있는 일자리 수도 전월(1.3개)보다 줄어든 1.24개로 2021년 6월 이후 가장 낮은 수준을 기록했다.

‘기준금리 인하’ 기대 고조

이에 시장에선 9월 기준금리 인하 기대감이 다시금 커지고 있는 분위기다. 그간 연준은 인플레이션이 목표 수준인 2%까지 내려가기 위해서는 노동시장의 초과 수요가 해소돼야 한다고 보고, 고용 관련 지표 추이를 눈여겨봐 왔는데, 이번 지표를 통해 노동시장의 과열이 식고 있다는 사실이 확인됐기 때문이다.

미국 경기의 바로미터 역할을 하는 미국 공급관리협회(ISM) 제조업 구매관리자지수(PMI)의 둔화도 연내 금리 인하 가능성에 무게를 더하는 요소다. 지난 3일 발표된 5월 ISM 제조업 PMI는 48.7을 기록, 예상치(49.6)를 밑돌며 두 달 연속 하락세를 나타냈다. PMI는 50을 기준으로 50을 넘을 경우 확장을, 넘지 않을 경우 위축을 나타내는 만큼 미국의 제조업 경기가 둔화하고 있다는 의미다.

이에 매파적이던 5월 연방공개시장위원회(FOMC) 의사록 공개 이후 ‘9월 1회 인하’로 약화했던 연준 금리 인하 기대도 ‘9월과 12월 2회 인하’로 다시 강화되는 모습이다. 5일 미국 시카고상품거래소 페드워치(CME Fedwatch)에 따르면 연방기금금리 선물시장에서 평가한 연내 2회 금리 인하 확률은 40%로 지난달 29일(28.4%)보다 높아졌고, 같은 기간 연내 1회 인하 확률은 42.8%에서 32%로 낮아졌다.

고개 드는 디플레이션 우려

다만 이 같은 고용과 제조업의 동반 부진 지표가 미국의 디플레이션(경기 침체 속 물가 하락) 공포를 불러오면서 연준의 셈법도 복잡해졌다. 미국 경제가 ‘골디락스(뜨겁지도 차갑지도 않은 상태)’ 수준을 넘어 침체에 이르는 것 아니냐는 우려가 확산하고 있기 때문이다.

미국은 올 1분기까지만 해도 27개월 연속 4% 이하의 실업률과 1분기 평균 26만9,000개의 일자리 창출로 소비지출이 3% 이상 지속 증가하자 성장과 일자리 냉각보다는 물가 잡기에 총력을 기울여 왔다. 하지만 2분기에 접어들면서 일자리 증가가 반토막이 난 데다, 성장률도 급속도로 얼어붙으면서 이젠 인플레이션이 아닌 디플레이션을 걱정해야 하는 순간을 맞이하고 있는 것이다.

현재 포착되는 미국의 디플레이션 신호는 고용과 제조업 위축만이 아니다. 이는 미국 경제 전반에 걸쳐 나타나고 있다. 특히 주택 판매 시장에서의 경기 침체 신호가 뚜렷하다. 전미부동산중개인협회(NAR)에 따르면 4월 펜딩 주택 판매지수는 계절 조정 기준으로 전월보다 무려 7.7% 급감한 72.3을 기록했다. 전문가 예상치는 0.7% 감소였는데 고금리 부담으로 인해 감소폭이 크게 나타난 것이다.

미국 내에서 경제를 우려하는 목소리가 커지면서 그동안 경제를 떠받쳐온 소비도 급격히 냉각되고 있다. 최근 미시간대학이 발표한 5월 소비자심리 예비치는 67.4로, 전월 77.2에서 크게 하락했다. 이는 지난해 11월 이후 6개월 만에 가장 낮은 수준이자 2021년 이후 가장 큰 하락 폭으로, 각 가정의 살림살이에 대한 지속적인 인플레이션의 영향을 반영하는 동시에 물가와 실업률, 이자율 모두 앞으로 더욱 악화할 수 있다는 것을 시사한다.

애틀랜타 연방준비은행의 경제 성장률 전망에서도 경고가 드러난다. 지난 3일 애틀랜타 연은은 올해 2분기 국내총생산(GDP) 성장률 전망을 지난달 31일(연 2.7%)보다 대폭 줄어든 연 1.8%로 하향 조정했다. 이는 올해 들어 발표된 미국 2분기 GDP 전망 중 최저치로, 1%대의 저성장은 일자리 냉각과 소비 지출 위축이 현실화될 경우 제로 성장을 야기하고, 자칫하면 마이너스 성장으로 추락할 위험을 안고 있다는 점에서 우려가 커진다. 이런 가운데 시장은 오는 7일 발표 예정인 노동부의 ‘5월 비농업 고용보고서’에 주목하고 있다. 해당 보고서에서도 고용 둔화가 확인될 경우 금리 인하와 침체 우려 모두 더욱 강화될 전망이다.