CJ 현물출자로 리스크 덜어낸 CGV, 올리브네트웍스 ‘기업가치 뻥튀기’ 논란 족쇄 되나

물심양면 지원에도 장기 성과 못 내는 CGV, 관객 수도 '4분의 1' 수준

CJ올리브네트웍스 현물출자에 비판 쇄도, "기업가치 4,500억원은 너무 높아"

기업가치 뻥튀기 비판에 배당도 불투명, '소액주주 배려 부족' 목소리 확산

CJ그룹이 CGV 살리기에 나섰지만 이렇다 할 성과를 내지 못하고 있다. 영화사업의 구조적인 성장 한계를 우려하는 시선이 빗발친 탓이다. 유상증자 과정에서 각종 논란에 휩싸이기도 했다. 현물출자하기로 한 CJ올리브네트웍스의 기업가치를 과도하게 책정했다는 게 대표적이다. 1:1 합병에 가까운 출자 구조를 설정한 데 대해서도 소액주주를 배려하지 않았다는 목소리가 쏟아졌다.

흔들리는 CGV, 지난해 연간 흑자 기록했지만

10일 업계에 따르면 국내 영화 산업계의 상징 중 하나인 CGV가 크게 흔들리고 있다. 극장산업의 구조적인 성장 한계에 직면한 영향이다. CGV는 3년 넘게 적자 행진을 이어오고 있다. 손실 규모는 각각 2020년 3,887억원, 2021년 2,414억원, 2022년 768억원이다. 이에 CGV는 희망퇴직, 무급 휴직 등 강도 높은 구조조정을 통한 몸집 줄이기에 나섰지만, 지난해 1분기에도 141억원의 적자를 내면서 제대로 된 실적 개선을 이루지 못했다.

그나마 지난해 연간 실적에서 코로나19 팬데믹 이후 첫 연간 흑자를 기록하긴 했지만, 이 같은 뚜렷한 실적 개선마저도 주가에 온전히 반영되지 않았다. OTT가 극장을 대체하기 시작하면서 극장산업에 대한 시장의 기대감이 뚝 떨어진 탓이다. 실제 극장을 찾는 관람객도 상당히 줄었다. 영화관입장권 통합전산망(KOBIS)에 따르면 지난해 1~5월 영화관 관객 수는 총 1,163만1,935명이었는데, 이는 2019년 동기간(4,693만3,590명)의 4분의 1 수준이다.

부채비율 관리 나선 CJ그룹, 정작 CJ도 자금 여력↓

이에 모기업 CJ는 우선 CGV의 부채비율 관리에 집중하는 모양새다. 앞서 CJ는 제3자 주주배정 유상증자를 통해 지난해 현금 4,150억원을 CGV에 조달한 바 있다. 지난 3일엔 CJ가 CJ올리브네트웍스 지분 100%를 CGV에 현물출자하는 제3자 유상증자에 대해 법원의 인가를 받기도 했다. 이에 따라 CGV는 4,444억원 규모의 자본 확충이 가능해졌다.

두 차례에 걸친 유상증자로 자본이 확충되면서 1,100%에 달하던 부채 비율도 크게 개선될 전망이다. CJ CGV의 부채비율은 지난해 말 1,123%에서 올 1분기 806%로 대폭 줄었다. 자본 확충 리스크를 상당 부분 덜 수 있게 된 셈이다. 이에 대해 CGV 관계자는 “이번 자본 확충으로 부채비율이 낮아지고 향후 신용평가에 긍정적으로 작용하면서 자금조달 시 이자 부담이 낮아지는 연쇄효과를 기대할 수 있다”고 강조했다.

이에 주가도 상승세를 이뤘다. 지난해 말 4,670원까지 떨어졌던 주가는 현물출자 당일 장 중 한때 6,090원까지 상승했다. 다만 상승세가 장기간 지속되진 않았는데, 이는 대규모 신주 발행에 따른 주주가치 희석이 상승 여력을 제한한 영향으로 풀이된다. CGV는 CJ올리브네트웍스 지분 100%를 현물출자 받는 대가로 올리브네트웍스의 주주인 CJ에 4,314만7,043주의 신주를 발행해야 한다. 투자자 입장에선 여전히 리스크가 잔존해 있단 의미다.

유상증자 과정에서 우려의 목소리가 나온 것도 투자를 위축했단 평가다. 지난해 CJ가 유상증자를 진행할 당시 일반주주가 소화해야 할 유상증자 규모는 총 5,100억원에 달했다. 대주주의 참여율이 저조했던 탓도 있지만, 근본적인 원인은 CJ의 여력 부족이었다. CJ는 2020년부터 유상증자 참여(937억원), 신종자본증권 취득(2,000억원) 등으로 CGV를 지원해 왔다. 더군다나 최근엔 미래성장동력 확보를 위해 투자 기조도 확대하고 있다. CJ의 여력이 충분치 못한 이유다.

재무지표를 감안해도 자금이 여유롭다 보긴 어렵다. 연결 기준 CJ의 총차입금 규모가 수년간 증가하는 추세를 보이고 있기 때문이다. CJ의 차입금 규모는 2020년 말 16조1623억원, 2021년 말 16조6,998억원, 2022년 말 19조8,666억원까지 늘었다. 순차입금으로 보더라도 2020년 13조원, 2021년과 2022년 각각 15조원에 달했다. 부채 비율 역시 2021년 154.8%, 2022년 172%, 2023년 1분기 173%를 기록했고, 차입금 의존도 또한 2021년 39.8%, 2022년 41.2%, 2023년 1분기 42.2%로 증가세를 보였다. CJ가 현금 대신 자회사 지분 현물출자에 나선 것도 투자금과 부채가 확대되는 상황을 감안한 결과로 해석된다.

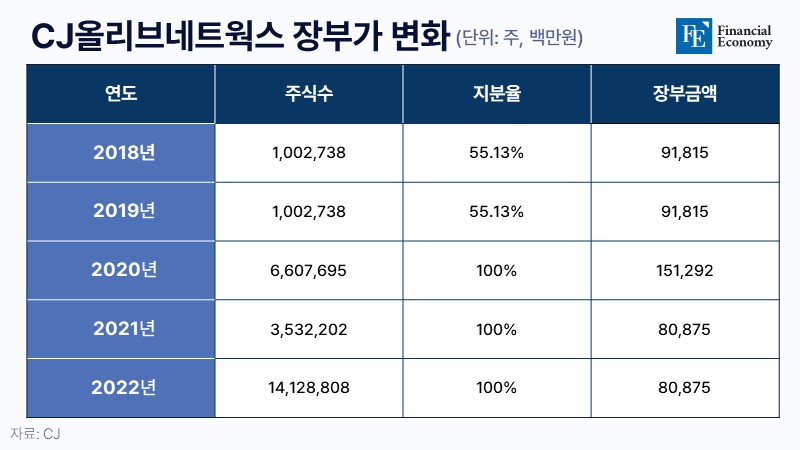

문제는 현물출자하기로 한 CJ올리브네트웍스에 대해서도 부정적 의견이 나오고 있단 점이다. 기업가치 책정이 과도하다는 게 골자다. 앞서 CJ그룹과 회계법인은 CJ올리브네트웍스 지분 100%에 대한 가치를 4,500억원으로 책정했다. 그러나 시장에선 “올리브영과 광고 사업 부문을 떼어내고 현재는 계열을 대상으로 한 시스템통합(SI) 사업 등을 위주로 하고 있는 상황에서 가치를 4,500억원으로 책정한 건 지나치다”는 목소리가 쏟아진다. 기업가치를 4,500억원으로 반영할 경우 2022년 12월 말 기준 장부가액(809억원) 대비 가치가 5.6배 폭증한다는 점도 비판에 무게를 더한다.

주주들도 볼멘소리, “소액주주가 지나치게 불리한 구조”

주주들 사이에서도 불만이 팽배하다. CGV의 대규모 자본 조달이 일반주주에 불리한 구조라는 평가가 나온 탓이다. 통상 기업 정상화를 위해선 현물보단 현금이 유리한 지점이 많다. 부채 상환 등 재무구조 개선에 나설 때 현금이 좀 더 활용하기 편하고, 잔여 자금을 통해 새롭게 인수합병(M&A)을 시도하는 등 미래 먹거리 투자에도 본격적으로 나설 수 있기 때문이다.

CGV가 현물(CJ올리브네트웍스 지분)을 활용할 수 있는 방안은 배당 정도다. CJ올리브네트웍스는 2021년, 2022년 CJ에 100억원 규모를 배당한 바 있다. CGV 산하로 옮겨진 후에도 이전 배당 규모를 이어간다면 CGV의 4,500억원 규모 CJ올리브네트웍스 자산으로 올릴 수 있는 수익률은 2.2%가량이다.

그러나 CJ올리브네트웍스가 기업가치 뻥튀기 논란에 휩싸이면서 배당에도 비상등이 켜졌다. 핵심 사업부(올리브영) 분할 이후 매출액과 수익성이 꾸준히 역성장을 보이고 있기도 하다. 실제 2017년과 2018년 각각 1조8,228억원, 2조840억원에 달했던 매출은 CJ올리브영 분사 직후인 2019년, 2020년 4,000억원대로 줄었고, 영업이익 규모 역시 2017년 912억원, 2018년 826억원, 2019년 452억원, 2020년 408억원으로 크게 하락했다. 수익성(영업이익률)도 기존 9%대에서 5%로 악화했다. 이전 수치를 기반으로 도출한 수익률 2.2%의 실현 가능성이 불투명해졌단 의미다.

사실상 1:1 합병에 가까운 출자 구조도 소액주주에 불리한 지점이다. 100% 자회사는 무늬만 자회사일 뿐 여러 측면에서 한 회사와 다를 바 없기 때문이다. 예컨대 향후 CGV가 CJ올리브네트웍스를 흡수합병하더라도 100% 자회사인 만큼 CGV는 합병 대가를 지불할 필요가 없다. 주주총회를 비롯한 각종 의사결정 역시 모회사인 CGV를 중심으로 빠르고 간소하게 진행될 수 있다. 이와 관련해 증권업계 관계자는 “CGV의 2023년 3월 기준 자기자본은 3,566억원이고 CJ올리브네트웍스의 자기자본은 2022년 말 기준 약 1,400억원”이라며 “이런 차이가 있는데 1:1 비율로 가격을 책정했다는 측면에서 일반주주들의 반발을 살 여지가 있다”고 설명했다.