PEF, 시장 불확실성에 보수적 투자 집행 ‘7년 만에 투자 감소’

국내 PEF 투자, 전년 대비 11.9% 하락

'고금리 쇼크'에 조달 난항, 투자 주저

드라이 파우더 37.5조, 전년비 33%↑

지난해 국내 사모펀드(PEF) 투자 규모가 7년 만에 감소한 것으로 나타났다. 고금리, 고물가, 고환율 등 ‘3고(高)’ 영향에 따라 인수자금 조달이 여의치 않은 것 등이 겹친 결과다. PEF 투자가 움츠러들면서 기업 사업 재편 등이 더뎌지고 있다는 지적도 나온다.

팔리지 않은 매물, 움츠러든 PEF

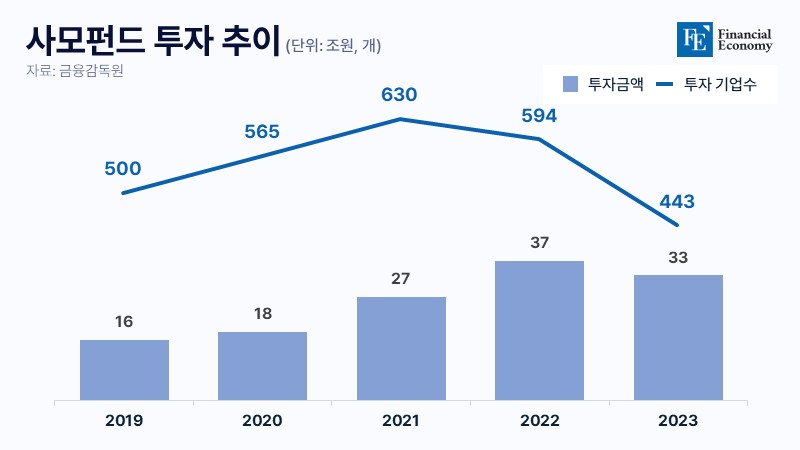

25일 금융감독원이 발표한 ‘2023년 기관 전용 PEF 동향 및 시사점’에 따르면 지난해 국내 PEF는 기업 443곳에 32조5,000억원을 투자한 것으로 파악됐다. 이는 2022년 투자액인 36조9,000억원(기업 594곳)보다 11.9% 감소한 수치다. PEF 투자가 줄어든 것은 브렉시트(영국의 유럽연합 탈퇴)로 세계 금융시장이 위축된 2016년 이후 7년 만이다.

세부적으로 살펴보면 PEF의 국내 투자는 지난해 28조5,000억원으로 전년에 비해 11.8%(3조원) 증가했다. 같은 기간 해외 투자는 4조원으로 64.9%(7조4,000억원) 줄었다. PEF 운영사 MBK파트너스가 임플란트 업체 오스템임플란트를 2조5,000억원에 사들인 것이 가장 큰 거래였다.

추가 투자여력을 나타내는 미집행 약정액(드라이 파우더)도 37조5,000억원으로 전년(28조2,000억원) 대비 9조3,000억원(33.0%) 증가했다. 2023년 중 투자회수액은 18조8,000억원이었다. 투자회수 단계별로 보면 중간회수(배당 등) 8조원(42.6%), 최종회수(인수합병 등) 10조8,000억원(57.4%) 등이다.

지난해 PEF 투자가 줄어든 데는 고금리, 고물가, 고환율 등 3고가 복합적으로 작용했다. 특히 고금리 환경이 이어지면서 인수금융 조달이 여의찮았다. 보유 자산이 팔리지 않은 것도 신규 투자를 억제한 요인으로 꼽힌다. MBK파트너스가 2015년 9월 영국 유통업체 테스코로부터 7조2,000억원을 들여 인수한 홈플러스가 대표적이다. 홈플러스는 2021년부터 지난해까지 3년 연속 영업손실 행진을 이어간 탓에 투자자들에게 줄곧 외면받고 있다. 국내 PEF 운용사인 IMM프라이빗에쿼티(IMM PE)가 2017년 4,000억원가량에 사들인 화장품업체 에이블씨엔씨도 매각에 난항을 겪고 있다. 에이블씨엔씨의 시가총액은 2017년을 정점으로 매년 줄어들어 현재 2,600억원대에 머물러 있다.

PEF 약정액 6년 만에 첫 분기 감소, 고금리 장기화 영향

지난해 4분기 기관 전용 PEF 총 약정액도 감소한 것으로 나타났다. 이는 2017년 4분기 이후 6년 만에 처음이다. 금융감독원의 기관전용 사모집합투자기구 현황 자료에 따르면 지난해 말 PEF 총 약정액은 136조4,410억원으로 집계됐다. 직전 분기에 비해 1.68% 줄어든 수치로, 지난해 4분기 약 3조7,000억원의 신규 자금이 모집됐지만, 그 이상 금액이 펀드 청산 등으로 줄어 총약정액을 끌어내렸다. 4분기 신규 자금 모집액은 직전 분기(3조3,000억원)보다 많았으나, 각각 5조원을 넘겼던 1·2분기에는 못미쳤다. 앞서 저금리 호황이 절정에 달했던 2021년 4분기 8조원대의 자금이 몰리며 전 분기 대비 7.6% 상승률을 보인 것과는 대조된다.

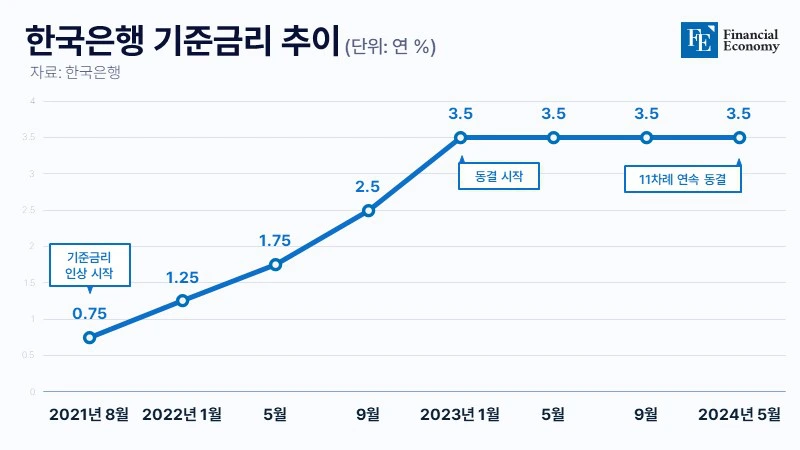

지난해 4분기 PEF 총 약정액이 감소세로 돌아선 것 역시 국내외 고금리 환경이 길어지고 있어서다. 한국은행은 지난해 1월 기준금리를 15년 만에 최고치인 3.5%로 인상한 뒤 이를 지속 유지하는 중이다. 미국 연방준비제도(Fed·연준)도 20여 년 만에 가장 높은 수준인 5.5%의 기준금리를 1년 가까이 가져가고 있다. 이같은 고금리 장기화는 PEF에 돈을 대는 기관투자자의 지갑을 닫게 하는 요인이다. 기관투자자의 요구 수익률은 높아지는 반면, PEF 운용사가 낮은 금리에 부채를 끌어와 투자 수익률을 높이는 것을 어렵게 만들기 때문이다.

수혈 끊긴 美 PEF 업계, ‘좀비펀드’ 증가

미국 PEF 업계의 사정도 크게 다르지 않다. 시장조사업체 프레킨에 따르면 2015년 이후 신규 바이아웃(경영권 인수) 펀드를 결성하지 못한 운용사는 645개사에 이른다. 신규 펀드를 결성하지 못한 채 기존 펀드만 운용하고 있는 ‘좀비 펀드’가 증가한 것이다. 일반적으로 PEF의 수명은 평균 12년을 밑돈다. 이에 대해 토드 밀러 제프리스파이낸셜 그룹 PEF 책임자는 “지난 5년간 새로운 펀드를 조성하지 않았다면 좀비 펀드로 전락할 위험이 크다”며 “PEF 운용사는 지속 가능한 성장을 위해서라도 새로운 펀드를 결성해야 한다”고 강조했다.

블룸버그통신이 미국 내 주요 10개 퇴직연금 포트폴리오를 분석한 결과를 보면 포트폴리오 총액에서 2009년 이전에 결성된 PEF가 차지하는 비중은 약 4%로, 900여 개 펀드에 총 68억 달러(약 9조5,000억원)가 묶여있었다. 이 중 일부 펀드의 경우 결성 일자가 1990년대로 거슬러 올라간다. 30년 가까이 자산을 매각하지 못한 채 운용만 하고 있는 셈이다.

PEF 업계에서 좀비펀드가 나타난 배경에는 자본시장 침체가 있다. 고강도 통화 긴축 정책으로 인해 유동성이 줄어들게 되자 PEF 운용사에 대한 출자도 감소한 것이다. 여기에 차입 비용이 상승하면서 인수합병(M&A)이 위축돼 PEF가 보유한 자산도 매각하기 어려워졌다. 이렇다 보니 신규 자본을 조달하지 못한 운용사는 자산을 붙든 채 운용보수만 챙기는 현상이 확산했다.

실제 좀비 펀드가 처음 나타난 시점은 2008년 글로벌 금융위기였다. 바이아웃 펀드 운용사들이 기관투자자가 제시한 출자 입찰에서 줄줄이 낙마하자 자본금 수혈이 끊겼다. 자본시장 침체로 인해 수익성을 보장할 수 없어서다. 결국 미 증권거래위원회(SEC)가 운용 보수에 대한 중재에 나서며 일단락됐다. 문제는 올해도 나아질 기미가 보이지 않는다는 점이다. 전문가들은 올해 PEF 업계 상황이 더 악화됐다고 우려한다. 자본시장이 냉각함에 따라 연기금 등 기관투자자의 운용사 심사 기준이 더 엄격해졌기 때문이다. 수익성을 유지하기 위해선 검증되지 않은 운용사에 출자할 수 없다는 인식이 확산한 결과다.