위탁매매 수익 부진에 부동산 PF 부담까지, 결국 예탁금 이용료 깎는 증권사들

신한투자증권 예탁금 이용료율 평잔 50만원 이상 연 0.85%→0.10%

중소형 증권사 수탁수수료 수익 5.3% 감소, 하반기 수익은 더 줄어들 수도

부동산 PF 연체율 17.5%, 저축은행 11.2%보다 높아

국내 주요 증권사들이 투자자 예탁금 이용료를 낮추기 시작했다. 위탁매매(브로커리지) 실적 비율이 낮아지고 있는 데다 하반기 수익 전망에도 먹구름이 낀 영향으로 풀이된다.

증권사 예탁금 이용료 하락

19일 금융투자업계에 따르면 한국투자증권, NH투자증권, 삼성증권, KB증권, 키움증권 등 종합금융투자사업자들의 연결 기준 상반기 순이익 성장률은 대체로 작년 동기 대비 두 자릿수대를 기록했다. 한국투자증권은 상반기 순이익이 작년 동기 대비 64.9% 증가한 7,109억원을 기록해 업계 1위를 차지했다. 한국투자신탁운용·한국투자밸류자산운용 등 자회사들의 실적과 배당금을 제외해도 상반기 순이익은 5,362억원으로 지난해 대비 83.0% 늘었다. 이외 NH투자증권의 상반기 순이익은 전년 대비 15.2% 증가한 4,227억원을 기록했으며, 같은 기간 삼성증권(26.4% 증가·5,110억원)·KB증권(50.4% 증가·3,795억원)·키움증권(12.0% 증가·4,770억원) 등도 순이익이 크게 늘었다.

다만 투자자에게 지급하는 예탁금 이용료는 오히려 줄었다. 지난 4∼5월 시장금리가 하락했거나 기준금리 인하를 앞두고 있다는 이유에서다. 예탁금 이용료는 증권사가 고객으로부터 예탁받은 금액을 이용하는 대가로 지급하는 이자다. 증권사는 고객의 예탁금을 한국증권금융에 맡기고 증권금융은 자금을 운용해 얻은 이익을 증권사에 배분한다. 이 수익 중 일부를 투자자에게 돌려주는 게 예탁금 이용료다.

신한투자증권은 지난 6월부터 평균 잔액 50만원 미만 계좌의 예탁금 이용료율을 기존 연 0.85%에서 연 0.10%로 낮췄다. 평잔 50만원 이상의 경우 연 1.05%에서 연 1.00%로 변경했다. KB증권의 경우 지난 4월 평잔 100만원 이상의 예탁금 이용료율을 기존 연 1.06%에서 연 1.02%로 내렸다. 지난 1월 1.06%로 인상한 지 3개월 만이다. SK증권도 4월 15일 이용료율을 기존 연 1.02%에서 0.98%로 하향했다고 밝혔고, DB금융투자 역시 같은 날 예탁금 100만원 이상 이용료율을 기존 연 0.6%에서 0.55%로 낮춘다고 고지했다.

위탁매매 실적 부진, 하반기 전망도 부정적

이처럼 국내 증권사들이 예탁금 이용료율을 거듭 낮추는 건 위탁매매로 인한 실적 비율이 낮아지고 있어서다. 금융투자협회에 따르면 중소형 증권사 15곳의 올해 상반기 수탁수수료 수익은 총 4,608억원으로 전년 동기(4,868억원)보다 5.3% 줄었다. 증권사별로 보면 교보증권과 한화투자증권의 수탁수수료는 639억원, 531억원으로 전년 동기 대비 각각 10.1%, 27.9%씩 감소했고, 이베스트투자증권은 406억원으로 13.2% 줄었다. 이 외에 DB금융투자(-3.0%), SK증권(-2.7%), BNK투자증권(-21.1%), 다올투자증권(-12.5%), 유화증권(-46.8%) 등도 수익이 줄었다.

위탁매매 실적 부진 상황은 코로나19 팬데믹 당시 지표를 봐도 확인할 수 있다. 팬데믹으로 위탁매매가 어느 때보다 활발히 이뤄진 2020년 시기에조차 위탁매매로 인한 수익 비중은 적정 수준을 벗어나지 않은 것이다. 업계에 따르면 2020년 미래에셋대우의 수익 비중은 운용수익이 39.1%(9,170억원) 가장 높았고 △위탁매매 수수료 32.1%(7,530억원) △기업금융 수수료 11.5%(2,689억원) △금융상품판매 수수료 9.2%(2,150억원) △이자손익 8.1%(1,897억원) 등이 그 뒤를 이었다.

더군다나 올해 하반기엔 위탁매매 수익이 더 부진할 수 있단 전망이 나오고 있다. 미국발 경기 침체와 중동전쟁 확산 우려, 엔캐리 트레이드 청산 가속 등으로 국내 증시가 내림세를 보였기 때문이다. 실제 한국거래소에 따르면 코스피 지수는 지난달 19일 2,795.46(종가 기준)으로 2,800대가 무너진 후 우하향하고 있다. 증시가 하락하는 방향으로 움직이면 장기적으로 투자심리가 위축돼 거래대금이 감소할 가능성이 높다는 게 전문가들의 설명이다.

부동산 PF 대손충당금 적립도 부담

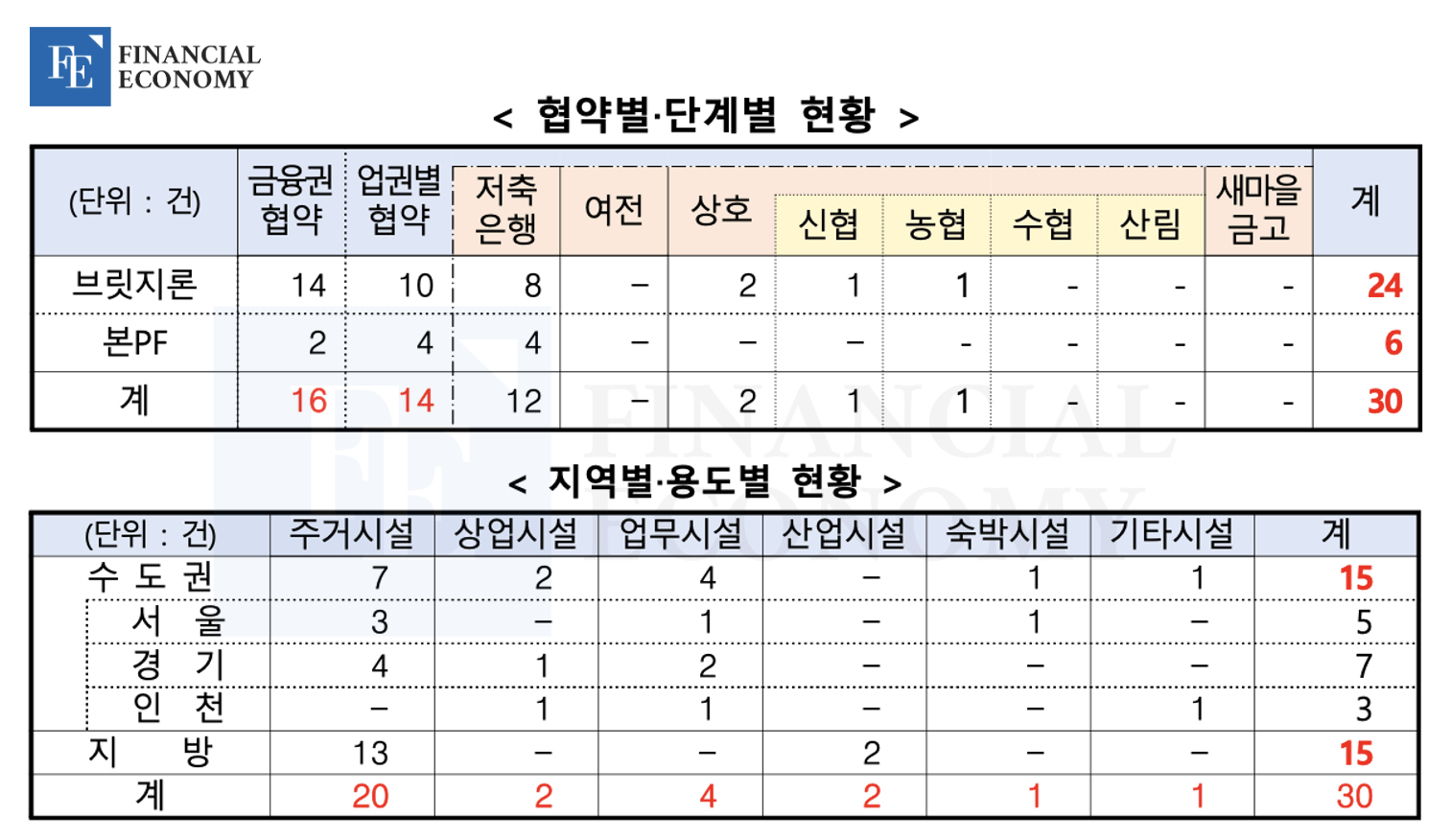

부동산 프로젝트파이낸싱(PF) 부실로 증권사 전반이 흔들리고 있단 점도 부담이다. 금융 당국에 따르면 올해 3월 말 기준 증권사의 부동산 PF 대출 연체율은 17.5%로, 금융업권 중 가장 높은 것으로 집계됐다. 이는 부실 위험이 크다고 알려진 저축은행(11.2%)보다도 높은 수준이다. 금융권 전체 연체율 3.5%와 비교하면 차이가 더욱 크게 벌어진다.

증권사의 부동산 PF 대출 연체율이 급등한 건 부동산 위기론이 불거진 직후다. 지난 2020년~2021년 말 3%대 수준이던 연체율은 2022년 말 10.3%로 두 자릿수로 뛰었고, 이후 △지난해 3월 말 15.8% △지난해 6월 말 17.2% △지난해 9월 말 13.8% △지난해 말 13.7% 등으로 두 자릿수대를 유지했다. 올해 3월 말 기준 연체율은 직전 분기 대비 3.8%p 상승한 수준이다.

상황이 이렇다 보니 부동산 PF 관련 대손충당금 적립으로 실적이 짓눌리는 증권사도 다수 포착되는 모양새다. 대표적으로 다올투자증권은 올해 상반기 324억원의 영업손실을 내며 217억원의 순손실을 봤다. 1년 전과 견줘 영업손익과 순손익이 크게 악화했고, 지난해 말 대비 자기자본도 355억원 쪼그라들었다. 현대차증권의 경우 상반기 영업이익과 순이익이 전년 동기 대비 각각 38.49%, 42.33% 감소했고, 한화투자·비엔케이(BNK)투자 등도 2분기에 적자 전환했다. 증권사 입장에선 예탁금 이용료를 높이기 어려운 상황이란 의미다.