파두 사태·사기 상장 논란에 상장 문턱 높인 거래소, IPO 상장예비심사 철회 기업↑

심사 요건 추가한 한국거래소, IPO 문턱 확 높아졌다

오너 엑시트 수단으로 전락한 프리 IPO, 주가 '반짝 상승' 후 폭락하기도

주관사 법적 책임 강화 수순, 거래소 책임론 확산 우려 사전 차단한 듯

IPO(기업공개) 시장 분위기가 빠르게 식고 있다. 한국거래소 이사장 변경 이후 상장의 문턱이 부쩍 높아진 탓이다. 여기에 지난 6월 한국거래소가 심사 적체 해소를 위한 방안을 제시한 만큼 IPO 시장 침체기는 더욱 심화할 것으로 전망된다. 상장 적격성이 부족하단 판단이 더 빠르게 나올 가능성이 높아져서다.

IPO 심사 철회 잇따라, 심사 요건 강화가 원인

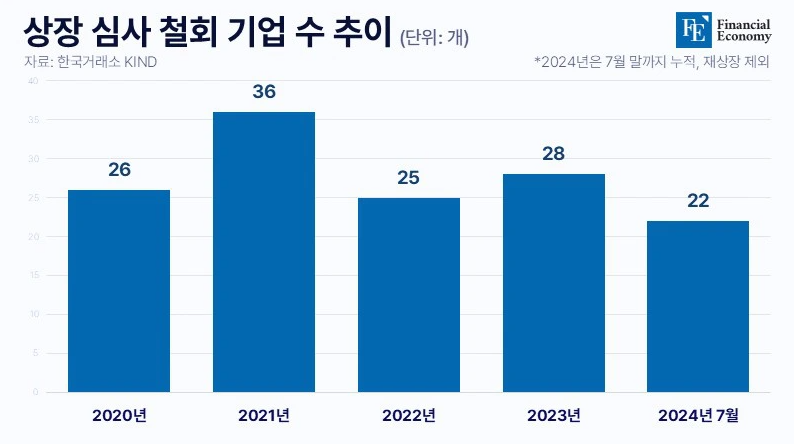

29일 금융투자업계에 따르면 최근 증시 입성을 목표로 IPO에 나섰던 기업들의 심사 철회가 잇따르고 있다. 한국거래소 기업공시채널 카인드(KIND)에 따르면 지난 1월부터 7월까지 7개월간 총 22곳 기업이 상장예비심사 청구 후 심사 진행 과정에서 철회를 선택했다. 지난해 동기간 13곳 기업이 철회를 선택했던 것과 비교해 2배 가까이 늘어난 수치다. 여기에 한국거래소의 심사 미승인 6곳까지 포함하면 올해 들어 상장예비심사의 문턱을 넘지 못한 기업은 총 28곳에 달한다.

기업들의 잇따른 상장 심사 철회 결정 뒤엔 한국거래소의 심사 강화 기조가 자리하고 있다. 앞서 한국거래소는 지난해 ‘파두 사태’에 대한 책임론으로 한차례 홍역을 앓은 바 있다. 파두의 2분기 매출이 5,900만원에 그치는 등 상장 추진 당시 제시한 전망치(연 1,202억원)에 미치지 못하자 한국거래소가 상장 전 검증을 부실하게 한 것 아니냐는 지적이 이어진 것이다.

올해 정은보 한국거래소 이사장이 취임하면서 상장 심사가 더 깐깐해지기도 했다. 정 이사장은 금융감독원장 출신으로, 그는 내부 회의 취임 일성으로 “상장 시 문제가 없게 하라”는 말을 전한 것으로 알려졌다. 강경 기조를 직접 내비친 셈이다. 이에 한국거래소는 정 이사장 취임 이후 심사 요건을 강화하기 시작했다. 실적 전망은 물론 지분 구조 변동에 따른 투자자 위험까지 살피겠다고 나선 것이다. 한국거래소가 지난 6월 클라우드 서비스 업체 이노그리드의 심사 승인을 취소한 것도 이 같은 기조가 유지된 결과로 풀이된다.

프리 IPO에 ‘사기 상장’ 비판 목소리 확산

심사 철회 기업 수는 앞으로 더욱 증가할 전망이다. 지난 6월 27일 한국거래소가 ‘상장예비심사 지연 해소를 위한 방안’을 제시해서다. 심사 적체를 해소하겠단 취지지만, 상장 적격성이 부족하다는 판단을 더 빠르게 내릴 가능성이 커졌다는 관측이 나온다. 실제 최근 IPO 추진 기업들의 상장예비심사 청구 후 자진 철회까지 걸리는 시간이 눈에 띄게 줄었다. 특히 7월 들어 심사 철회를 택한 3곳 기업 모두 상장예비심사 청구 이후 철회까지 4개월이 채 걸리지 않은 것으로 집계됐다.

이처럼 한국거래소 차원의 규제가 거듭 강화된 건 그간 중소·중견기업들의 상장 전 지분투자(프리 IPO)를 두고 비판의 목소리가 적지 않았기 때문이다. 특히 프리 IPO가 오너들의 엑시트(자금 회수) 방안으로 전락했단 지적이 많았다. 상장 가능성을 공론화해 기업가치를 높이고 비싼 값에 구주를 매각하는 방식이 횡행한 영향이다. 통상 상장 밑 작업 과정에서 입소문을 타면 구주 매입을 위한 투자자들이 몰려 비싼 가격에 구주를 매각할 수 있다.

문제는 이 과정이 시장 교란 행위에 가깝다는 점이다. 지분 가치를 올리기 위해 상장 가능성은 시장에 미리 알려야만 해서다. 법적 위반 소지가 없다고 하더라도 일반 투자자와 정보 비대칭성을 의도한다는 지점에서 도의적 책임을 피하기 어렵다.

신규 상장사의 주가가 상장일 ‘반짝 상승’을 이룬 뒤 폭락하는 사례가 거듭 나오고 있단 점도 비판 대상이다. 지난해 6월 주식시장에 입성한 66개 상장사를 보면 이 중 56개사가 공모가 대비 상장 당일(종가 기준) 주가가 올랐지만, 48개사(72.7%)는 상장 당일 종가를 유지하지 못하고 이내 하락장을 맞았다. 지난해 12월 상장한 블루엠텍은 공모가 1만9,000원에서 출발해 상장 당일 종가 5만1,000원을 달성했으나 28일 종가 기준 18,550원까지 하락했다. 상장 첫날 가격이 치솟은 DS단석 역시 지금은 상장 첫날 종가(40만원)의 상당 부분을 반납하고 89,500원까지 급락했다. 시장에서 ‘사기 상장’이라는 지적이 거듭 쏟아지는 이유다.

‘공모가 거품’ 관련 소송 잦은 미국, 국내서도 주관사 법적 책임 커져

한편 미국에선 상장 직후 ‘공모가 거품’ 논란이 일어나면 송사에 휘말리는 경우가 잦다. 실제로 페이스북의 경우 2012년 5월 공모가 38달러에 상장했으나 그해 9월 주가가 17.55달러까지 폭락하자 “상장 전부터 공모가가 지나치게 높았다”는 비판을 받았다. 공모가 기준 주가수익비율(PER)이 74배로 구글(18.2배), 애플(13.6배)보다 높았기 때문이다.

이에 당시 투자자들은 IPO 주관사인 모건스탠리, 골드만삭스, JP모건과 페이스북에 소송을 걸었다. 주관사들이 공모 전 페이스북의 이익 전망이 내려갈 것이라는 정보를 일부 기관투자자들에게만 공유됐다는 이유에서다. 소송 결과 페이스북은 2018년 2월 3,500만 달러(약 376억원)를 지불하고 투자자들과 합의한 것으로 알려졌다.

미국 차량공유업체 리프트도 2019년 IPO 투자설명회에서 미국 시장 점유율 39%를 부풀려 상장한 뒤 주가가 17% 폭락하자 집단 소송에 직면한 바 있다. 이어 지난해 12월 미국 주식거래 플랫폼 로빈후드도 IPO 당시 암호화폐 수익 성장이 둔화하고 있단 점을 사전에 공지하지 않은 채 상장했다가 주가가 50% 이상 급락하자 소송이 제기됐다.

이런 가운데 최근엔 국내에서도 주관사들의 법적 책임이 커지고 있다. 중국 섬유회사 고섬의 분식회계로 상장폐지된 사건에 대해 증권사들에도 책임이 있다는 판결이 나오면서다. 고섬은 2011년 상장한 지 두 달 만에 분식회계로 거래가 정지된 바 있다. 상장 당시 증권신고서에 기초자산의 31.6%가 현금과 현금성 자산이라고 기술돼 있었지만 실제론 극심한 현금 부족 상태에 시달리고 있었기 때문이다. 이로 인해 상폐 전 정리매매를 위해 거래가 재개됐던 2013년 9월 24일 하루에만 주가가 74.3% 폭락하면서 주식 투자자들은 대규모 손실을 봤다.

당시 금융위원회는 재무 상태를 제대로 확인하지 않고 상장했다며 미래에셋증권과 한화투자증권에 과징금 20억원을 부과했다. 이에 증권사 측은 과징금 부과 취소 소송을 제기했으나, 지난 2022년 4월 결국 원고(증권사) 패소 판결이 확정됐다. 이와 관련해 금융투자업계 전문가들은 이 같은 흐름이 거래소 입장에서도 부담일 수밖에 없다고 설명한다. 향후 기업을 넘어 거래소에까지 책임을 묻는 이들이 나타날 가능성이 있어서다. 한국거래소가 기술특례 기업 심사와 일반 기업 심사를 분리 처리한 뒤 심사 요건을 강화하고 나선 것도 책임 소재 논란에 따른 부담을 벗겠단 취지로 보인다.