국내 ’10대 그룹’ 투자 줄인 국민연금, 해외 투자 늘리며 수익성 확보에 박차

삼성·SK 등 국내 주요 종목 투자 비중 나란히 줄인 국민연금

국내 주식 대비 수익률 높은 해외 자산 투자 확대

"연기금 역할 중요한데" 정부 밸류업 프로그램, 공회전 우려

국민연금이 국내 10대 그룹주에 대한 투자를 줄인 것으로 나타났다. 국내 증시 투자 비중을 줄이고, 수익률이 높은 해외 자산 투자 규모를 늘리며 수익성 확보에 총력을 기울이는 양상이다. 시장에서는 이 같은 국민연금의 행보가 국내 증시 수급에 차질을 빚고, 정부 ‘밸류업 프로그램’의 취지에 역행할 수 있다는 우려의 목소리가 나온다.

국민연금, 국내 10대 그룹 투자 줄였다

3일 재벌닷컴이 국민연금 기금운용본부의 ‘국내 주식 투자 현황’을 분석한 결과에 따르면, 국민연금의 국내 주식 자산군에서 10대 그룹이 차지하는 비중은 2020년 말 67.51%에서 지난해 말 64.96%까지 줄었다. 평가액은 118조1,890원에서 95조1,660억원으로 감소했다.

국민연금의 투자 비중이 가장 크게 줄어든 곳은 삼성이었다. 국민연금은 이 기간 전체 국내 주식투자 중 삼성그룹 투자 비중을 38.7%에서 33.05%로 낮췄으며, 특히 삼성전자의 비중을 29.52%에서 23.29%로 크게 줄였다. 이에 따라 국민연금의 삼성전자 지분은 10.69%에서 7.28%까지 쪼그라들었다. SK그룹의 투자 비중 역시 지난 3년간 9.41%에서 8.99%로 감소했다. 지주회사인 ㈜SK 지분율을 8.24%에서 7.04%로 낮추고, SK텔레콤, SK하이닉스, SK이노베이션 등 주요 계열사 지분율을 3%p 이상 줄인 결과다. 이외로도 롯데그룹의 비중은 1.02%에서 0.98%, GS그룹은 0.5%에서 0.43%, 농협그룹은 0.18%에서 0.13%로 하락했다.

반면 계열사를 신규 상장하거나 주가가 오른 그룹의 경우 투자 비중이 늘어난 것으로 확인됐다. 국민연금의 현대차그룹 투자 비중은 6.77%에서 7.14%로 올랐다. 핵심 계열사인 현대차, 기아, 현대모비스의 지분율이 3%가량 감소했음에도 불구하고 주가가 큰 폭으로 오르며 투자 비중이 확대된 것이다. 포스코그룹에 대한 지분은 1.86%에서 3.3%로 늘었으나, 핵심 회사인 POSCO홀딩스의 국민연금 지분율은 11.75%에서 6.38%로 줄었다. LG그룹 비중은 LG에너지솔루션 상장의 영향으로 7.32%에서 7.8%로 상승했다.

국민연금의 해외 투자 확대

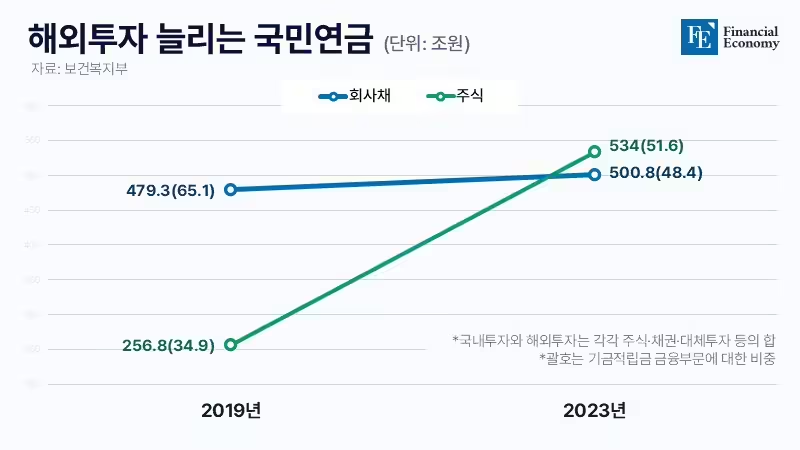

국내 주요 기업 투자 비중을 줄인 국민연금은 해외로 투자처를 이관했다. 국민연금기금운용본부에 따르면 국민연금이 주식·채권·대체투자 등 해외 자산에 투자한 규모는 2019년 256조8,000억원에서 지난해 12월 말 기준 534조원으로 277조2,000억원 급증했다. 매년 해외자산 규모가 70조원 불어난 셈이다. 해외 투자 금액이 전체 운용 자산에서 차지하는 비중도 같은 기간 34.9%에서 51.6%로 확대됐다.

국민연금이 국내 투자를 축소하고 해외로 눈을 돌리는 것은 해외 자산 수익률이 월등히 높기 때문이다. 국민연금 기금운용본부에 따르면 국민연금 제도가 도입된 1988년부터 지난해까지 해외주식 평균 수익률은 11.04%로 국내주식 수익률(6.53%) 대비 두 배 가까이 높다. 지난해 국민연금 재정추계전문위원회 발표에 따르면 기금 운용 수익률이 1%포인트 상승할 때 기금 고갈 시점은 5년 뒤로 연기된다. 기금 고갈 방지를 위해 노력해야 하는 국민연금 입장에서는 해외 투자를 늘릴 수밖에 없는 상황인 셈이다.

이에 최근 국민연금은 외화 선조달 한도를 늘리며 본격적인 해외 투자 확대를 시사했다. 국민연금기금운용위원회(이하 기금위)는 지난달 26일 정부서울청사에서 개최된 ‘2024년도 제6차 회의’에서 외화 선조달 한도를 현행 월 한도 10억 달러에서 분기별 60억 달러(월 30억 달러, 일 1억5,000만 달러)로 상향하는 내용을 보고받았다. 외화 선조달은 국민연금이 해외 투자 시 필요한 외화를 분산 매수해 외환시장에 미치는 영향을 최소화하는 제도다. 확대된 선조달 한도는 이달부터 적용된다.

“밸류업은 어쩌나” 시장 우려

다만 시장에서는 국민연금의 해외 투자 확대 행보에 대한 우려의 목소리가 적지 않다. 국민연금은 국내 주요 상장사의 대규모 지분을 보유한 ‘큰손 투자자’다. 국민연금의 투자 움직임이 한국 자본 시장에 막대한 영향을 미친다는 의미다. 국민연금이 한정된 재원에서 해외 투자 비중을 지속적으로 늘릴 경우, 국내 주식 투자 비중이 상대적으로 줄어들며 국내 증시 수급에 차질이 빚어질 위험이 있다.

일부 전문가들은 국민연금의 국내 증시 비중 축소로 인해 정부의 밸류업 프로그램이 동력을 잃을 수 있다고도 우려한다. 익명을 요구한 한 경제학 전문가는 “밸류업 프로그램 ‘선배’인 일본의 경우 자국 공적연금(GPIF)의 적극적인 지원을 받았다”며 “우리나라의 밸류업 프로그램이 실제 증시 부양 효과를 내기 위해서는 연기금의 탄탄한 매수가 뒷받침돼야 한다”고 설명했다.

실제 GPIF는 전체 투자 자산군 중 일본 주식 비중을 2010년 말 11.5%에서 2023년 말 24.7%까지 늘리고, 적극적인 의결권 행사 요구와 의결권 행사 내용 공시를 통해 일본 상장 기업의 지배구조 개선에 동참했다. 반면 국민연금공단은 현재 15.4%(169조4,000억원, 전체 기금 1,100조원 기준)인 국내 주식 투자 목표 비중을 2029년 13%(143조원)까지 낮추고, 해외 투자(주식+채권) 비중을 지난해 51.6%에서 2028년 60%까지 확대하기로 했다. 자국 증시 내 영향력을 강화하며 밸류업 ‘지원사격’에 힘썼던 GPIF와는 정반대 행보를 보이고 있는 셈이다.