침체기에도 대형 운용사 자금조달 활발, ‘장기자본과 영구펀드’

장기자본,영구펀드 대형 운용사 성장 견인 엑시트 시장 침체로 만기 자유로운 자금에 주목 대형 운용사만 가능하단 지적도 나와

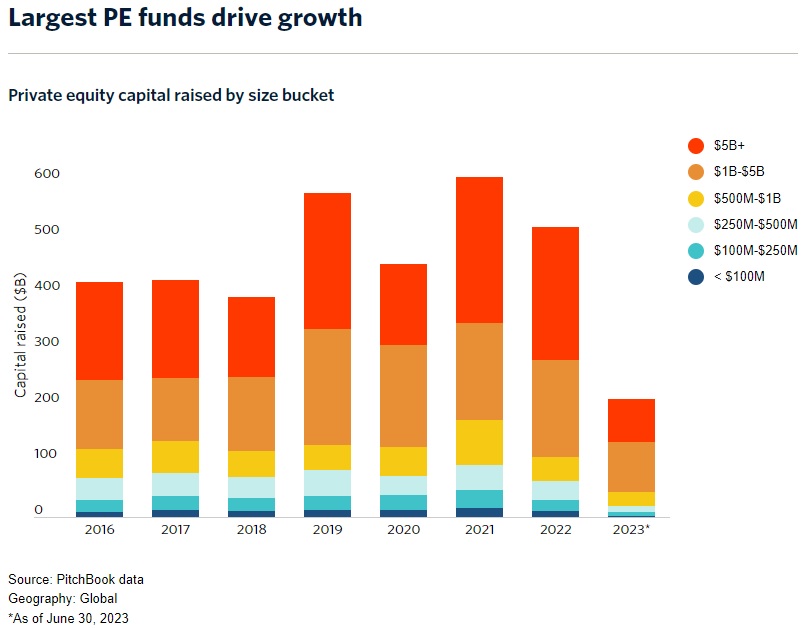

지난 13일 투자 전문 씽크탱크 피치북이 ‘2023년 PE 운용사 자금 현황’ 자료를 근거로 장기자본(Long-term capital)과 영구펀드(Perpetual Fund)가 대형 사모펀드 운용사를 성장시켰다고 발표했다. 운용사 관계자들은 장기자본과 영구펀드가 보유한 장점을 활용해 운용사 효율을 증가시킬 수 있을 것으로 전망했다.

자금조달 둔화에도 대형 운용사는 호황

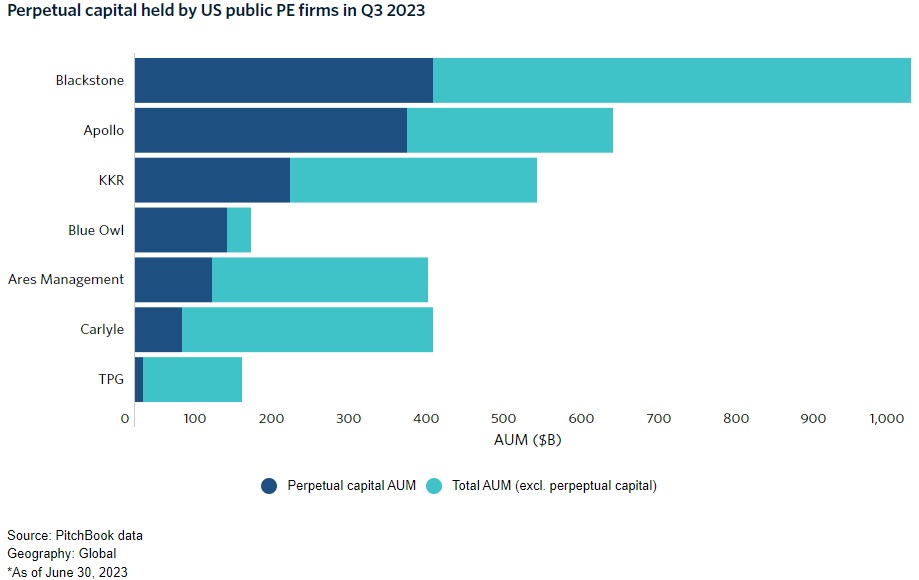

피치북이 발표한 자료에 따르면 사모펀드 시장의 자금 조달 둔화 경향에도 불구하고 블랙스톤, 아폴로, KKR 등 일부 대형 사모펀드 운용사의 올해 운용 자산 규모가 증가한 것으로 나타났다. 업계 관계자들은 운용자산 증가 요인으로 장기자본과 영구펀드를 지목했다.

사모펀드 시장에서 장기자본이란 사모펀드 시장에서 통상적으로 10년 만기로 조달되는 자금이 아닌 지정 만기가 없거나 만기 기간이 긴 자금을 뜻하며, 영구펀드는 장기자본으로 구성된 펀드를 의미한다. 영구펀드는 펀드 만기 없이 수시 혹은 정기적으로 출자와 환매가 이뤄지는 개방형영구펀드와 만기가 15년~20년 이상에 이르는 장기폐쇄형영구펀드로 구분된다. 개방형영구펀드는 주로 중소형 운용사가 취급하는 반면 장기폐쇄형영구펀드는 블랙스톤, 아폴로, KKR, CVC 등 글로벌 사모펀드 운용사가 취급하는 것이 특징이다.

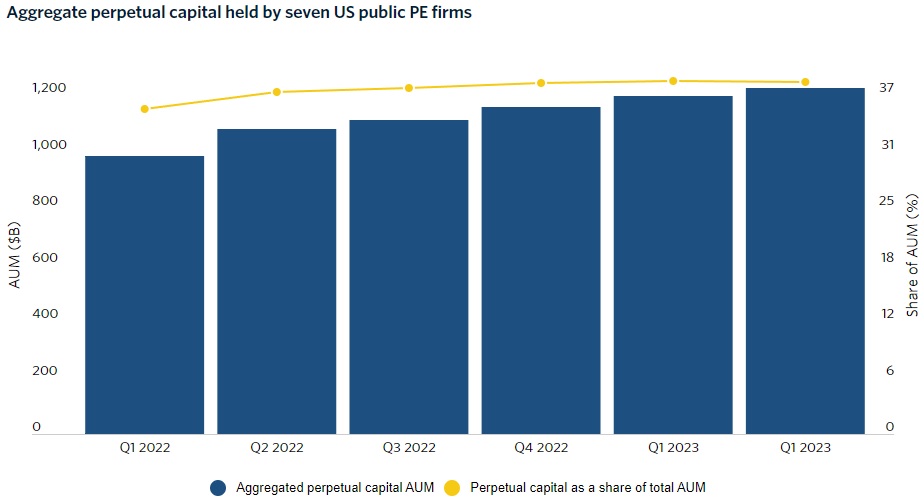

피치북이 발표한 ‘2023년 미국 상장 PE 운용사 및 GP 딜 라운드업’ 보고서에 따르면 올해 2분기 기준 대형 사모펀드 운용사 7개 사의 장기자본이 전년 대비 13.2% 증가해 총 1조2,000억 달러(약 1,597조2,000억원)에 달한 것으로 나타났다. 평균 약 10%의 증가율을 보인 다른 운용사의 실적과 비교하면 상위 7개 사의 운용자산 증가 규모는 나머지 회사 전체 운용자산 증가액을 초과한다.

전문가들은 대형 운용사의 운용자산 증가 요인으로 장기자본 대량 유치를 지목한다. 자금 만기일이 확정된 기존 사모펀드 형태는 지속적인 자금 조달 및 관리의 부담, 투자금 회수 일정 압박 등 여러 제약이 존재한다. 반면 장기자본이나 영구펀드는 소수의 대형 개인 자본가나 보험사 자금 등 다양한 형태로 자금 조달 및 운용에 임할 수 있는 장점이 있다.

업계 관계자들은 일부 대형 운용사가 이와 같은 장기자본과 영구펀드의 장점에 주목해 보험사 자금 확보와 개인 투자자 모집을 위해 노력 중이라고 시장 상황을 전했다. 실제로 글로벌 자산관리그룹 블루아울캐피탈(Blue Owl Capital)은 지난 12개월간 장기자본 조달 규모를 24%나 증가시켰다.

일부 운영사, 보험회사 활용해 장기자본 조달

업계 관계자들은 사모펀드 운용사가 장기자본을 조달하는 주된 방법으로 보험회사 활용을 꼽는다. 피치북에 따르면 최근 2년간 GP들은 보험회사를 인수하거나 보험회사와 제휴 계약을 체결하는 방식으로 자금을 조달한 것으로 나타났다. 대표적으로 미국 자산운용사 아폴로(Apollo)가 보험금융그룹 아테네 홀딩스(Athens Holdings)와 합병한 사례와 블랙스톤이 보험기업 레볼루션라이프(Resolution Life)와 제휴계약을 통해 600억 달러(약 79조8,600억원)의 신규 보험 자산을 유치한 사례가 있다.

그중 아폴로는 아테네 주식 1주당 아폴로 주식 1.149주 비율로 합병 계약을 체결해 지난 6월 기준 시가총액 약 430억 달러(약 57조원) 규모의 대형 금융 그룹으로 도약한 바 있다. 피치북 데이터에 따르면 올해 2분기 기준 대형 운용사 7개 사의 보험 관련 자본은 총 6,740억 달러(약 897조940억원)로, 해당 운용사들이 보유한 장기자본 전체의 55.8%를 차지하는 것으로 파악됐다.

리테일 채널로 눈 돌린 대형 운용사

일부 운용사들은 리테일 채널을 통한 펀드레이징을 통해 장기자본을 대량 유치한 것으로 나타났다. 리테일 채널 펀드레이징이란 운용사가 펀드 상품 자금 조달을 증권사 혹은 금융기관 및 관계기업 등에 위탁하는 것을 말한다.

리테일 채널 펀드레이징의 대표적인 사례는 블루아울이다. 블루아울은 올해 2분기 기준 리테일 채널 펀드레이징을 통해 약 18억 달러(약 2조3,958억원)의 장기자본을 조달했다. 동기간 블루아울이 기관 투자자에게 조달한 자금이 총 11억 달러(약 1조4,641억원)인 것을 볼 때 눈에 띄는 수치다. 블루아울은 올해 2분기 신규 투자자 자금 중 62%를 리테일 채널에서 조달했다.

사모펀드 경영 컨설팅 기업 콘페리(Korn Ferry)의 CEO 밀라나 코도르코브스카야(Milana Khodorkovskaya)는 “2023년 대형 운용사들은 개인 투자자 대상으로 맞춤형 투자 상품을 출시해 리테일 시장을 공략했다”며 “대형 운용사뿐만 아니라 부띠끄 형태의 소형 사모펀드 운용사들도 리테일 채널 진출을 위해 맞춤형 투자 상품을 개발 중”이라고 시장 상황을 전달했다.

줄어든 엑시트 압박, 풍부해진 유동성

전문가들은 장기자본과 영구펀드가 선호되는 또 다른 요인으로 엑시트(투자금회수) 활동이 침체한 시기적 특징을 지목한다. 기존 펀드에 비해 만기가 여유롭다는 장기자본과 영구펀드의 장점 때문에 엑시트 기한 압박에서 벗어나 합리적으로 자금을 운용에 임할 수 있다는 설명이다. 피치북 PE 애널리스트 카일 월터스(Kyle Walters)는 “영구펀드는 지정된 투자금 회수일이 길거나 없기 때문에 GP는 기간적으로 더 유리한 조건에서 계획한 엑시트를 진행할 수 있는 투자 유연성을 확보할 수 있다”고 밝혔다.

영구펀드에서 발생하는 안정된 수수료 수입도 주요인으로 거론된다. 블루아울은 올해 2분기 사모펀드 관리 수수료 수입의 93%가 영구펀드에서 발생했다고 발표했다. 이는 블루아울 전체 관리 수수료 수입의 약 45%에 해당하며, 금액은 약 3,280억 달러(약 436조5,680억원)에 달한다.

사모펀드 운용사 드차트LLP(Dechert LLP) 파트너 토마스 프리드먼(Thomas Friedmann)은 또 다른 영구펀드의 장점으로 비용 절감을 들었다. 기존 사모펀드처럼 몇 년에 한 번씩 진행하는 자금 약정 계약을 체결할 필요가 없기 때문이다. 프리드먼은 “장기자본 투자 포트폴리오를 한번 확보하기만 하면 단 한 번의 자금 조달을 통해 해당 자금을 지속적으로 운용할 수 있는 장점이 있다”고 밝혔다.

일각에선 장기자본과 영구펀드는 인지도가 높은 대형 운용사만 가능한 조달 전략이라는 목소리도 나온다. 사모펀드 관계자들은 사모펀드 시장의 침체에도 불구하고 장기자본과 영구펀드를 활용해 운용자산 규모를 증가시킨 대형 운용사들의 전략이 자금 조달 시장에 어떤 변화를 줄지 시장 상황을 점검하고 있다.