‘차세대 HBM’ 날개 단 삼성전자, SK하이닉스와 격차 벌리며 ‘D램 최강자’ 굳히기 돌입

2023년 4분기 D램 매출액 80억 달러 돌파 차세대 HBM 개발→외국인 자금 대거 유입 HBM 최강자 SK하이닉스는 ‘불안한 1위’

반도체 업황이 조금씩 회복의 기미를 보이는 가운데 삼성전자가 지난해 4분기 D램 시장 점유율 45.7%로 1위를 기록했다. 이로써 2위 SK하이닉스와의 격차를 벌린 삼성전자는 2016년 3분기 이후 7년여 만에 가장 높은 수준의 시장 점유율을 기록하게 됐다. 경쟁 업체들의 치열한 추격 속에서도 차세대 D램 개발에 성공한 삼성전자는 ‘반도체 업계 1위’ 타이틀을 사수하기 위해 총력을 기울이는 모습이다.

7년 만에 최고 수준 도달한 시장 점유율, 50% 목전

28일 시장조사기관 옴디아에 따르면 삼성전자의 지난해 4분기 D램 점유율은 45.7%로 집계되며 1위를 차지했다. 이같은 점유율은 직전 분기(38.7%)와 비교해 7%p 늘어난 수치며, 2016년 3분기(48.2%)이후 가장 높은 수준이다. 2위 SK하이닉스와 3위 마이크론은 각각 31.7%, 19.1%의 점유율을 기록했다.

시장 점유율이 늘며 매출도 동반 상승했다. 삼성전자의 지난해 4분기 D램 매출액은 80억 달러(약 10조 6,760억원)로 직전 분기(52억1,300만 달러·약 6조9,570억원) 대비 53.3% 뛰었다. 모바일 D램 가격 상승에 힘입은 결과로, 삼성전자의 D램 평균 가격은 지난해 4분기 전 분기 대비 12% 상승했으며, 출하량 또한 전 분기 대비 16% 늘었다. 같은 기간 SK하이닉스의 D램 매출은 46억3,400만 달러(약 6조1,840억원)에서 55억5,500만 달러(약 7조4,130억원)로 19.9% 증가했다.

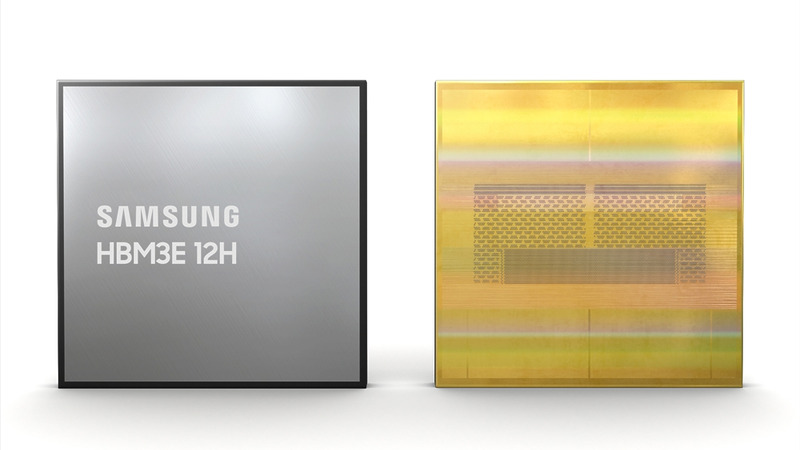

앞서 삼성전자는 지난 1월 진행된 실적 발표에서 지난해 4분기 D램 흑자전환에 성공했다고 밝힌 바 있다. DDR5와 고대역폭 메모리(HBM) 등 고부가 제품의 매출이 급증하며 매출 상승으로 이어졌다는 설명이다. 삼성전자는 올해도 D램 시장 최강자 타이틀을 수성하기 위한 행보를 이어나갈 전망이다. 업계 최초로 36기가바이트(GB) HBM3E 2단 적층(12H) D램 개발에 성공하면서다. 삼성전자는 HBM3E 12H의 샘플을 고객사에 제공하기 시작했으며, 상반기 내 양산에 돌입할 방침이다.

한동안 침체했던 글로벌 D램 시장이 빠른 회복의 기미를 보인다는 점도 기업 입장에서는 호재다. 지난해 4분기 글로벌 D램 시장 총 매출액은 175억600만 달러(약 23조3,760억원)로 직전 분기 대비 30%가량 증가했다. D램 시장 매출은 지난해 1분기 93억6,700만 달러(약 12조5,080억원)으로 저점을 찍은 후 2분기 111억700만 달러(약 14조 8,310억원), 3분기 134억6,900만 달러(약 17조9,850억원)로 꾸준한 우상향 곡선을 나타내고 있다.

대규모 투자 힘입은 일본마저 가세, ‘사방이 견제’

업계는 삼성전자의 1위 굳히기가 일본의 반도체 기술 강화와 제조업 활성화 정책 등 강력한 견제 속에서 이뤄낸 성과라는 점에 주목하고 있다. 일본 정부의 반도체 산업 활성화 추진 의지가 대규모 보조금 집행으로 이어지면서 시장에서는 일본에 생산 기지를 둔 기업의 선전이 확실시된 바 있기 때문이다.

한때 반도체 강국으로 꼽혔지만, 2010년대 이후 미국과 한국 등에 산업 주도권을 빼앗긴 일본은 산업 회복을 위해 외국 기업과 적극적으로 손을 잡았다. 세계 반도체 수탁생산(파운드리) 1위 업체인 대만 TSMC와의 동행이 대표적 사례다. 일본 정부는 TSMC 자국 내 반도체 공장 가동에 필요한 전력과 도로, 산업용수 등 인프라 구축에 적극 속도를 냈고, 그 결과 지난 24일 규슈 구마모토현 TSMC 제1공장의 개소식을 열었다. 이는 비슷한 시기 착공한 미국과 유럽 등의 TSMC 신공장보다 1년 가까이 빠른 가동으로, 일본 정부와 TSMC는 연내 구마모토현 제2공장 착공에 돌입할 계획이라고 밝혔다.

일본 정부는 외국 기업의 생산 거점으로 발돋움하는 데 그치지 않고 자국 기업들과 함께 독점 기술 개발을 위한 움직임에도 나섰다. 단기적으로는 TSMC를 통해 첨단 반도체 공급망을 확보하고, 중장기적으로는 자국 기업을 활용해 핵심 기술을 내재화한다는 복안이다. 일본 정부와 기업들이 출자해 설립한 반도체 파운드리 기업 라피더스는 오는 2027년 2나노 미세공정 상용화를 목표로 홋카이도에 반도체 생산 공장을 신설 중이다. 업계는 라피더스의 2나노 반도체 개발이 성공하면 일본이 한국과 대만, 미국 등 첨단 반도체를 자체 생산할 수 있는 국가들과 어깨를 나란히 할 것으로 내다봤다.

‘수요 탄탄·수익성 우수’ HBM 시장 지각변동 예고

하지만 일본의 ‘반도체 강국’ 청사진은 삼성전자가 저만치 앞서가며 또 한 번 늦춰질 전망이다. 5세대 HBM 개발 소식이 전해지며 시장의 관심이 대거 삼성전자에 집중되고 있기 때문이다. 27일 삼성전자는 “24Gb D램 칩을 12단까지 적층해 업계 최대 용량인 36GB HBM3E 12단 제품을 구현하는 데 성공했다”고 밝혔다. 서버 시스템에 해당 제품을 적용하면 직전 모델인 HBM 8H(8단 적층)보다 인공지능(AI) 학습 훈련 속도를 평균 34% 끌어올릴 수 있다는 설명이다. 삼성전자는 HBM3E 12단 제품의 샘플을 엔비디아를 비롯한 고객사에 순차 제공 중인 것으로 전해졌다.

시장은 즉각 반응했다. 한동안 SK하이닉스에 몰리던 외국인의 투자자의 대규모 자금이 모처럼 삼성전자를 향하면서다. 한국거래소에 따르면 27일 삼성전자에는 329억원(약 2,470만 달러)의 외국인 자금이 유입됐다. 이는 SK하이닉스의 외국인 순매도가 456억원을 기록한 것과 매우 대조적인 성적으로, 오랜 시간 HBM 시장의 선두 주자로 군림해 온 SK하이닉스의 위기론에 불을 지폈다.

2020년대 들어 시작된 AI 열풍과 함께 급성장을 거듭 중인 HBM 시장은 전체 D램 시장에서 차지하는 비중은 크지 않지만, 기존 D램보다 수익성이 우수해 그 중요성이 강조되고 있다. 일찌감치 HBM의 중요성을 느낀 SK하이닉스는 엔비디아에 HBM을 납품하며 빠르게 시장 점유율을 선점했다. 시장조사기관 트렌드포스에 의하면 2022년 SK하이닉스의 글로벌 HBM 시장 점유율은 50%로 절반을 차지했다. 하지만 지난해부터는 삼성전자에게 시장 선두 자리를 위협받는 모습이다. 지난해 8월 진행된 조사에서 삼성전자와 나란히 46~49%의 시장 점유율을 기록한 것이다. 불과 1년 전 삼성전자(40%)와 10%p의 격차를 보였다는 점을 감안하면 뼈아픈 성적이다. 트렌드포스는 삼성전자에 대규모 수주가 몰린 만큼 두 회사의 격차는 빠르게 좁혀질 것으로 내다봤다.

이런 상황에서 발표된 삼성전자의 5세대 HBM 개발과 양산 계획은 시장의 지각변동을 예고하는 신호탄이라는 분석이 주를 이룬다. 이종환 상명대 시스템반도체공학과 교수는 “과거 HBM 시장을 다소 과소평가했던 삼성전자가 차세대 모델 개발에 박차를 가하는 등 경쟁이 치열해지고 있다”고 진단하며 “지금으로선 공급이 수요를 따라가지 못하는 상황인 만큼 안정적인 공급이 기업의 경쟁력을 판가름할 것”이라고 내다봤다. 앞서 삼성전자는 지난해 10월 진행된 3분기 실적 발표 자리에서 2024년 HBM 생산능력을 전년 대비 2.5배 이상 확대하겠다는 목표를 제시한 바 있다.