고성장 기조 버린 컬리, 사상 첫 흑자전환 이뤘지만 “저조한 매출 흐름 IPO에 악재될 수도”

외형·내실 모두 잡았다? 비용통제에 사상 첫 분기 흑자 달성한 컬리

일각선 비판 여론도, "마케팅 축소 등으로 사실상 매출 버린 것"

쿠팡 대비 경쟁력 하락 수순, IPO 재도전에도 악재로 작용하나

컬리가 올 1분기 외형과 내실을 모두 잡았단 평가를 받았다. 수익 다각화에 더해 구조개선을 통한 비용통제에 성공한 것이다. 다만 일각에선 이를 마냥 긍정적으로 평가하기는 어렵다는 견해도 나온다. 컬리의 실적 개선은 마케팅 비용 축소 등 사실상 매출 성장을 포기하면서 얻어낸 성과라는 시선에서다.

컬리, 24년 1분기 매출 5.8% 증가, 영업손실도 99.3% 축소

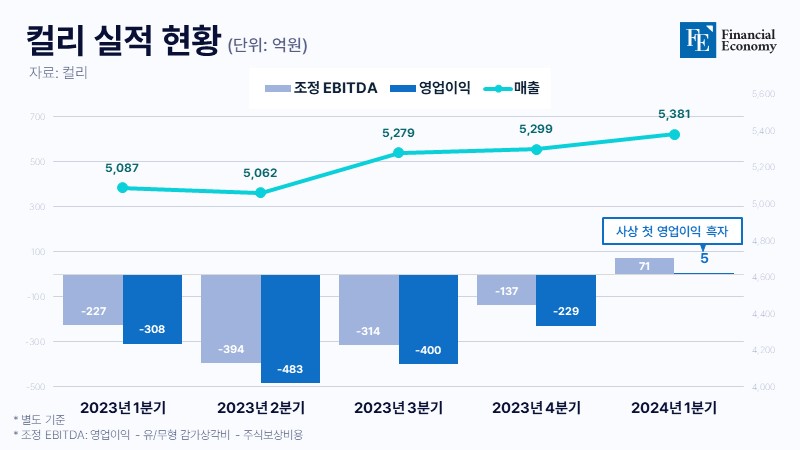

21일 컬리는 올 1분기 연결기준 매출액 5,392억원을 기록했다고 밝혔다. 전년 동기 대비 5.8% 증가한 수준이다. 영업손실은 2억원으로 전년 동기 305억원과 비교해 99.3% 축소했다. 영업활동을 통한 현금 창출력을 의미하는 지표 중 하나인 조정 상각전영업이익(EBITDA)은 첫 분기 흑자를 달성했다. 컬리의 올해 1분기 EBITDA는 71억원으로 전년 동기 대비 297억원 늘었다. 개별 기준으로도 사상 첫 분기 흑자를 달성했다. 매출액은 5,381억원으로 전년 동기 대비 5.8% 늘었고, 영업이익도 5억원으로 흑자전환에 성공했다. 2015년 회사 설립 이후 9년 만의 쾌거다.

이처럼 컬리의 외형이 성장할 수 있었던 건 수익 다각화에 나서면서 수수료 기반의 판매자 배송(3P)과 컬리멤버스, 물류대행 등 사업에 집중했기 때문으로 분석된다. 실제 3P의 경우 올 1분기 전년 동기 대비 5배 성장했고, 동기간 뷰티컬리 역시 34% 확대되며 매출 확대를 견인했다. 그 결과 컬리의 올 1분기 전체 거래액(GMV)은 7,362억원을 기록하며 1년 새 13% 성장하는 데 성공했다.

컬리 측은 근본적인 구조 개선이 수익성 제고에 큰 영향을 미쳤다고 강조했다. 지난해부터 지속 가능한 성장 구조를 구축하기 위해 수익원 다각화와 운반비, 지급수수료 절감 등에 노력을 기울여 온 게 성과를 봤다는 것이다. 실제 운반비와 지급수수료 등이 포함된 비용은 올 1분기 638억원으로 전년 동기 대비 6% 감소했다.

지난해 오픈한 창원과 평택센터를 통한 물류효율 개선의 영향도 언급했다. 최신 자동화 설비 등이 도입되면서 생산성 증대와 배송 효율화, 안정화 등이 부수적으로 나타났단 설명이다. 같은 기간 계약 기간이 만료된 송파 물류센터가 철수하면서 비효율적이던 비용 집행을 제거한 것 역시 수익성 개선의 줄기가 됐다고 컬리는 밝혔다.

흑자전환엔 성공했지만, “사실상 매출 포기한 것”

컬리의 흑자전환은 이미 올해 초부터 시장에서 예견돼 온 바다. 지난해 12월 처음으로 월간 EBITDA 흑자를 기록하면서 적자 탈출의 기반을 보여줬기 때문이다. 지난 수년간 컬리는 적자의 늪에서 빠져나오지 못했다. 국내 신선식품 새벽배송 시장을 개척하면서 관련 수요를 선점했지만 매출이 늘어나는 만큼 운반비, 포장비 등 배송 관련 변동비도 덩달아 증가한 탓이다. 컬리의 사상 첫 흑자전환에 평가가 높아지는 건 이 같은 기업의 근원 문제에 일정한 해답을 찾았다는 의미에서다.

다만 일각에선 이 같은 흐름을 마냥 긍정적으로 보기는 어렵다는 반응도 나온다. 컬리가 사실상 매출 성장을 포기하면서 흑자를 끌어낸 꼴이란 지적이다. 실제 흑자전환을 위해 컬리가 택한 방법은 마케팅 비용 축소다. 업계에 따르면 지난해 1~3분기 컬리의 광고선전비 지출은 241억원으로 전년 동기(397억원) 대비 39.3% 감소했다. 마케팅을 통한 성장 가능성을 줄이고 현상 유지에 집중한 셈이다.

고성장 기조 버린 컬리, IPO 재도전에도 ‘악재’

이런 가운데 시장에선 컬리가 쿠팡을 따라잡기 더 어려워졌다는 평가도 나온다. 컬리가 실적 개선을 위해 매출 성장을 막는 동안 쿠팡은 더욱 공격적인 성장세를 이뤄나갔단 시선에서다. 실제 지난 몇 년 새 쿠팡은 멤버십과 빠른 배송을 확대하며 국내 이커머스 경쟁력의 상당 부분을 가져갔고, OTT 등 여타 사업에도 발을 들이면서 다각화를 이루기 시작했다. 최근 이커머스 시장이 포화 상태에 이르면서 쿠팡도 성장세가 꺾였다는 지적이 나오지만, 이 또한 컬리와 비교하면 큰 문제는 아니라는 게 대체적인 업계의 의견이다.

실적 개선 흐름에 역행하는 매출 성장률 하락세가 IPO(기업공개) 재도전에 악영향을 주고 있단 점도 컬리의 당면과제 중 하나로 꼽힌다. 당초 컬리가 스타트업 시장에서 주목받은 원동력은 높은 매출 성장률이었다. 업계에 따르면 컬리의 매출 성장률은 2021년 63.8%, 2022년 30.5%에 달했고, 그 이전엔 직전년도 대비 2배 이상 뛰었던 적도 있다. 신선식품 새벽배송 업계의 경쟁이 격화하는 와중 매출 성장률을 높게 유지한 컬리는 투자자들의 관심을 한 몸에 받을 수밖에 없었던 셈이다.

그러나 지난해 컬리의 매출 성장률은 1%에 머물렀다. 컬리 특유의 고성장 기조가 사라진 것이다. 이 같은 상황에서 적자 축소가 매출 성장 제한을 동반해야만 하는 구조가 반복되면 투자자들은 컬리를 상대적으로 평가절하할 수밖에 없고, 나아가 이는 IPO에도 악재가 될 것이란 게 시장의 의견이다. 한 업계 관계자도 “컬리가 올 하반기에 상장 심사를 청구하고 싶다면 적어도 6월까지 2분기 연속 EBITDA 흑자를 내고 그와 별도로 영업이익도 내야 할 것”이라고 강조했다. 결국 컬리가 투자자들의 인정을 받기 위해선 단순 단기 실적 개선을 넘어 외형 성장 등 유의미한 성과를 내보일 필요가 있다는 의미다.