코스피 입성 목전 ‘더본코리아’, 공모자금 M&A 실탄으로

공모자금 대부분 기업 인수자금으로 집행 확정

식품기업·푸드테크 인수로 추가 성장 노려

가맹점 공급능력 확대로 경쟁력 확보 및 해외 진출도

가맹점주들과의 갈등으로 홍역을 치렀던 외식 프랜차이즈 기업 더본코리아가 IPO를 본격화한 가운데, 공격적인 인수합병(M&A)을 예고했다. 식품 및 푸드테크 기업 M&A와 지분 투자를 통해 밸류체인을 확대한다는 계획이다. 그간 프랜차이즈 사업을 통해 역량을 강화한 데 이어 또 한번 지속적인 영토 확장을 시사했다는 분석이 나온다.

더본코리아, 전량 신주로 공모

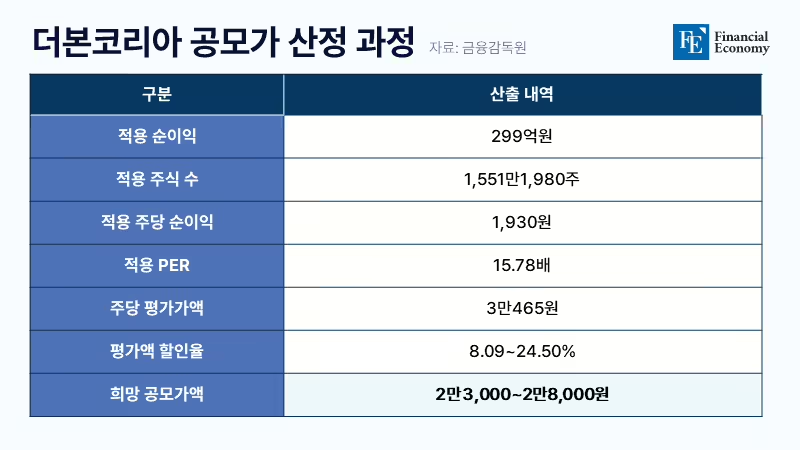

28일 투자은행(IB) 업계에 따르면 더본코리아는 구주 매각 없이 전량 신주로 300만 주를 공모한다. 주당 공모가 희망밴드는 2만3,000~2만8,000원으로 확정했다. 희망밴드 내에서 상장에 성공하면 공모자금은 690억~840억원이 모이며 상장 후 시가총액은 3,327억~4,050억원이 된다.

상장 주관사는 한국투자증권과 NH투자증권이 맡았다. 더본코리아는 내달 15~21일 기관투자자 대상 수요예측을 거쳐 같은 달 24~25일 양일간 일반청약을 진행한다. 공모일정이 예정대로 진행되면 11월 중 유가증권시장(코스피)에 입성할 계획이다.

이달 초 금융감독원에 증권신고서를 제출하고 IPO 절차에 본격적으로 돌입한 더본코리아는 공모자금 중 대부분을 성장 재원으로 사용한다는 계획이다. 올해 6월 말 기준 더본코리아의 차입금은 4억원으로, 이는 신한은행으로부터 운영자금 명목으로 빌린 것이다. 최장만기일이 이달 2일이었던 점을 감안하면 현재 시점에서는 무차입 상태로 추정된다. 갚을 돈이 없기 때문에 공모로 모은 자금 대부분을 투자 자금으로 활용하는 것으로 해석된다.

공모자금 95% M&A에 사용, 가맹정 운영 효율화 등 상생 목적

더본코리아는 공모가가 희망밴드 최하단으로 결정되는 것을 가정한 공모자금 690억원 중 28억원은 인수수수료 등으로 사용할 예정이다. 나머지 662억원 중 34억원은 기존 브랜드 강화 및 신규 브랜드 개발에 사용할 방침이며 628억원은 M&A 및 지분 투자에 사용한다. 연도별로 M&A 및 지분 투자에 사용하는 금액을 살펴보면 2025년 100억원, 2026년 200억원, 2027년 328억원이 배정돼 있다.

더본코리아의 M&A 우선순위는 도·소매 전문 식품기업이다. 지분 100% 인수 구조로 추진할 예정이며 600억원을 들여 가맹점에 대한 공급 능력 확대와 가격 경쟁력 확보를 최우선으로 진행할 계획이다. 이를 바탕으로 가맹점의 원가 부담을 최소화하고 회사의 유통 능력을 향상시켜 기업가치를 제고하는 그림까지 그리고 있다.

푸드테크 관련 회사(자동화 주방기기, 서빙 로봇 등)에 대한 지분투자도 계획하고 있다. 푸드테크에 대한 투자와 협업을 기반으로 가맹점의 주방 및 홀에 대한 업무적 부담을 줄이고 가맹점의 인건비 감소 등 비용 구조 개선을 통한 수익성 극대화를 위한 방안을 지속 고안해 나간다는 방침이다. 공모자금 외 올해 6월 말 연결 기준 보유하고 있는 현금 및 현금성자산 411억원과 단기금융상품 697억원도 M&A 및 지분 투자에 활용할 계획이다. 만약 공모자금과 유보금 전부를 사용하면 더본코리아는 상장 후 M&A와 지분 투자에만 최대 1,736억원을 쏟는 셈이다.

더본코리아 측은 “본사와 가맹점 간의 상생을 끊임없이 모색하고 있다”며 “자동화기기 도입, 푸드테크 협업 등을 바탕으로 각 가맹점의 운영 효율화를 위해 노력하겠다”고 말했다. 이어 “상장 후에도 가맹점과의 상생은 물론 지역 개발, 해외 시장 확대 등에 힘써 함께 성장하는 기업이 될 것”이라고 덧붙였다.

신사업 추진으로 매출 다변화 및 성장동력 확보도

업계에서는 더본코리아가 그간 공격적인 사세 확장을 진행한 데 이어 추가적인 외연 확대에 나서는 것으로 보고 있다. 1994년 설립된 더본코리아는 빽다방, 홍콩반점 등 25개 외식 프랜차이즈 기반의 ‘외식사업’과 HMR(Home Meal Replacement, 가정간편식), 가공식품 등을 제공하는 ‘유통사업’, 제주도 더본호텔을 통한 ‘호텔사업’을 영위 중이다.

더본코리아의 최근 10년간 M&A 및 투자행보를 보더라도 2015년 육류도매업체인 성림쓰리에이통상(100%)을 인수한 데 이어 현재는 청산된 상태지만 인도네시아 내 프랜차이즈 사업 영위를 위해 ‘PT.The Born Indonesia’ (49%)를 합작투자로 설립했다. 아울러 2019년 조미김 판매거점 확보를 위해 더본국제무역유한공사(40%)를 세웠으며 2020년에는 기타 엔지니어링 서비스업체인 디에스아이시스템(100%)을 인수했다. 2022년 들어서는 전통주 제조업을 영위하는 농업회사법인 시트러스 지분 21.96%를 확보하면서 사업 포트폴리오를 다각화하기도 했다.

이 때문에 일각에선 더본코리아가 우선적으로 F&B 업종에 대한 M&A 의지를 밝히긴 했지만 호텔과 같은 다른 업종으로의 진출 가능성도 배제하지 않고 있다. 더본코리아 측에서 직접 사업적 시너지를 창출할 수 있는 다양한 업종에 대한 투자 가능성까지 열어놓은 점이 이를 뒷받침한다.

특히 사업 다각화 차원에서 B2B(기업 간 거래) 유통시장 진출과 온라인 자사몰 등을 신규 사업분야로 계획 중에 있는 점도 눈길을 끈다. 신사업을 추진함으로써 매출 다변화 및 성장 동력을 확보하겠다는 복안이다. 또한 상장을 추진하고 있는 현상황과 맞물려 외부 변수가 많은 가맹사업의 위험성 등을 고려함과 동시에 해당 리스크를 다른 사업으로 헷지(위험회피)하겠단 의지로도 읽힌다.

수익 다각화로 재무상태 ‘안정적’, 상장 청신호

그동안 F&B 프랜차이즈 기업 가운데 상장했지만 상장폐지되거나 좌초된 사례가 많았다는 점에서 더본코리아 상장에 대해서도 회의적인 시각이 적지 않았으나, 이번 M&A 계획안에 담긴 상생 노력과 더불어 안정적인 재무 상태 등에 힘입어 무리 없이 상장할 수 있다는 분석이 우세하다.

실제로 더본코리아의 전체 매출액은 2021년 1,941억원에서 지난해 4,107억원으로 두 배 이상 증가했다. 가맹사업 매출액이 대부분으로, 지난해 기준 3,302억4,800만원을 올렸다. 올해 상반기 매출 역시 2,213억원으로 지난해 전체 매출 절반을 이미 넘어 실적 전망도 긍정적인 상황이다.

재무지표도 안정적이다. 상반기 더본코리아의 유동비율은 187.2%로 지난 2021년 말 109.4%에서 대폭 개선됐다. 수익성 상승으로 이익잉여금이 증가한 덕분이다. 이뿐만 아니라 단기 금융상품 투자도 꾸준히 늘었다. 단기 상품투자 규모는 2022년 말 228억원에 불과했으나 6월 말 697억원까지 확대됐고, 이에 같은 기간 유동자산도 1,395억원으로 증가했다. 아울러 대표적인 건전성 지표인 부채비율도 양호한 수준을 유지하고 있다. 더본코리아의 6월 말 부채비율은 54.2%로, 지난 2022년 업종 평균인 116.4를 크게 밑돈다.