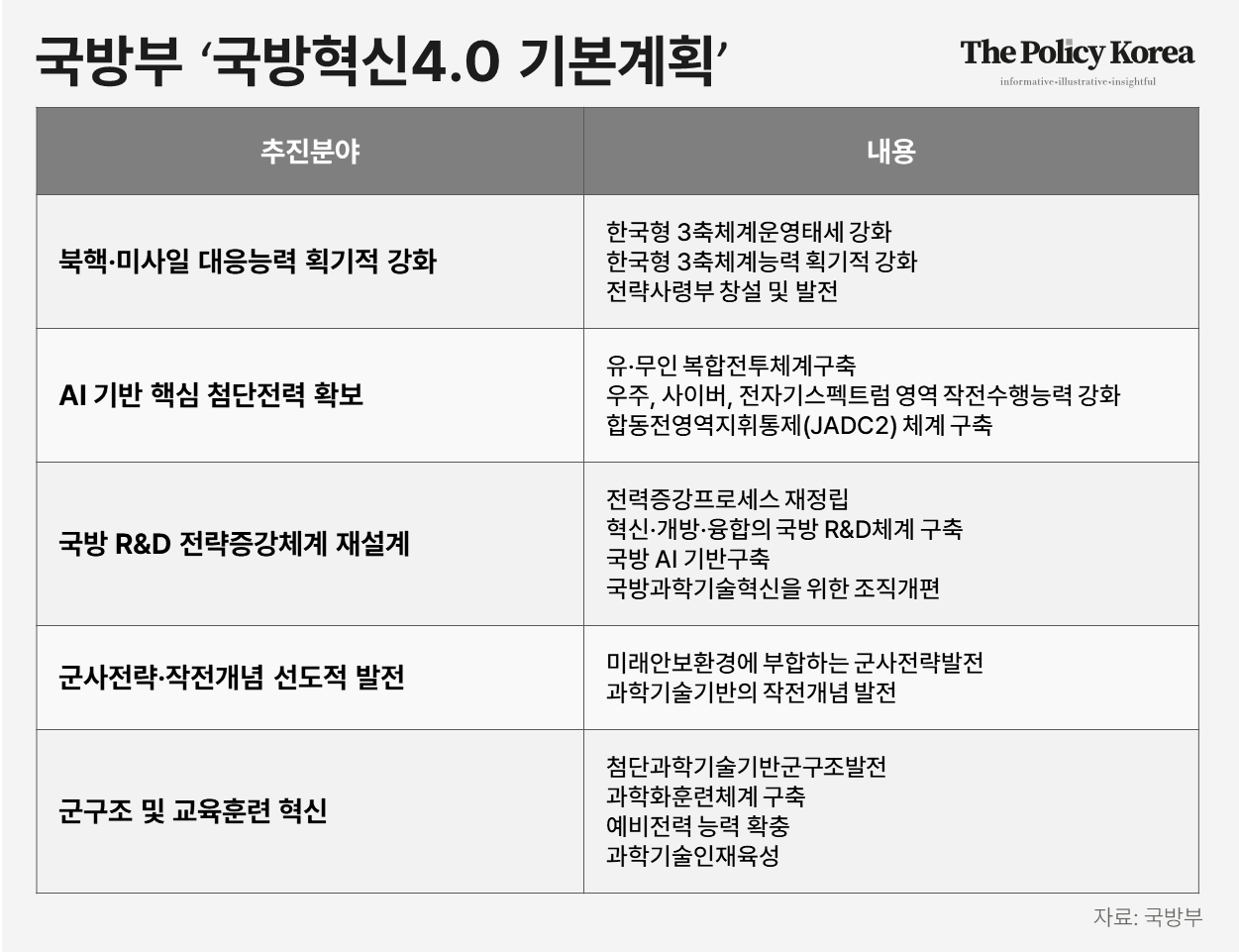

[딥폴리시] 트럼프 이기면 ‘공급망 위축’ 및 ‘인플레이션 상승’

트럼프 집권 시 관세, 이민 규제로 ‘물가 및 비용 상승’ 예상

‘금리 인상’ 및 ‘주식 시장 하락’ 전망도 포함

유로화 평가 절하, 인플레이션 등 유럽도 영향

더 이코노미(The Economy) 및 산하 전문지들의 [Deep] 섹션은 해외 유수의 금융/기술/정책 전문지들에서 전하는 업계 전문가들의 의견을 담았습니다. 본사인 글로벌AI협회(GIAI)에서 번역본에 대해 콘텐츠 제휴가 진행 중입니다.

세계 금융 시장은 도널드 트럼프(Donald Trump)가 미 대선에서 이길 경우 ‘공급망 경색’과 ‘인플레이션 압력’이 가중된다고 예상하는 것으로 나타났다. 트럼프가 주장해 온 관세 인상과 이민 규제가 물가와 생산 비용을 올린다는 가정에서다. 전반적으로 경제 성장보다는 공급 문제로 인한 물가 인상 영향이 더 커 중앙은행의 금리 인상과 주식 시장 하락으로 연결될 것이라는 전망도 포함됐다.

‘예측 시장’ 베팅 확률 통해 대선 결과 및 시장 반응 예측

트럼프가 가져올 글로벌 거시 경제의 변화에 전 세계 금융 시장이 촉각을 곤두세우고 있다. 애널리스트들은 트럼프의 관세 인상이 달러 가치를 밀어 올릴지 아니면 달러 강세에 대한 평소 비판대로 절하로 이어질지부터, 트럼프 당선이 미국 경제 성장률과 미국, 유럽에 시행되고 있는 인플레이션 완화 정책에 변화를 가져올지 등을 예상하느라 분주하다.

쇠렌 카라우(Sören Karau) 도이치 분데스방크(Deutsche Bundesbank) 수석 이코노미스트와 요하네스 피셔(Johannes Fischer) 동 은행 이코노미스트는 트럼프의 당선 가능성에 대한 시장 반응을 확인하기 위해 프리딕트잇(PredictIt)과 폴리마켓(PolyMarket)으로 대표되는 ‘예측 시장’(prediction markets)에 주목했다. 시간이 오래 걸리고 선거인단 제도로 인한 특수성을 반영하기 어려운 여론조사와 달리, 예측 시장은 선거 관련 뉴스에 실시간으로 반응해 양 후보의 당선 가능성을 충분한 정보에 기반해 섬세하게 예측해 주기 때문이다. 따라서 대선 토론 및 발표 등 주요 행사 기간 ‘예측 시장’의 베팅 확률을 추적하면 투자자들의 생각과 시장 동향을 빠르게 파악할 수 있다.

그런데 선거 예측에 베팅 확률을 사용하기 위해서는 반응이 전반적인 경제 상황에 대한 것인지 선거에 국한된 것인지 구분해야 한다. 예를 들어 대선 유세 중에 인플레이션 상승 관련 자료가 배포되면 현 정권의 실책으로 인식돼 민주당 후보에 대한 배팅 확률을 낮출 가능성이 높다. 이 점을 감안해 연구진은 다른 뉴스나 자료들을 배제하고 선거 관련 이벤트가 트럼프 승리 확률에 미치는 영향만 고려할 수 있도록 연구 방법을 설계했다.

‘트럼프 암살 시도’ 이후 베팅 확률 6% 올라

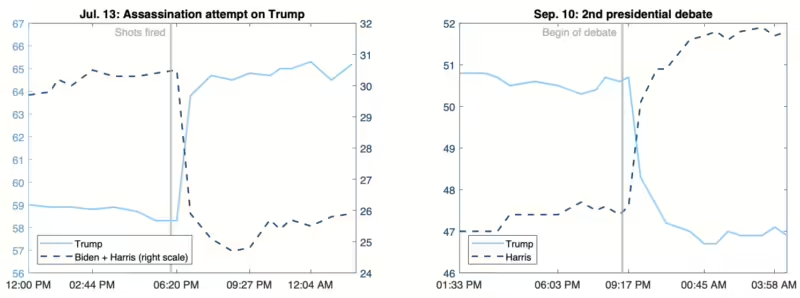

주요 대선 관련 이벤트가 베팅 확률에 영향을 미치는 경우를 보여주는 대표적인 경우가 지난 7월 13일 일어난 트럼프 암살 시도다. 이때 트럼프 베팅 확률이 59%에서 65%로 올라 ‘침착하고 용기 있는’ 대응이 지지율을 높인 것으로 해석된 반면, 바이든(Biden), 해리스(Harris) 팀의 확률은 내려갔다. 또한 9월 10일 대선 토론에서는 우세를 보였다고 평가된 해리스에 대한 베팅 확률이 4% 올랐다. 두 사건 모두 금융 시장이 문을 닫은 시간에 일어나 관련 없는 경제 관련 뉴스 및 자료의 영향을 최소화할 수 있었다.

주: 트럼프 암살 시도(7월 13일)(좌측 그래프), 2차 대선 토론(9월 10일)(우측 그래프), 트럼프 베팅 확률(하늘색 실선), 바이든-해리스/해리스 베팅 확률(청색 점선), *좌측 그래프 우측 Y축은 바이든-해리스 베팅 확률/출처=CEPR

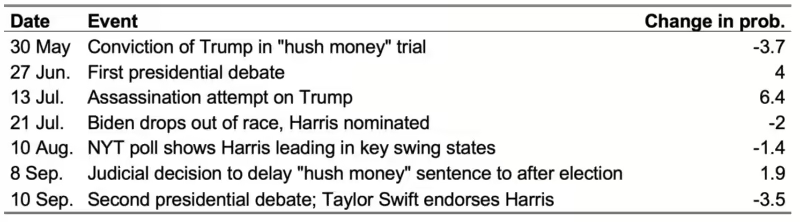

주: 날짜(Date), 이벤트(Event), 베팅 확률 변화(Change in prob.) / 트럼프 ‘허쉬 머니’ 유죄 선고, 1차 대선 토론, 트럼프 암살 시도, 바이든 후보 사퇴 및 해리스 후보 지명, 해리스 핵심 주 우세 보도, ‘허쉬 머니’ 구형 대선 후로 연기, 2차 대선 토론 및 테일러 스위프트 해리스 지지(위부터 순서대로)/출처=CEPR

트럼프 당선 시 ‘물가 상승’, ‘금리 인상’, ‘주가 하락’ 예상

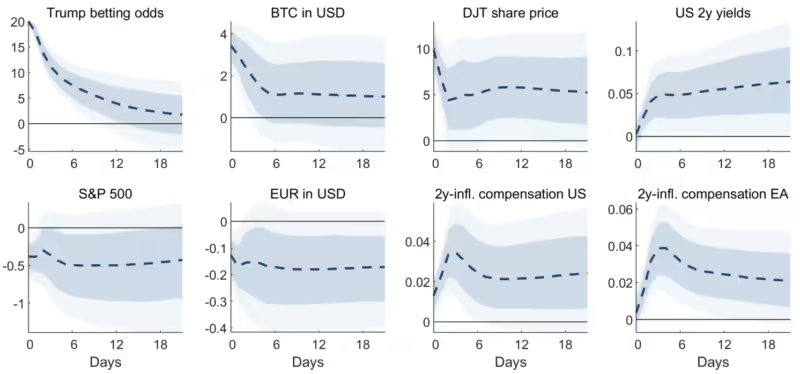

연구진은 이번에는 트럼프 베팅 확률 움직임에 금융 시장이 어떻게 반응하는지 분석하기 위해 ‘벡터 자기 회귀’(vector autoregressive, VAR, 시간 경과에 따른 변량들의 관계를 밝히는 데 유용) 모델을 구축해 올해 1월~9월 기간 다양한 경제 지표들을 입력했다. 여기에는 미국 국채 수익률, S&P 500 지수, 유로-달러 환율 등은 물론 트럼프 승리 시 수혜를 입을 것으로 예상되는 트럼프 미디어 & 테크놀로지 그룹(Trump Media & Technology Group, TMTG) 및 비트코인 자산 가격도 포함했다. 이렇게 구축한 모델은 트럼프 승리 확률 로그값이 20% 상승하면 실제 승리 확률이 5% 올라가도록 했고, 실제로 해당 수치에 반응해 비트코인 가격이 3%, TMTG 주식 가격이 10% 상승하는 모습을 보였다.

또한 트럼프 승리 확률이 높아질수록 미국 금리가 따라 오르는 상관관계를 보였는데, 2년 만기 국채 수익률이 0.05%까지 상승을 기록했다. 이는 트럼프 행정부의 정책이 인플레이션 상승으로 이어질 것이며 이에 따라 미 중앙은행이 긴축 통화 정책을 사용할 것이라는 투자자들의 예상과 일치하는 결과다. 한편 S&P 500 지수는 트럼프 당선 가능성 상승에 초반 하락으로 반응해 관세 인상과 이민 규제 정책이 경제 성장을 저해할 것이라는 시장의 우려를 반영했다.

유로화 평가 절하, 인플레이션 등 유럽 시장에도 영향

트럼프의 정책은 미국 시장뿐 아니라 유럽 시장에도 영향을 미쳐 유로화의 달러화 대비 평가 절하를 유발할 것으로 예상됐다. 이는 트럼프 행정부의 유럽산 수입품에 대한 관세 인상이 미국 내 유럽 제품 가격 인상으로 연결되고 다시 유럽 물가 상승으로 이어지는 결과를 반영한다. 유럽 지역 인플레이션 스와프율(inflation linked swap rates, 스와프 거래자가 예상하는 유럽 지역 인플레이션율)은 트럼프 당선 가능성 증가에 0.04% 상승해, 트럼프의 정책이 유럽 인플레이션까지 상승시킬 것이라는 금융 시장의 예상을 보여준다.

주: 가능성 증가 후 경과 일수(X축) / 트럼프 베팅 확률, 비트코인 가격, TMTG 주가, 미국 2년 만기 국채 수익률(상단 좌측부터), S&P 500 지수, 달러 대비 유로 환율, 미국 향후 2년간 인플레이션 예상, 유럽 향후 2년간 인플레이션 예상(하단 좌측부터), 68% 신뢰구간(짙은 음영), 90% 신뢰구간(옅은 음영)/출처=CEPR

연구진의 모델은 또한 트럼프가 당선되면 인플레이션과 생산 비용 증가로 인해 공급 측면에 부정적인 영향을 미칠 것으로 예상한다. 이는 트럼프가 지지하는 관세 인상과 이민 규제 정책이 기업 비용 증가와 노동시장 유연성 감소로 이어져 상품 가격 인상을 초래한다는 거시경제학 이론과도 일치하는 결과다.

반면 인플레이션이 기업들의 매출 증가로 이어져 주식 시장 상승을 견인할 것이라는 예상도 이론적으로는 가능하지만 실제 모델에서 주식 시장은 하락 추세를 나타냈다. 이는 트럼프 정책의 공급 측면 영향이 가격 인상으로 이어지지만, 이에 상응하는 경제 성장은 따라주지 않을 것이라는 시장의 예측을 보여준다. 인플레이션에 대응한 긴축 통화 정책을 예상해 단기 금리가 상승하는 것도 같은 맥락으로 해석할 수 있다.

원문의 저자는 쇠렌 카라우(Sören Karau) 도이치 분데스방크(Deutsche Bundesbank) 수석 이코노미스트 외 1명입니다. 영어 원문 기사는 What financial markets say about the economic implications of a potential Trump election victory | CEPR에 게재돼 있습니다.