수도권 휩쓴 역전세난, 전세 보증사고 급증에 집주인도 세입자도 ‘한숨’

지난달 전세 보증사고 역대 최대 규모, 올 들어 다달이 최고치 경신 수도권에 피해 집중, 팬데믹 시기 거품 빠지며 ‘역전세난’ 피해 심화 이달부터 집주인·임대사업자 대상 대출 규제 완화 예정, 시장 정상화 가능할까

지난달 전세 보증사고 금액이 역대 최고 수준을 기록했다. 부동산 시장이 완만한 회복세를 보이기 시작했음에도 불구, 수도권을 휩쓴 역전세난 현상이 좀처럼 해소되지 않았기 때문이다. 일각에서는 내년 상반기까지 역전세난에 따른 전세 시장 위기가 꾸준히 심화할 것이라는 비관적인 전망도 제기된다.

덩치 불리는 보증사고 규모

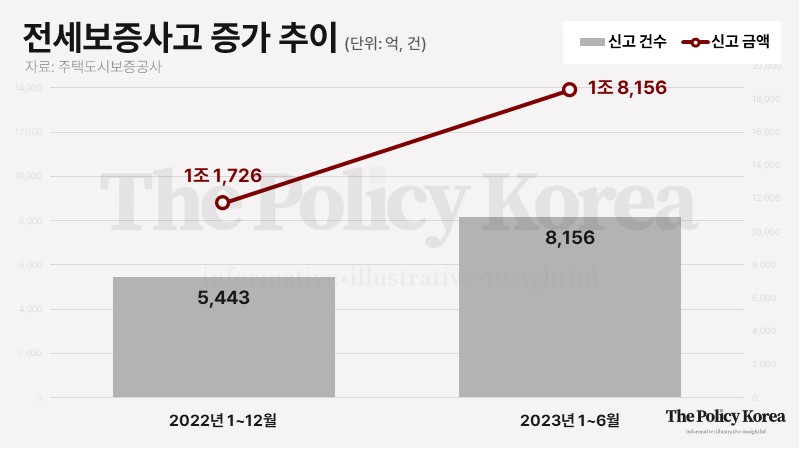

17일 주택도시보증공사(HUG)에 따르면 6월 전세보증금반환보증의 보증사고 금액은 4,443억원으로 전월(3,251억원) 대비 36.7% 증가했다. 역대 최대치를 한 달만에 재차 갱신한 것이다. 올 들어 전세 보증사고 금액은 △1월 2,232억원 △2월 2,542억원 △3월 3,199억원 △4월 2,857억원 △5월 3,252억원 등 매월 2,000억∼3,000억원대를 오갔으며, 6월 들어 4,000억원대로 급증했다.

올 상반기를 통틀어 발생한 전세 보증사고 금액은 약 1조8,525억원이다. 작년 한 해 발생한 전세 보증사고 금액(1조1,726억원)을 6개월 만에 뛰어넘은 셈이다. 올 1월 5.8%였던 전국 보증사고율은 지난달 9.5%까지 치솟았다. 상기 보증사고는 △세입자가 전세 계약 해지 또는 종료 후 1개월 안에 전세 보증금을 되돌려 받지 못한 경우 △전세 계약 기간 중 경매나 공매가 이뤄져 배당 후 전세 보증금을 받지 못한 경우를 기준으로 집계됐다.

HUG가 임대인을 대신해 세입자에게 변제한 전세 보증금 규모도 올 들어 8,000억원을 넘어선 것으로 확인됐다. 대위변제를 받은 세대 수는 올해 3월에 이어 두 달 연속 1,000세대를 웃돌았다. 보증금을 반환받지 못할 수 있다는 우려가 점차 심화하며 전세 보증금 반환보증 가입자 수도 가파르게 증가하는 추세다. 올 들어 지난달까지 HUG 보증보험 가입 숫자는 10만8,975세대, HUG가 발급한 보증보험액은 25조1,399억원까지 급증했다.

수도권에 집중된 ‘역전세’

보증사고 피해는 수도권에 집중된 것으로 나타났다. 올해 상반기 수도권 보증사고율은 6.8%에서 11.2%로 자그마치 4.4%p 상승했으며, 서울에서 발생한 보증사고 금액만 5,628억원 규모에 달한다. 수도권 보증사고 피해가 특히 극심한 원인으로는 서울 부동산 시장을 덮친 ‘역전세난’이 지목된다.

역전세난은 전셋값의 급격한 하락으로 인해 집주인이 반환해야 할 전세금이 과거 전세금보다 많은 경우를 의미한다. 일례로 3억원이었던 아파트 전세금이 2억5,000만원까지 하락할 경우, 집주인은 재계약할 시 5,000만원을 돌려줘야 한다. 재계약 외에도 전셋값 하락기에 집주인이 본인의 돈으로 전세금을 충당해야 하는 대부분의 상황을 역전세라고 지칭한다. 역전세가 발생했을 때 집주인이 돈을 제때 마련하지 못할 경우 △집주인이 매달 세입자에게 돈을 지불하는 ‘역월세’ △전세금을 돌려주지 못하는 ‘보증사고’ 등 심각한 문제가 발생하게 된다.

한국부동산원에 따르면 지난해 전국 주택 전셋값은 5.56%, 서울 전셋값은 6.55% 하락했다. 18년 만에 최대 하락폭이다. 특히 서울의 경우 코로나19 팬데믹을 기점으로 2021년까지 전세가가 비정상적으로 폭등했던 만큼, 역전세난의 타격이 한층 심각한 것으로 풀이된다.

‘대출 규제 완화’ 카드 꺼내든 정부

이달 말부터 역전세 문제를 겨냥한 대출규제 완화 정책이 시행될 예정이다. 정부는 ‘2023년 하반기 경제정책방향’에 집주인과 임대사업자에 대한 세입자 보증금 반환 목적 대출을 1년간 한시적으로 완화하는 내용을 담았다. 이에 따라 이달부터 1년간 개인 임대인은 총부채원리금상환비율(DSR) 40% 대신 총부채상환비율(DTI) 60%를 적용받게 된다.

DSR 규제는 주택담보대출뿐만 아니라 자동차 할부 등 모든 금융권의 대출 원금과 이자를 더한 원리금이 연소득의 일정 비율을 넘지 못하도록 하는 제도다. 반면 DTI는 주택담보대출 외 대출의 경우 원금을 제외한 이자 상환액만을 합산, 상대적으로 DSR보다 대출 한도에 여유가 있다는 특징이 있다. 금융위원회는 연 소득 5,000만원의 차주가 연 4% 금리로 30년 만기 주택담보대출을 받은 경우 대출 가능 금액이 약 1억7,500만원 정도 증가할 것이라 전망했다.

단 추가 대출 가능 금액은 보증금 차액 이내로 제한된다. 후속 세입자를 구하지 못한 집주인은 대출 한도를 모두 쓸 수 있지만, 세입자를 구하는 대로 대출금을 우선 상환한다는 특약을 체결해야 한다. 아울러 집주인은 후속 세입자를 보호하기 위해 전세금 반환보증보험에 가입해야 하며, 미가입 시 임차인에게 전월세 계약을 해지할 수 있는 권한이 부여된다. 전세 시장 전반이 위기에 빠진 가운데, 정부의 규제 완화는 위태로운 시장의 ‘동아줄’이 될 수 있을까.