부동산 PF 부실 위기에 휘청이는 제2금융권, 저축은행은 ‘치명타’

부동산 PF에 흔들리는 금융권, 제2금융권 예상 손실액만 14조원

PF 사업장 정리·현황 보고 압박 본격화하는 금융당국

PF 비중 높은 저축은행은 '사면초가', 부실 위기 가시화

부동산 프로젝트파이낸싱(PF)을 중심으로 금융권 내 위기감이 고조되고 있다. PF 현장 전반이 휘청이며 지분을 보유한 시행사는 물론 지급 보증을 선 건설사, 자금을 내준 금융권까지 연쇄적으로 부실 리스크를 떠안고 있기 때문이다. 이에 관련 업계에서는 특히 총자산 대비 PF 대출 비중이 높은 저축은행 등 제2금융권이 줄줄이 궁지에 몰릴 것이라는 우려가 흘러나온다.

불어나는 PF 대출, 불안감 고조

13일 부동산 업계에 따르면 PF 사업장 부실로 인해 올해 1∼4월 폐업 신고를 한 종합건설사는 187개에 달한다. 이는 금융위기 막바지였던 2011년 1~4월(222건) 이후 가장 많은 수준이다. 정부가 업계에 활력을 불어넣기 위해 기업구조조정리츠(CR리츠), 한국토지주택공사(LH)를 통한 PF 사업장 토지 인수 등의 대책을 내놨지만, 시장 위기를 해소하기에는 역부족이었던 것으로 보인다.

건설업계의 PF 충격은 금융권에 막대한 압박을 가하고 있다. 삼정KPMG가 지난달 발표한 ‘부동산 PF 관련 주요 이슈와 향후 전망’ 보고서에 따르면, 금융권 부동산 PF 대출 잔액은 2020년 기준 92조5,000억원에서 지난해 135조6,000억원으로 3년 새 46.6% 늘었다. 금융사들이 저금리 시기에 사업 다각화와 수익성 제고를 위해 PF 대출을 공격적으로 늘린 결과다. 이에 업계에서는 추후 PF 사업장 부실이 가속화할 경우, 금융권 전반이 무시할 수 없는 타격을 입을 가능성이 크다는 우려가 끊이지 않고 있다.

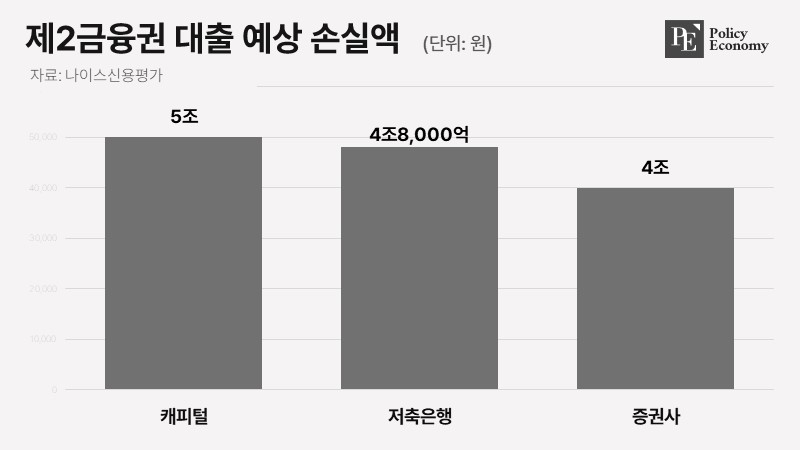

특히 큰 부담을 떠안은 것은 저축은행을 비롯한 제2금융권이다. 나이스(NICE)신용평가에 따르면 △저축은행 △증권사 △캐피털 등 제2금융권의 PF 대출 예상 손실액은 최대 13조8,000억원에 달한다. 이는 경매 시장에서 감정평가액 대비 최종 낙찰가율이 하위 25%에 들어갈 것을 전제로 한 보수적인 추정치다. 업계별 손실액 전망치는 △캐피털 5조원 △저축은행 4조8,000억원 △증권사 4조원 등이다.

“PF 상황 보고하라” 정부의 압박

부동산 PF발 연쇄 부실 위기가 고조되는 가운데, 정부는 금융권에 본격적인 부실 정리 압박을 가하고 나섰다. 12일 금융당국에 따르면 금융감독원은 최근 저축은행 업권에 △비상시 자본 확충 방안 △건전성 관리 계획 △부동산 PF 토지담보대출 사업장 현황 등을 제출하라고 주문했다. 저축은행의 부동산 PF 대출 규모와 부실 가능성을 살펴보고, 적극적으로 부실 위기에 대비하겠다는 구상이다.

경·공매를 통한 부실 사업장 정리 압박도 커지고 있다. 올해 3월 금융당국은 저축은행 업권에 경·공매 활성화 방안을 마련해 달라는 의견을 전달한 바 있다. 부동산 경기 회복이 지연되는 가운데, 부실 PF 사업장을 무리하게 떠안는 것이 오히려 시장 전체의 부담을 가중할 수 있다는 판단에서다. 이에 저축은행중앙회는 6개월 이상 연체된 PF 대출에 대해 3개월 단위로 경·공매를 실시하는 방안을 시행 중이다. 이달 2일부터는 이 같은 경·공매 활성화 방안이 새마을금고, 신협, 농협 등 상호금융권까지 확대되기도 했다.

신용등급도 줄줄이 강등, 위기의 저축은행

업계에서는 추후 총자산 대비 부동산 PF 대출 비중이 17.5%에 달하는 저축은행이 연이어 부실 위기를 맞이할 수 있다는 우려가 높아지고 있다. 지난해 말 기준 저축은행의 부동산 PF 연체율은 6.9%에 달했다. 같은 기간 금융권 전체 부동산 PF 연체율이 2.7% 수준이라는 점을 고려하면 상당히 높은 수치다. 이에 한국기업평가는 저축은행 업계에 대해 “향후 발생할 PF 부실화 관련 손실이 PF 대손충당금 규모를 뛰어넘을 가능성이 있다”며 추가 충당금 적립이 필요하다는 평가를 내리기도 했다.

누적되는 대손충당금 부담은 저축은행 업권의 실적 전반을 끌어내렸다. 금융감독원이 발표한 ‘2023년 저축은행 및 상호금융조합 영업실적(잠정)’에 따르면, 지난해 79개 저축은행 중 순손실을 낸 곳은 무려 41곳이다. 업계 전체의 당기순손실은 5,559억원으로 2022년 대비 2조1,181억원(-135.6%) 급감했다. 같은 기간 저축은행의 총자산은 126조6,000억원으로, 138조6,000억원으로 집계된 2022년 말 대비 12조원(8.7%) 감소했다.

수익성과 건전성이 악화하며 저축은행들의 신용등급도 덩달아 강등되는 양상이다. 신용평가업계에 의하면 최근 페퍼저축은행의 신용등급은 ‘BBB(부정적)’에서 ‘BBB-(부정적)’로 하향 조정됐다. △오케이저축은행 △웰컴저축은행 △키움저축은행 △더케이저축은행 등의 신용등급 전망도 ‘부정적’으로 조정됐고, 바로저축은행의 신용등급은 ‘BBB+(부정적)’에서 ‘BBB(안정적)’로 강등됐다.