정부, 美 자이언트 스텝에 “최고 경계감 유지” 가계대출 금리 10% 넘을지도

미 FOMC 회의 결과 국내 금융시장에 미칠 불확실성 커져 제롬 파월, “최종금리 수준 지난번 예상한 것보다 높아질 것” 원· 달러 환율 1,500원에 이를 가능성 시장 일각에서 제기

3일 정부는 미국 연방공개시장위원회(FOMC)가 4연속 ‘자이언트 스텝’을 단행한 것에 대해 “그 어느 때보다도 높은 경계감을 유지하며 대응해 나가겠다”고 설명했다. 추경호 경제부총리 겸 기획재정부 장관은 각 경제부처 장관들과 함께 미 FOMC 회의 결과가 국내 금융시장에 미칠 불확실성이 커졌다고 진단하고 높은 경계감을 가지고 대응하기로 결정했다. 고금리·고물가·고환율에 저성장의 총체적 위기를 겪는 우리 경제에 다시 한번 악재가 겹친 상황이다.

국제금융시장, 미 주가 하락 및 금리 상승 및 달러화 강세로 이어져

제롬 파월 연방준비제도(Fed·연준) 의장은 FOMC 정례회의 후 가진 기자회견에서 금리 인상 중단 고려에 대해 “매우 시기상조”라거나, “최종금리 수준은 지난번 예상한 것보다 높아질 것”이라고 하는 등 시장의 기대에 반하는 강경한 메시지를 내놨다. 또한 파월의 이런 언급은 내년 기준금리가 9월 점도표(연준 위원들의 향후 금리 전망을 나타낸 도표)에서 제시한 4.6%를 넘어 5%에 육박할 가능성을 시사한 것으로 알려졌다.

미 연준의 긴축기조 완화 기대감 축소로 인해 간밤에 국제금융시장은 미 주가 하락 및 금리 상승, 달러화 강세로 이어졌다. 이날 회의 참석자들은 미 연준의 금리 인상으로 향후 우리와 글로벌 금융시장에 미칠 불확실성이 더 커진 만큼 높은 경계감을 유지하며 대응하기로 했다. 또한 북한 도발과 관련하여 경제·금융당국 수장들은 현재까지 시장 반응으로 볼 때 국내 금융시장에 미치는 영향은 제한적일 것으로 예상했지만, 대북 리스크가 현실화할 가능성이 있는 만큼 상황을 예의주시하기로 했다.

관련하여 파월 의장은 “언젠가는 금리 인상 속도를 늦추는 게 적절할 겁니다. 그리고 그 시간이 다가오고 있다. 아마 이르면 다음 통화정책(12월)에서 그런 결정이 나올 수도 있고, 아니면 그다음 회의에서라도 나올 수 있다”며 금리 인상 속도 조절에 입장을 나타냈다. 하지만 “그런데 이게 금리 인상 속도를 조절할 수 있다는 것이지 멈추겠다는 것은 아니다”는 의견도 밝혔다.

외국인 투자자들의 자금 유출, 원화 가치 떨어질 가능성 커져

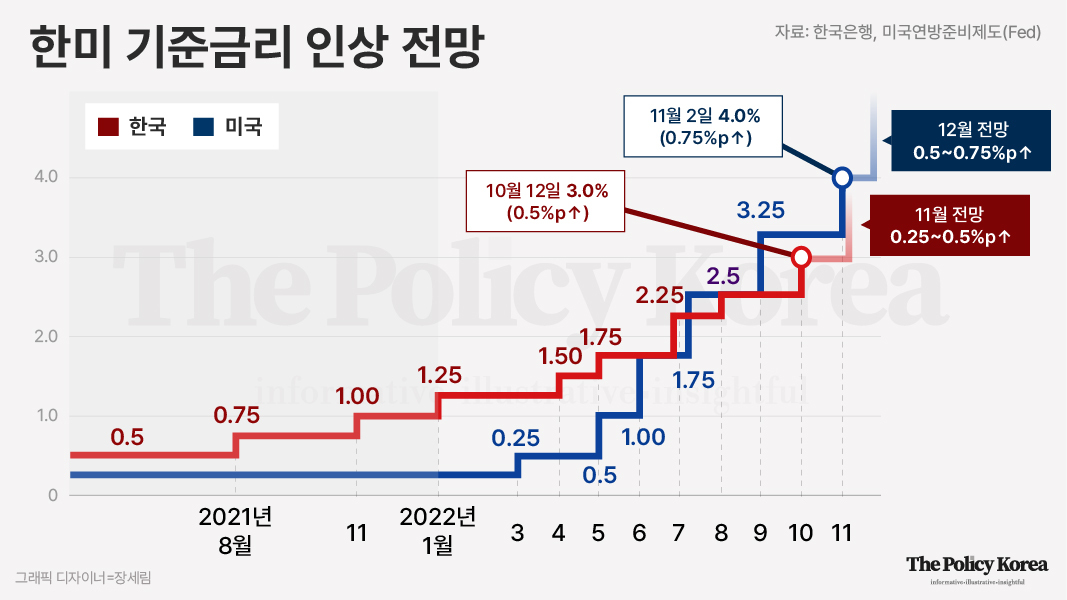

연준의 이번 조치로 인해 미국과 한국의 기준금리는 0.75∼1.00%p로 더 벌어졌다. 양국 간의 기준금리 차이는 지난 9월 연준의 3번째 자이언트 스텝으로 0.5%~0.75%p였으나, 지난달 12일 한은 금융통화위원회의 빅스텝(0.50%포인트 인상)으로 0.25%p까지 좁혀졌지만, 다시 1%p로 차이가 벌어졌다. 1%p는 한미 금리 역전이 발생했던 2018년 3월∼2020년 2월 당시 최대 격차와 같은 수준이다. 더 높은 수익률을 좇아 외국인 투자 자금이 빠져나가고 원화 가치가 떨어질 가능성이 커졌다.

거시경제 전문가들에 따르면 과거 기준금리 역전 사례의 경우 수출이 흑자를 기록했고, 환율도 안정적이어서 큰 문제가 되지 않았다. 또한 글로벌 경제도 지금보다 양호한 수준이었고, 한국 경제성장률도 4% 정도 되었다는 점을 지적한다. 한국 경제 상황이 탄탄했기 때문에 금리 역전이 큰 문제가 아니었으나, 지금은 모든 상황이 정반대인 상황이라 금리 역전은 위험할 수 있다는 것이다.

미국 연방공개시장위원회의 4연속 자이언트 스텝으로 연말 은행권 가계대출 금리가 10%대를 기록할 수도 있다는 경고음마저 나오고 있다. 서민들의 대출상환 부담도 크게 증가할 전망이다. 또한 미국 연방공개시장위원회의 자이언트 스텝이 확실시되면서 이달 한국은행의 금리 인상도 예정된 수순이다. 시중은행들은 상단 기준 7%를 넘어 8%로 가는 대출금리가 9~10%까지 갈 수 있을 것으로 판단한다.