통화·재정정책에도 증시 폭락, 中 ‘경기 부양책 회의론’ 급부상

CSI300지수 7.1% 폭락, 항셍지수 이틀째 하락

美 증시 개장 전 알리바바 등 중국 주식 ADR도 하락

전문가들 "지준율 낮춰도 부동산 소생 어려울 것"

대규모 부양책으로 들끓던 증시가 한숨 쉬어가는 가운데, 중국 주식의 장기적인 투자 매력은 떨어진다는 평가가 나왔다. 실물 경제 반등이 뒷받침되고 있지 않은 데다 다음 달 있을 미국 대통령 선거라는 큰 산이 있어서다. 특히 공화당 후보인 도널드 트럼프 전 대통령이 당선되면 중국에 대한 고율의 관세가 예정돼 있어 수출에 대한 차질이 불가피하다.

증시 강세에 ‘부의 효과’ 기대했지만

10일 금융투자업계에 따르면 지난달 중국은 은행의 지급준비율(RRR·지준율)을 0.5%포인트 인하한다고 발표한 데 이어 오는 12일엔 란포안(藍佛安) 중국 재정부장이 ‘역주기조절 강도 강화와 경제 고품질 발전 추진’ 상황을 브리핑한다. 중국 인민은행이 통화정책을 조정하자, 재정 정책이 보조를 맞추기 위해 재정부장이 기자회견에 나서는 것으로 해석된다.

앞서 지난달 24일 중국은 지준율을 낮추면서 1조 위안(약 190조원)의 유동성을 공급하겠다고 밝힌 바 있다. 또 정책 금리·부동산 대출 금리 인하, 증시 안정화를 위한 자금 투입 등의 의지도 보였다. 방점을 찍은 것은 주식 매수 자금 지원이었다. 인민은행은 기관투자자들에게 5,000억 위안(약 95조원)을 지원해 주가 받치기에 나서도록 독려했다. 나아가 상장사에도 같은 규모의 자금을 지원해 자사주를 매입할 수 있도록 도왔다. 중앙은행이 나서 노골적인 주가 띄우기에 돌입한 셈이다.

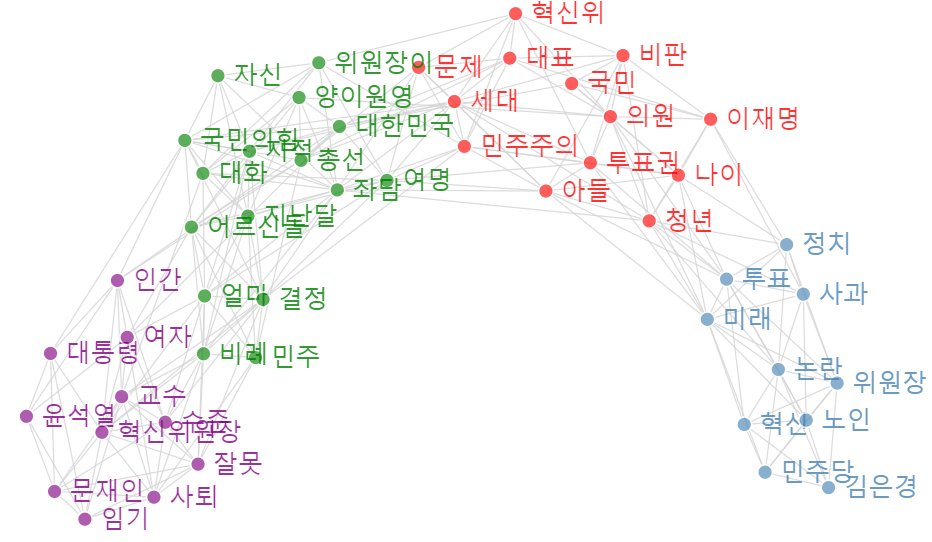

이에 따라 증시도 부양책 발표일을 전후로 일제히 출렁였다. 부양책 발표 전인 지난달 20일부터 국경절 연휴(이달 1~7일) 직전인 9월 30일까지 MSCI중국지수는 무려 30.5% 올랐다. 이 외 선전거래소에 상장된 회사들의 주가가 반영된 선전종합지수는 29.0%, 상해·선전증시 시가총액 상위 300개 종목으로 구성된 CSI300은 25.5%, 상해 증권거래소에 상장된 기업으로 구성된 상해종합지수는 21.9% 상승했다. 10일 동안 20~30%가 뛴 것이다. 이처럼 증시가 지속적인 강세를 보이자 가계의 소득이 늘어나 경기가 회복되는 ‘부의 효과’에 대한 기대도 확산했다.

추가 부양책 실망감 확산, 증시 폭락

하지만 급등 움직임은 지난 9일 멈춰섰다. 중국 정부의 경기 부양책 추진 속도에 대한 실망감이 확산되면서 중국 증시가 4년 만에 가장 큰 폭으로 떨어진 것이다. 9일 CSI300 지수는 7.1% 폭락하면서 11일간의 상승 후 처음으로 하락했고, 홍콩 항셍지수도 전날 10% 급락한 후 또다시 1.5% 하락했다. 주식이 폭락하자 투자자들이 안전 자산으로 돌아오면서 중국 국채가 급등했다. 30년물 선물은 0.8% 상승했고, 현물 시장의 기준 수익률은 소폭 하락했다. 중국 대기업의 미국주식예탁증서도 9일 오전 뉴욕증시 개장전 거래에서 일제히 고꾸라졌다. 소매업체 알리바바와 징둥닷컴은 각각 2.8%와 4.3% 하락했고, 기술 회사인 바이두는 2.9%, 전기자동차 제조업체 니오는 2.4% 떨어졌다.

이와 관련해 CSOP자산운용의 투자책임자인 왕이는 “투자자들은 경기 부양책이 기업 수익 개선, 더 나은 거시경제 데이터로 빠르게 전환되는 것을 원하지만 기대와 경제 현실 사이에 시차가 있다”고 지적했다. 여기에 중국 자본시장이 취약한 상태라는 점도 하락을 견인한 요소로 지목된다. 미국의 경우 최근 주식시장의 전체 시가총액은 55조 달러(약 7경4,200조원)를 넘어섰다. 국내총생산(GDP) 29조 달러(약 3경9,000조원)의 190%에 달하는 수준이다. 이를 기준으로 주식시장의 과열 여부를 판단하는 워런 버핏(Warren Buffett)이 주가의 과도한 상승을 경계할 정도다.

반면 중국의 GDP는 18조5,000억 달러(약 2경5,000조원)로 미국의 63% 수준이지만 시가총액은 GDP의 60%가량에 불과한 10조 달러(약 1경3,500조원) 정도다. 중국 인구를 15억 명으로 가정해 추산할 경우 1인당 시가총액은 더 쪼그라들 수밖에 없다. 이런 상황에서 주가 급등이 얼마나 경기 부양에 기여할지는 미지수다. 이는 중국 증시가 2021년 고점을 찍은 이후 지금까지 6조5,000억 달러(약 8,800조원)에 달하는 상장기업 시가총액이 증발한 배경이기도 하다. 중국의 시총 증발액은 일본 주식시장의 전체 시총과도 맞먹는 규모다.

단기 부양책만으로는 펀더멘털 개선 어려워

이에 전문가들 사이에서는 결국 부양책의 효과가 장기적으로 지속되기 위해선 실질적인 경기 반등을 이룰 수 있는 정책이 필요하다는 지적이 나온다. 지금 중국의 경제 상태는 2015년보다 훨씬 나쁜 상태로, 중국 경제가 제대로 회복하려면 성장을 이끄는 양 날개인 제조업과 부동산 경기가 나아져야 한다는 것이다.

하지만 세계의 공장을 자임하면서 수출 위주로 성장한 제조업은 무역적자로 몸살을 앓고 있는 주요국의 견제로 휘청거리고 있다. 이에 수출기업은 판매단가를 낮춰 시장 점유율을 유지하려고 하지만, 판매단가의 인위적 하락은 무역 상대국의 적대감을 고취할 수 있다. 무엇보다 수출기업 자체의 수익성이 악화한다. 이에 현재 다수의 중국 기업이 무역마찰을 피하고자 생산기지를 해외로 이전하고 국내 공장을 닫으면서 실업 문제도 눈덩이처럼 커지고 있다.

정치적 불확실성 역시 중국 경기의 걸림돌이다. 다음 달 초로 예정된 미국 대통령 선거는 미국의 대중 외교 노선을 결정하는 가장 큰 이벤트로, 트럼프 전 대통령이 당선되면 중국 제품에 고율의 관세가 부과될 전망이다. 트럼프 전 대통령은 중국에 대해 60%에 달하는 고율의 관세 부과를 공약한 바 있다. 이런 상황에서 인민은행이 시중은행 지준율을 낮추고 주택담보대출의 다운페이먼트를 줄여준다고 한들 부동산 시장이 회복되리라는 보장이 없다. 그간 많은 부동산 개발업체가 도산하면서 은행에는 부실자산이 넘쳐나게 됐다. 부실 대출로 인한 영업수지 악화로 신음하고 있는 은행이 순순히 대출 문을 열 것이라 기대하기는 어려운 상황이다.

제조업과 부동산 시장이 회복되기 전에는 기관이나 해외 투자자가 증시에 복귀해 장기 투자에 나설 것으로 보이지도 않는다. 개인투자자가 주도하던 주식시장이 급락하자 정부가 나서 주가 방어에 나서는 작금의 중국의 부양책은 주가 반등은커녕 더 큰 폭락을 이어질 수 있어서다. 결국 주가를 결정하는 것은 기업의 실적이고 기업 실적은 경제 펀더멘털에 좌우된다. 많은 문제가 중첩되고 또 산적한 중국 경제의 펀더멘털이 단기 부양책만으로 개선되리라 기대하기는 어렵다는 얘기다.