[동아시아포럼] 중국의 위안화 굴기

중국의 위안화 굴기, 금융시장 발전이 더딘 탓에 가시화되진 않은 상황 지난 12월 기준 전세계 무역 거래의 1.5%에 불과, 아직 갈길 멀어 금융시장보다 무역시장에서 비중 더 높아 달러 결제 시스템에서 쫓겨난 국가들에는 대안 될 수도

[동아시아포럼]은 EAST ASIA FORUM에서 전하는 동아시아 정책 동향을 담았습니다. EAST ASIA FORUM은 오스트레일리아 국립대학교(Australia National University)의 크로퍼드 공공정책 학교(Crawford School of Public Policy) 산하의 공공정책과 관련된 정치, 경제, 비즈니스, 법률, 안보, 국제관계 및 사회에 대한 분석 및 연구를 위한 플랫폼입니다.

저희 폴리시코리아(The Policy Korea)와 영어 원문 공개 조건으로 콘텐츠 제휴가 진행 중입니다.

올해 들어 중국은 미국 달러화에 대한 불만을 더욱 노골적으로 드러내며 위안화가 글로벌 거래 시장에서 기축 통화 대체재로 자리 잡을 수 있도록 강력한 정책 드라이브를 걸고 있는 모습이다.

시장에서는 중국이 세계 2대 경제 대국인 데다 이미 120개국의 최대 무역 파트너인 만큼, 위안화가 국제 거래의 중심에 서는 일은 필연적이라고 분석한다. 전문가들은 미국이 달러 헤게모니를 계속 무기화할 경우 궁극적으로 미국의 시장 지배력이 감소함에 따라 위안화 굴기를 막을 수 없을 것이라고 예상한다. 미국 입장에서 최선의 선택은 달러 무기화를 최대한 억제해 다른 나라들이 달러 헤게모니에서 벗어날 유인이 없도록 막는 것이다.

중국의 위안화 굴기 도전, 금융시장부터 개방해야

중국은 위안화 굴기를 위해 이미 많은 정책적 도전을 진행 중이다. 특히 ‘금융 배관(Financial plumbing)’ 정책 중 하나로 ‘국가 간 외환거래 대체 시스템(Cross-border payments system, CIPS)’을 만들어 미국의 ‘페드 와이어(Fedwire)’와 현재의 국제결제시스템(Clearing House Interbank Payments System)’을 대체하겠다는 전략을 통해 중국의 알리페이와 텐센트 페이가 해외시장에서 상용될 수 있도록 했다. 아울러 2020년부터 디지털 화폐 네트워크를 시도 중인 중국 당국은 해외 시장에서의 위안화 사용에 있어 디지털 화폐가 큰 기여를 할 것으로 기대하고 있다.

기축 통화로 올라서기 위해 필수적이지만 아직 걸음마 단계인 정책들도 많다. 대표적으로 중국 중앙은행의 재무자료를 일괄 공개하면서 위안화 기반이 아니라 달러화 기반으로 자료를 작성했다. 중국 내 자금의 해외 이탈 우려로 여전히 고정환율제를 이어가고 있는 부분도 문제다. 금융시장 전문가들은 위안화가 기축통화가 되기 위해서는 필연적으로 변동환율제를 채택해야 한다고 주장한다. 위안화 자산을 보유한 타국 입장에서 위안화의 가치를 시장이 아니라 중국 정부가 결정할 경우 중국 정부의 독단으로 타국 재무제표에 막대한 손실을 만들어 낼 수도 있기 때문이다.

중국의 금융시장은 여전히 각종 규제와 해외 투자 제한 정책 탓에 발전이 더딘 상태다. 게다가 해외에 발행되는 위안화 채권도 많지 않다. 더욱이 중국은 무역수지 적자를 부담하면서 대외 시장에 위안화를 공급할 의지를 보여준 적이 없다. 그간 중국은 통화 스와프로 타국 중앙은행에 위안화를 대출해줬을 뿐이다. 전문가들은 위안화를 기축통화 지위에 올리려는 이상, 지금처럼 무역 거래에서 위안화 사용을 강제하는 것만으로는 단기간 내 성과를 내기 어려울 것으로 내다본다.

시장에 적극적으로 위안화 공급해야 기축통화 자리 넘볼 수 있어

중국이 무역수지 적자 폭을 유지하는 것이 중요한 이유는 중국 주변국들 입장에서 위안화로 발행된 대외 부채를 지불하기 위해서는 무역을 통해 위안화를 벌어들여야 하기 때문이다. 달러 채권이 있는 상태에서 위안화로 무역 대금을 받을 경우 외환 리스크에 노출될 수밖에 없다. 결국 무역 거래에 쓰이는 화폐와 자산 가치 측정에 쓰이는 화폐가 장기간 이분화될 수 없는 구조인 것이다. 전 세계 대부분의 외화채권들은 현재 달러로 발행돼 있는 반면 위안화 채권은 일부에 지나지 않는다.

즉 시장에서 위안화 굴기를 예상하고 있지만 국제 금융시장에서 달러의 지위는 여전히 공고한 상황이다. 홍콩, 사우디아라비아 등의 중국의 주요 거래국가들은 여전히 달러 본위로 시장을 운영하고 있다. 위안화가 주도적인 위치를 차지한 곳은 미국과 오랜 기간 외교적으로 불편한 관계를 이어왔던 이란 정도밖에 없는 상황이다.

러시아에 대한 서방 국가들의 경제 제재가 심화되면서 개발도상국들은 달러 의존도를 줄이고 싶다는 의견을 여러 차례 피력해 왔다. 그럼에도 불구하고 중국과의 거래에 위안화를 쓰겠다고 밝힌 곳은 사우디아라비아와 브라질뿐이다. 전문가들은 양국의 경우 중국의 수요 독점력이 작동한 것으로 봐야 한다고 해석한다. 중국이 탄화수소 제품, 콩류 및 철광석의 최대 수입국이기 때문이다.

위안화 굴기는 현실적으로 먼 미래의 이야기?

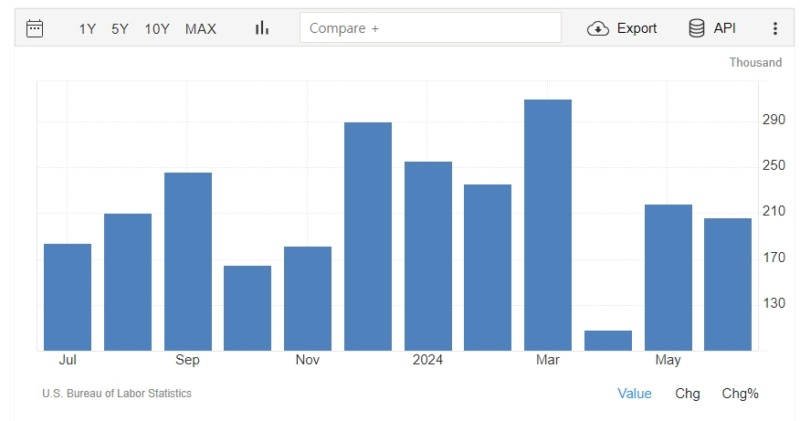

금융시장 전문가들은 시장의 각종 예측에도 불구하고 당장 중국이 기축통화 공급 국가로 성장하기는 어렵다고 설명한다. 국제은행간통신협회(SWIFT)에 따르면 위안화 기반 국제 거래는 지난 2022년 12월에 1.5%에도 미치지 못했다. 이는 호주 달러보다 조금 더 높은 수준이며, 스위스 프랑 기준 거래보다는 낮은 비율이다. 달러화가 48%의 비중을 가져가는 동안 위안화는 1.5%로 7위에 그쳤다.

시장에서는 SWIFT 기반 거래가 위안화의 굴기를 보여주는 데 적절하지 못한 수치라고 지적한다. 모든 국가 간 거래가 SWIFT를 통하는 것은 아니기 때문이다. 오스트레일리아-뉴질랜드 은행(ANZ)의 중국 조사 팀에 따르면 중국의 CIPS 기반 거래 중 약 20%는 SWIFT에 잡히지 않는다.

또한 연간 170조 달러에 달하는 대외 결제 시장은 전 세계 무역 거래 전체금액인 22조 달러의 8배에 달한다. 중국이 금융시장보다 실물시장에서 더 적극적으로 위안화를 활용할 수 밖에 없는 경제 구조와 대외결제 구조를 갖고 있는 점을 감안할 때 약 5~7% 정도의 무역 거래가 위안화로 이루어지고 있다는 추론도 가능하다. CIPS는 2021년간 약 75% 성장해 미화 13조 달러, 혹은 80조 위안 수준의 국제 결제가 이뤄지고 있다고 주장한다.

달러 결제 시스템 밖의 국가들에서 무시 못 할 중국의 잠재력

비관적인 전망에도 불구하고 중국 정부가 미국 달러 결제 시스템 외부로 밀려난 국가들에서 위안화의 역할을 기대할 수 있다는 해석이다. 특히 러시아의 대외 석유 수출액이 전쟁 전인 2019년 수준을 돌파한 점에서 미국 달러의 헤게모니가 흔들리고 있다는 점을 엿볼 수 있다. 전 세계 경제총생산(GDP)의 절반 이상의 국가들이 러시아에 대한 경제 제재에 참여하고 있음에도 석유 수출액이 회복된 만큼, 달러 결제 시스템에서 퇴출되더라도 위안화만 달러 결제와 연동돼 있다면 출구가 있다는 뜻으로 해석할 수 있기 때문이다.

SWIFT 시스템에서 특정 국가를 배제할 수 있다는 것은 강력한 경제적 제재 정책이다. 그러나 SWIFT는 무역 거래를 위한 도구일 뿐, SWIFT가 있어서 무역이 가능한 것이 아니다. 비록 불편하고 추가 비용이 들 수는 있어도 SWIFT 없이 무역 거래가 불가능하지 않다는 것을 러시아와 중국이 보여준 셈이 됐다. 지난 1년간의 국제 시장 결제 수치는 미국 경제 제재가 중국을 시스템에서 배제시키지 않는 이상*, 위안화 기반의 금융 생태계가 구축될수록 시스템 외부 국가들에게 희망이 될 수 있음을 보여줬다.

*역자 주: 러시아의 2022년 석유 수출액이 코로나-19 이전인 2019년 수치를 뛰어넘으면서 서방의 대(對) 러시아 규제가 실패라는 지적이 확산됐다. 서방 국가들은 중국이 여전히 달러 결제 시스템에 남아서 러시아의 외환 창구가 되고 있는 것이 주 원인이라고 분석한다. 중국-러시아의 우호 관계가 정책 실패의 주 원인인만큼, 서방 강경파들은 미-중 분쟁의 연장 선상에서 중국도 달러 결제 시스템에서 분리해야한다는 주장이 나온다. 영국 금융지 파이낸셜 타임즈에서는 아시아 개도국 투자 상품 중 중국을 분리한 ‘탈중국(ex-China)’ 금융상품을 찾는 수요가 급격하게 늘었다고 지적한다. 금융시장에서는 이미 중국의 달러 결제 시스템 분리를 예측하고 있는 상황인 것이다. 이런 시장 상황을 감안해 이번 동아시아포럼 기고 글에서도 중국이 달러 결제 시스템에서 분리될 수도 있다는 가정이 깔린 분석이 담겨 있다.

China’s RMB ambitions

China has made clear its discontent with the role of the US dollar in the international economy and its intention to internationalise the RMB as an alternative international currency.

A popular narrative tells us that as China is now the world’s second-largest economy, the largest trading nation and the largest trade partner to 120 countries, it is inevitable that the RMB will play a larger role in the international economy. A side effect of the move to a more RMB-centric international economy will be the loss of US economic power. If the United States continues to weaponise its dollar hegemony, this is only bound to accelerate the diminishment of the dollar. The United States would be best served by refraining from using economic statecraft to pressure countries to adhere to its wishes.

China has already developed the ‘financial plumbing’ required to facilitate the internationalisation of the RMB. The country has developed an alternative cross-border payments system (CIPS) to rival Fedwire and the Clearing House Interbank Payments System. China’s Alipay and Tencent pay have also now been widely adopted abroad. And since 2020 China has been trialling its Digital Currency Electronic Payment network, which has the potential to accelerate international use of the RMB.

Perhaps more telling than what China has done to facilitate the international use of the RMB is what it has not done. As China has internationalised its own balance sheet, it has remained decidedly dollar centric. China is still wedded to a policy of exchange rate targeting and requires large dollar reserves of its own — in part because of the high propensity for domestic capital flight — which is problematic when it’s promoting greater international use of the RMB. China is yet to liberalise its capital account to make the RMB freely exchangeable — a prerequisite for reserve currency status.

China’s capital markets remain underdeveloped with both regulated and limited foreign participation. Foreign issuances denominated in RMB remain small. Nor has China shown a willingness to become a net supplier of RMB to the world by running current account deficits, preferring instead to lend RMB to other central banks through swap arrangements. While China has facilitated the use of the RMB in trade, it remains a long way from having the overarching macroeconomic structure that would make it a contender for reserve currency status.

This is important because it is through trade that countries earn the foreign exchange required to service their foreign currency denominated liabilities. Earning RMB through trade is a risky way to earn income to service a dollar denominated debt. There is no sustainable dichotomy between the currency denomination of trade and the currency denomination of a country’s foreign assets and liabilities. The majority of the world’s foreign currency debt is denominated in US dollars and very little is denominated in RMB.

These observations strongly challenge the narrative that the dollar is in decline and the RMB will replace it in the international economy. Many of China’s largest trading partners, such as Hong Kong and Saudi Arabia, continue to operate on a de facto dollar standard. The RMB has gained greatest traction among countries, such as Iran, that have strong geopolitical reasons for abandoning the dollar.

With the ratcheting up of Western sanctions against Russia, many countries in the southern hemisphere have expressed a desire to reduce their dollar dependency. Not least among these has been the disclosure that Saudi Arabia and Brazil will use the RMB for bilateral trade with China. In both cases, China enjoys considerable monopsony power, being the largest importer of hydrocarbons, soy products and iron ore.

Despite the speculation, China’s progress appears limited. According to SWIFT data, transactions denominated in RMB accounted for less than 1.5 per cent in December 2022 — slightly more than those denominated in Australian dollars and less than those denominated in Swiss francs. This puts RMB in a distant 7th place. The US dollar accounts for nearly 48 per cent of the total.

There are two reasons why the RMB’s diminutive market share in cross-border payments using SWIFT might not be a fair reflection of the RMBs use in trade. First, not all cross-border transactions use SWIFT. Estimates by ANZ’s China research team suggest that about 20 per cent of transactions settled using China’s own CIPS system do not use SWIFT.

Second, the total size of the cross-border payments market — around US$170 trillion per year — is about 8 times larger than world merchandise exports at US$22 trillion. If one assumes the vast majority of international RMB usage is trade related and not asset related — which seems reasonable given the low foreign participation rate in RMB-denominated asset markets and China’s dollar centricity when it comes to their foreign assets — it might be that about 5 to 7 per cent of world trade is already denominated in RMB, though such estimates need to be treated with caution. CIPS itself saw a 75 per cent growth in settlement volume in 2021 to about 80 trillion RMB or US$13 trillion.

Some might interpret this level of RMB usage as disappointing. But if a collateral purpose of RMB internationalisation is to immunise China from potential Western sanctions while providing sanctioned countries with a work around and to provide efficiency gains in bilateral trade, then it is highly satisfactory from a Chinese perspective. The return of Russian oil exports to above 2019 pre-war levels demonstrates that sanctions, though supported by countries representing more than half the world’s GDP, have lost some of their efficacy even while the US dollar remains hegemonic.

The ability to cut selected institutions out of the SWIFT system is a powerful tool of economic statecraft. But it must be remembered that trade took place before SWIFT was established and it is still possible — albeit more inconvenient and expensive — to conduct trade without SWIFT today. If China is outside the sanctions, an RMB-based financial ecosystem helps facilitate and reduce the costs of sanction circumvention — as it was, in part, designed to do.